Pour la troisième fois consécutive depuis que ce cycle de resserrement a commencé en décembre 2015, l'or a rebondi suite à une hausse des taux de la Fed. En effet, toutes les classes d'actifs ont réagi positivement après la décision et la publication des prévisions, qui comprennent aussi le "dot plot", dans ce qui ressemblait à un rebond de soulagement. Les actions, les obligations, les matières premières et les marchés émergents en ont généralement bénéficié tandis que le dollar américain s’affaiblit.

L'euphorie initiale peut être partiellement attribuable à ce qui a été perçu comme une Fed relativement dovish par rapport aux attentes du marché. Suite aux nombreux signaux envoyés par les membres de la Fed sur l'imminence d'une hausse de taux dans les semaines précédant la réunion, les marchés sont devenus de plus en plus préoccupés par la possibilité d'un rythme plus hawkish de quatre hausses en 2017, ainsi que par de potentielles révisions à la hausse des prévisions d'inflation et des taux. En l'absence de changements significatifs des projections et avec la confirmation de trois hausses prévues en 2017, le dollar américain s’est déprécié, les taux se sont détendus, les spreads de crédit et des émergents se sont resserrés et les actions et les prix des matières premières ont grimpé.

Yellen et la tolérance à l’inflation

La discussion actuelle autour de la symétrie de l'objectif d'inflation de la Fed est particulièrement importante pour l'or. Neil Kashkari, l'unique vote dissident, a souligné dans une publication ("Why I dissented") que "sur la base de nos [le FOMC] actions, plutôt que nos paroles, nous traitons 2% comme un plafond plutôt que comme une cible."

Cependant, lors de sa conférence de presse, Yellen a reconnu une certaine volonté de tolérer un dépassement temporaire de l'inflation au-delà de 2%, signalant que "2% n'est pas un plafond d'inflation. C'est une cible." Cette déclaration, qui laisse présager un affaiblissement du dollar et une certaine indulgence pour des taux réels plus bas, semble vraiment positive pour l'or.

Yellen a également fait remarquer que, même si les attentes à moyen terme du Comité en matière de r* (taux d'intérêt réel d'équilibre) sont de 1%, "des études récentes suggèrent que le taux neutre réel est à l'heure actuelle plus faible que ça. Certaines estimations le situent autour de zéro en termes réels."

Etant donné l'importance des taux réels pour le prix de l'or, en particulier au cours des dernières années, ce commentaire et les niveaux des taux associés sont également positifs pour le métal précieux.

Taux réels toujours positifs pour l’or

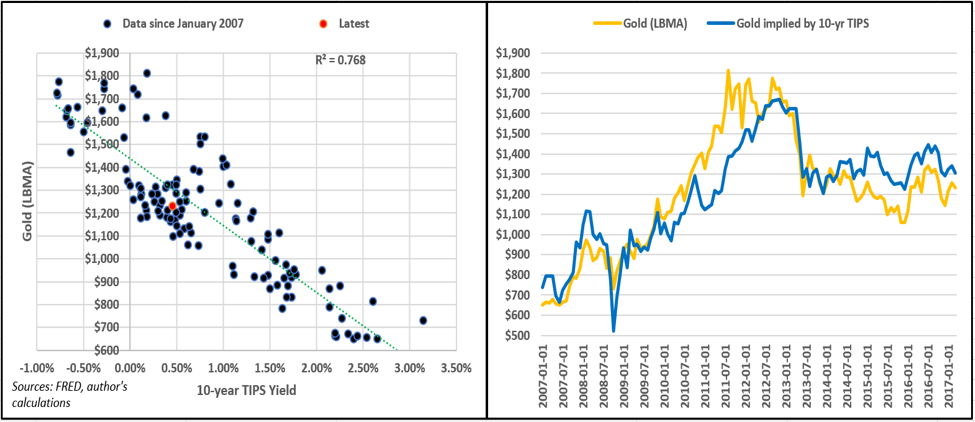

À titre illustratif, observons le taux TIPS à 10 ans et sa relation avec les prix de l'or au cours des 10 dernières années. Le diagramme ci-dessous démontre la forte corrélation entre les deux au cours de la dernière décennie.

En utilisant des données mensuelles depuis janvier 2007, une régression linéaire simple indique qu'un taux réel de 1% serait compatible avec des prix de l'or (LBMA) aux alentours de $1144,5, avec une probabilité de 99% (3 écart-type) de voir les prix dans une fourchette comprise entre $1062,6 $ et $1231,7. Autrement dit, il faudra très probablement que le taux TIPS à 10 ans dépasse 1% pour briser le niveau de support technique à moyen terme à $1045,4.

D'autre part, un niveau de taux réel de 0% serait compatible avec des prix de l'or à $1437,9, avec une probabilité de 99% de voir les prix entre $1392,4 et $1483,4. Le taux réel actuel, autour de 0,50%, correspond aux prix de l'or à $1292,8.

Positionnement et pullbacks de confirmation

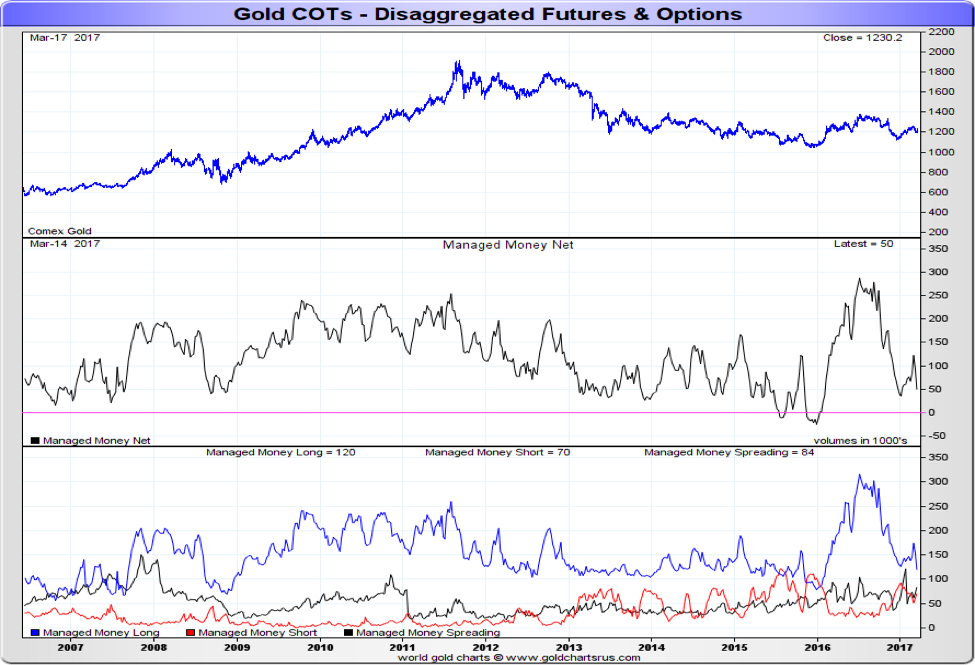

En termes de positionnement, les prix de l'or sur le COMEX ont été mis sous pression dans les semaines précédant la Fed, lorsque les gérants de portefeuille ont réduit leur exposition avant la décision. Dans la semaine du 8 mars au 14 mars, les positions ouvertes sur les contrats à terme et options ont chuté de plus de 44k. La position nette longue a chuté à un peu moins de 50k pour la première fois depuis janvier, contre une moyenne de plus de 120k contrats depuis juin 2006 et un record de près de 287k en juillet dernier suite au Brexit.

Source: www.goldchartsrus.com

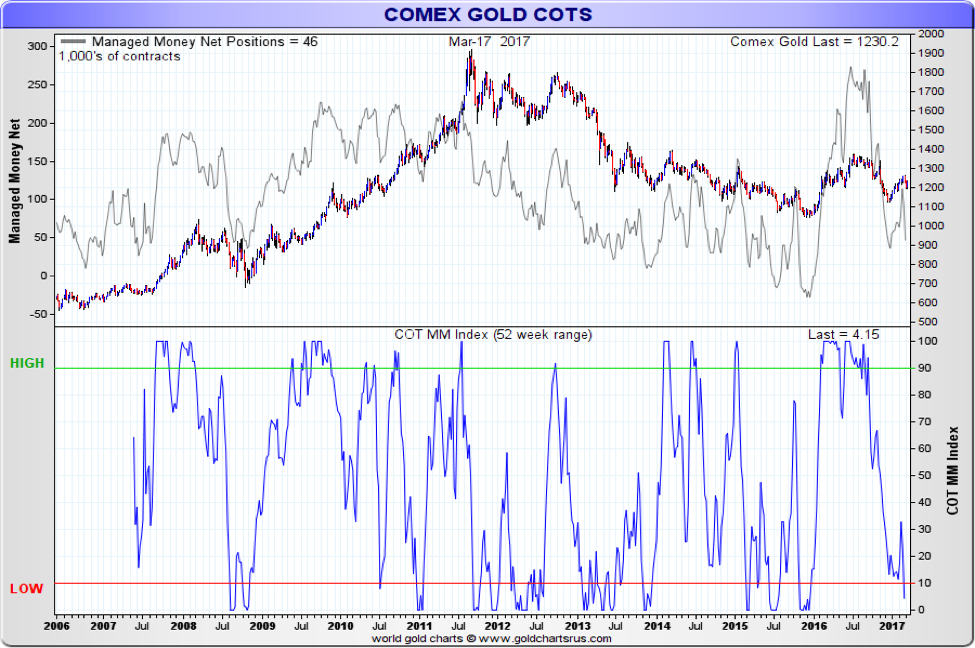

En tenant compte des positions ouvertes sur les contrats à terme uniquement, le positionnement long net actuel est très faible par rapport aux 52 dernières semaines, ce qui peut être interprété comme un signe positif. Cela fournit beaucoup de munitions pour une nouvelle tendance haussière.

Source: www.goldchartsrus.com

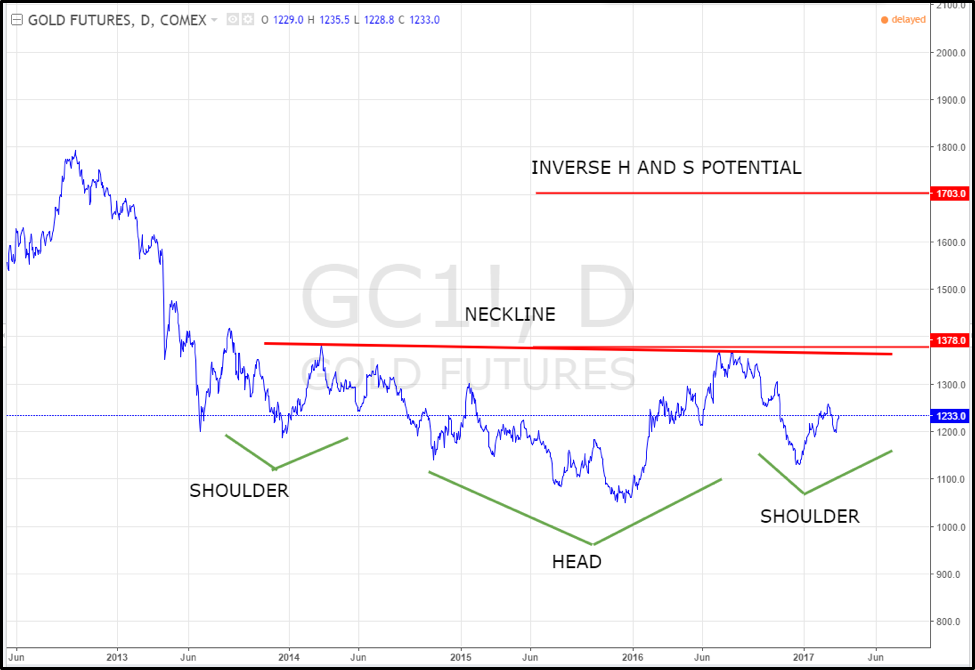

Cela devient encore plus convaincant à la lumière d'une potentielle figure épaule-tête-épaule inversée en cours de développement sur le graphique journalier (voir ci-dessous). Une rupture de la résistance à la ligne de cou, autour du niveau de $1378, fournirait un élan pour une nouvelle jambe de hausse significative, car la configuration impliquerait actuellement une cible potentielle autour de $1703.

Source: www.tradingview.com

À plus court terme, les principaux niveaux de Fibonacci à $1281 et à $1177, correspondant à un retracement de 61,8%, offrent respectivement une résistance et un support importants. Les pullbacks de confirmation sur les lignes de résistance précédentes, autant sur les prix que le RSI, apparaissent comme des éléments positifs après le rebond qui a suivi la Fed. Le prix de l’or devrait tester la résistance à $1281 dans les semaines à venir.

Source: www.tradingview.com

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.