Après près d'un an de développements politiques étonnants, la victoire d'Emmanuel Macron à l'élection présidentielle française a été un soulagement pour beaucoup. Alors que des élections législatives anticipées ont eu lieu au Royaume-Uni la semaine dernière et que les négociations avec l’UE devraient débuter plus tard ce mois-ci, la question de savoir si le Brexit sera "dur" ou "doux" reste au premier plan. Le projet de la zone euro a depuis longtemps un bon nombre de détracteurs, et pour beaucoup d’eurosceptiques le résultat du référendum sur le Brexit a renforcé l'idée que la zone euro est destinée à l’échec.

Certes, il n'y a rien de vraiment nouveau là-dessus. Lorsque l'unité monétaire européenne ("l’écu") a été officiellement remplacée par l'euro en janvier 1999, j'étais en première année d'université au Royaume-Uni. À l'époque, Labour, le Parti travailliste, était au pouvoir et l'europhilie du Premier ministre Tony Blair se juxtaposait aux "cinq tests économiques" élaborés par son chancelier Gordon Brown, qui était beaucoup moins enthousiaste vis-à-vis des perspectives de la zone euro. La question de l'adhésion britannique à l'euro a longtemps divisé, et la question essentielle de la souveraineté demeure une préoccupation centrale en ce qui concerne l'approfondissement de la construction européenne. Et, historiquement, l’incertitude a tendance à être positive pour l’or.

PERFORMANCE DE L'OR EN TERMES D'EUR

Depuis le début de la monnaie unique, l'or a été une bonne proposition pour les investisseurs de la zone euro, avec de meilleurs rendements ajustés en fonction du risque que ceux des principaux indices boursiers tels que DAX, CAC et Eurostoxx 50. En fait, depuis janvier 1999, quand le cours LBMA était à 250,90 euros, l'or a connu un taux de croissance annuel composé de près de 8,7% contre 5,4% pour le DAX, 1,5% pour le CAC 40 et environ 0,15% sur l'Eurostoxx 50, en utilisant les données mensuelles et les cours de clôture au 31 mai.

Sur une période de détention de 10 ans, l'or en euros a affiché en moyenne des rendements mensuels annualisés de 11,6% avec un écart-type de 2,1%. Pendant ce temps, le DAX a enregistré en moyenne 4,9% avec un écart type de 4,3%, tandis que le CAC et l'Eurostoxx 50 ont perdu de l'argent. L'indice français a enregistré une perte de près de -1,1% avec une volatilité de 2,6%, tandis que le benchmark européen a fait encore pire avec -1,9% et un écart-type de 2,7%. Contrairement aux actions, depuis que l'euro est devenu cours légal, l'or n'a pas connu de retour négatif sur un horizon de 10 ans. En d'autres termes, le métal précieux a surperformé les actions, avec une volatilité plus faible.

Ces dernières années, en plus du "quantitative easing", la zone euro a commencé à expérimenter quelque chose qui était considéré comme impossible avant la crise financière mondiale de 2008 : une politique de taux d'intérêt nominaux négatifs, ou "NIRP". L'argument souvent cité contre l'or, selon lequel le métal ne paie pas de rendement, n'est tout simplement pas valable dans un environnement de NIRP. Depuis que la BCE a adopté un taux de dépôt négatif en juin 2014, l'or s'est apprécié de plus de 21% en termes d'euros, et depuis que les taux d'Euribor à 3 mois sont devenus négatifs en mai 2015, l'or en EUR a progressé de quelque 7%.

BREXIT "DUR" ET GBP PLUS FAIBLE SONT PROBABLEMENT HAUSSIERs POUR L'OR

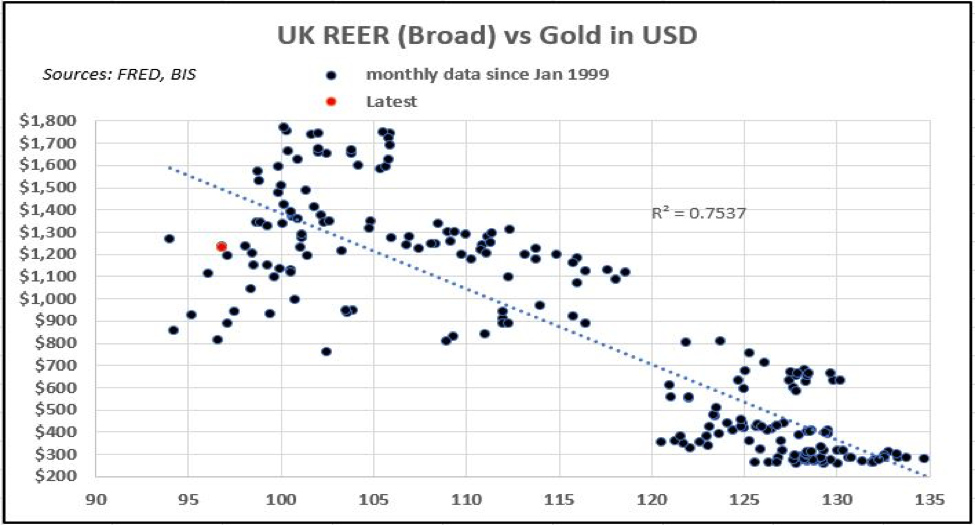

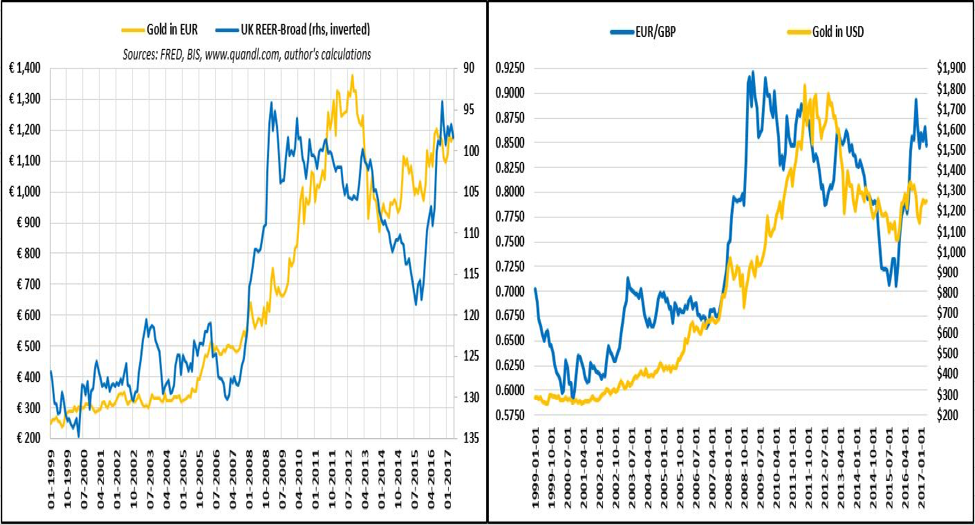

Bien qu'il faudra des années avant que l'on puisse en mesurer l'impact, l'une des conséquences négatives les plus évidentes du Brexit pour l'instant a été la forte dépréciation de la livre sterling. Il est intéressant de noter que l'or a également bien performé sur fond d'une livre faible. En termes réels effectifs, les niveaux actuels du GBP suggèrent déjà un prix plus élevé pour l'or en USD.

En outre, au cours des deux dernières décennies, un EUR/GBP plus fort a également été généralement associé à des prix plus élevés de l'or, en USD ainsi qu'en EUR et en GBP, ce qui pourrait être particulièrement important en cas de Brexit "dur". Bien que cette corrélation puisse changer à l’avenir, la relation demeure statistiquement significative pour le moment.

COUVERTURE DE DEVISE ET RISQUE DE QUEUE

Les inquiétudes concernant les divergences permanentes entre les pays du noyau dur et périphériques de la zone euro, et la survie à long terme de l'Union, sont peu susceptibles de diminuer rapidement. La Grèce, une fois de plus en récession, a environ 7,3 milliards d'euros de dette à rembourser en juillet et a clairement besoin d'un allégement de sa dette. Le secteur bancaire italien est au bord de la catastrophe et devrait bientôt tester la Directive résolution "BRRD" et ses nouveaux mécanismes de renflouement interne. Alors que la vague de populisme semble avoir récemment reculé dans le noyau dur de l'Europe, une résurgence ne peut être exclue. En Italie, par exemple, la popularité croissante de l’eurosceptique Mouvement 5 étoiles s'avère inquiétante. Une victoire pour le parti aux prochaines élections devrait être considérée comme négative pour les obligations périphériques, les actions de la zone euro et l'euro lui-même.

Creuser en détails la myriade de préoccupations et de défis auxquels fait face la zone euro dépasse largement le cadre de cet article. Je me contenterai de dire que, aussi improbable que cela paraisse, une rupture de l'union monétaire reste un risque de queue pour l'avenir prévisible et l'or demeure pertinent en termes d'allocation d'actifs et de couverture potentielle. Jusqu’à présent, le métal précieux a bien rémunéré les investisseurs de la zone euro, s’avérant être à la hauteur de sa réputation d'actif de préservation de la richesse.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.