En 15 jours, le cours de l’once d’or en euros est passé de 1555 € (premier fixing du 24 février à Londres) à 1443 € à l’heure où j’écris ces lignes. Avec un plus bas à 1437 € l’once, cela représente une baisse de 7,59%. Et, depuis le 6 mars, le cours semble reparti à la baisse. Faut-il s’en inquiéter ?

Cours de l’or en euros depuis le 1er janvier

Comme le suggère le titre de ce billet : aucunement !

Mais sans doute préférerez-vous une réponse argumentée. Commençons par replacer le dernier mouvement de l’or dans son contexte global.

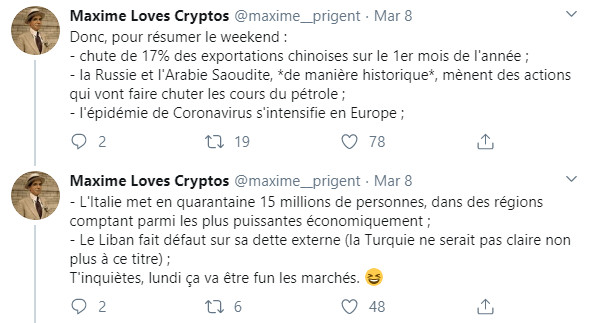

Coronavirus et chute du prix du pétrole : quand deux cygnes noirs se rencontrent

Après une année 2019 lénifiante où le scénario du lendemain était grosso modo le même que celui de la veille sur les marchés actions, 2020 s’affirme comme le meilleur cru depuis 2008 en matière de spectacle.

"Pourquoi est-ce qu’on adore les marchés ? C’est très simple : c’est le spectacle le plus énorme au monde."

Why do we love markets?

— Sven Henrich (@NorthmanTrader) March 10, 2020

Simple. Because it's the biggest show on earth.

En particulier, la journée du lundi 9 mars nous a offert toute une série de records historiques, lesquels ont quelque peu tranché avec les records historiques quasi hebdomadaires de l’année précédente, en tous cas sur les marchés actions US. Voyez donc.

"L'ETF sur le pétrole brut a baissé de plus de 25% aujourd'hui, soit le double de sa plus forte baisse sur une journée jamais enregistrée. Il s'agit également de la journée la plus importante de son histoire avec plus de 150 millions d'actions négociées (création : 2006)."

Crude Oil ETF was down over 25% today, its largest 1-day decline ever by 2x. Also the highest volume day in its history w/ over 150 million shares traded (inception: 2006). $USO pic.twitter.com/N3mWhstqAf

— Charlie Bilello (@charliebilello) March 9, 2020

"C'est le seul jour de l'histoire des contrats à terme sur le S&P 500 où ces derniers ont perdu plus de 5% et n'ont pas clôturé au-dessus de leur niveau à l’ouverture."

This is the only day in the history of S&P 500 futures that they gapped down more than -5% and didn't close above the open.

— SentimenTrader (@sentimentrader) March 9, 2020

Fun times.

"Au cas où vous l'auriez manqué : l'indice de peur #VIX a atteint son plus haut niveau depuis 2008 dans la folle journée de trading de lundi, dépassant même le niveau #Volmageddon de 2018."

In case you missed it: Fear Index #VIX spiked to highest since 2008 in manic Monday trading, surpassed even the #Volmageddon level from 2018. pic.twitter.com/ruXfH8iJqO

— Holger Zschaepitz (@Schuldensuehner) March 9, 2020

Il faut dire que la semaine précédente, qui avait débuté avec la baisse en catastrophe de 50 points de base des taux directeurs de la Fed (le 3 mars), avait déjà été bien chargée.

Autant dire que cette décision exceptionnelle du grand argentier américain n’a pas particulièrement convaincu les marchés.

"Le marché à la Fed : "Plus de baisse de taux de 50 pdb, SVP. Pas sûr qu'on survive à la prochaine."

Market to Fed: Please no more 50 bp rate cuts.

— Sven Henrich (@NorthmanTrader) March 8, 2020

We're not sure we can survive another one.

Wall Street ouvre à -7%. Les marchés Futures sont toujours sous le coup des coupe-circuits. Vous vivez un krach boursier en direct live.pic.twitter.com/iA9XPvoKGQ

— Maxime Loves Cryptos (@maxime__prigent) March 9, 2020

En fin de journée, les médias dépoussiéraient même toute leur panoplie de hashtags de temps de catastrophe financière.

#Bourse : Le #CAC40 clôture en très forte baisse de 8.39% à 4 707.91 Pts #krach #LundiNoir #GrandeDepression https://t.co/K3SgEoanzL pic.twitter.com/S6Twm7vKLj

— Boursorama (@Boursorama) March 9, 2020

La tendance reste à confirmer mais, en quelques jours, le S&P 500 a franchi la barre symbolique des 20% de baisse qui caractérise un marché baissier, témoignant aux intervenants que lorsque les marchés oublient les escaliers et prennent l’ascenseur pour monter aux cieux, ils peuvent redescendre à la vitesse d’un météorite.

"Au fait, il s'agit d'une baisse de 20% par rapport aux sommets historiques du S&P 500. Retour aux plus bas de juin. 8 mois d'achats disparus en 13 jours de trading."

This was a 20% drop off of the all time highs for the S&P 500 btw.

— Sven Henrich (@NorthmanTrader) March 9, 2020

Going back to the June lows.

8 months of buying taken out in 13 trading days. pic.twitter.com/lgwi8qh7uk

Le choc de ce lundi a été tel que certains commentateurs ont laissé entendre qu’un remake de 2008 pourrait être en train de se dérouler sous nos yeux…

"Le krach pétrolier envoie un nouveau choc sur un monde paralysé par le virus. La chute du Brent de plus de 30 %, si elle se prolonge, aurait des conséquences désastreuses sur les budgets nationaux du Venezuela à l'Iran, et menacerait la révolution du schiste américain ainsi que la politique mondiale. Ca ressemble à une crise mondiale à la sauce 2008."

#Oil crash sends new shock through world crippled by virus. Brent crash of >30%, if sustained, would savage national budgets from Venezuela to Iran, threaten America’s shale revolution & upend politics around the world. Looks like a global crisis 08’ style https://t.co/tMfvjAqljF pic.twitter.com/kXLHdNlMji

— Holger Zschaepitz (@Schuldensuehner) March 9, 2020

… obligeant au passage Jérôme Kerviel à préciser qu’il n’avait pas mis les pieds dans une salle de marchés de la journée.

J’étais chez moi toute la journée hein... des fois que ... pic.twitter.com/iiNC8FGzaP

— Kerviel Jérôme (@kerviel_j) March 9, 2020

Or en euros : à quoi s’attendre en cas d’effondrement des marchés actions ?

Commençons par rappeler que malgré les attaques baissières des 28 février et du 9 mars, le métal jaune est toujours en progression de plus de 8% depuis le début de l’année, alors que le S&P500 en est à -15% de performance, et le CAC40 à -23%.

Par ailleurs, l’once navigue toujours au-dessus de son support de la zone des 1 387-1 414 €.

Cependant, sur les marchés actions, nous sommes encore loin des pertes enregistrées lors de la crise de 2008. Entre son plus haut d’octobre 2007 et son plus bas de février 2009, le S&P500 avait alors chuté de plus de 53%, et le CAC40 s’était effondré de 58% entre juillet 2007 et mars 2019. Nous sommes encore loin de telles contreperformances.

Pour ce qui est du métal jaune, il avait traversé cette période en dents de scie, en perdant en particulier environ 20% de sa valeur entre mars et septembre 2008.

Cours de l’or entre juillet 2007 et mars 2009

Vous connaissez la suite de l’histoire : le cours de l’once n’allait ensuite quasiment plus s’arrêter de grimper pour atteindre 1380 € en octobre 2012.

Mais que s’était-il passé à l’époque pour que l’or perde 20% en un peu plus de 6 mois ? Grosso modo la même chose que ce qui se passe aujourd’hui.

L’or est un actif très liquide : cela présente des avantages et des inconvénients

Comme je l’indiquais en introduction, entre son plus haut à 1555 € et son plus bas à 1437 €, l’once a enregistré une baisse de 7,59%.

Dès lors, on peut se poser la question suivante :

"Qu’est devenu le pari de l’or valeur refuge ? "

Réponse : c’est tout simplement la mécanique de 2008 qui se reproduit. Lors des chutes sévères sur les marchés actions, pris de court, les intervenants piochent dans leurs actifs liquides pour renflouer leur portefeuille.

"L'or connaît sa plus forte baisse quotidienne depuis 2013, alors que les investisseurs ont vendu le métal pour couvrir les appels de marge."

Gold sees its biggest one-day drop since 2013 as investors sold the metal to cover margin calls https://t.co/6ZrH6MCwb2 via @markets

— Ronnie Stoeferle (@RonStoeferle) March 1, 2020

Holger Zschaepitz n’écrit pas le contraire :

"L'or baisse malgré l'effondrement du sentiment sur le marché : alors que les actions s'effondrent, on raconte que les positions en or sont liquidées pour répondre aux appels de marge. C'est exactement comme cela que l’or s'est comporté au début de la crise de 2008-09."

#Gold drops despite collapse in mkt sentiment: As stocks collapse, gold positions are said to be liquidated to meet margin calls. This was exactly how #gold initially behaved during the 2008-09 crisis as well. pic.twitter.com/60xi7CN5Pe

— Holger Zschaepitz (@Schuldensuehner) March 9, 2020

Sur Zero Hedge, Michael Maharrey relate plus en détails la chute du cours de l’or du 28 février : "Les traders et les investisseurs se bousculaient pour liquider des actifs afin de lever des capitaux pour faire face aux appels de marge. En d'autres termes, ils vendaient de l'or pour se maintenir à flot. Comme l'a déclaré un analyste à MarketWatch, "les investisseurs vendent tout ce qui rencontre une offre, et ils courent dans tous les sens pour être couverts, et cela inclut les couvertures typiques comme l'or".

Nous avons déjà vu cela se produire au début du krach de 2008. Comme le souligne l'article de MarketWatch, il y a eu une vague de ventes d'or lorsque le marché boursier a commencé à s'effondrer en 2008. Une fois que les investisseurs ont compris et apprécié l'ampleur des mesures de relance des banques centrales, ils ont commencé à acheter de l'or."

Une explication additionnelle est que la chute des marchés actions a conduit les intervenants à se ruer sur les obligation d’État américaines, ce qui a débouché sur une forte baisse du dollar par rapport à l’euro. Cette force relative de l’euro n’a bien sûr pas contribué au rayonnement du métal jaune exprimé dans la monnaie unique.

"L'euro fait un bond à plus de 1,13 dollar en raison de l'effondrement des taux américains sur le 10 ans, et le spread entre les taux américains et allemands sur le 10 ans est tombé en-dessous de 150 points de base, au plus bas depuis 2016."

Euro jumps >$1.13 as US 10y yields collapsed and US/German 10y yield spread dropped below 150bps, lowest since 2016 pic.twitter.com/SG9NTkEsSp

— Holger Zschaepitz (@Schuldensuehner) March 6, 2020

L’or n’a donc aucunement failli en tant qu’actif refuge. Mais il est vrai que la situation est ironique : alors que c’est la panique générale et que les actions deviennent illiquides, l’actif refuge par excellence est temporairement soldé du fait même de sa liquidité.

Ne vous affolez donc pas si l’or doit chuter à nouveau ; même dans des proportions plus importantes. Comme le rappelle Bruno Bertez, Ce n’est que lorsque la mère de toutes les bulles – la bulle des obligations d’Etat – sera percée que l’or brillera de toute sa splendeur. D’ici là, il y aura des hauts et des bas.

L'or ne sera vainqueur que dans le combat final , il perdra les batailles intermédaires, c'est l'experience qui le dit.

— bruno bertez (@BrunoBertez) March 9, 2020

Gold will only be victorious in the final combat, it will lose the intermediate battles, it is experience that says it https://t.co/8hFfYfGrDU

Patience est mère de toutes les vertus.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.