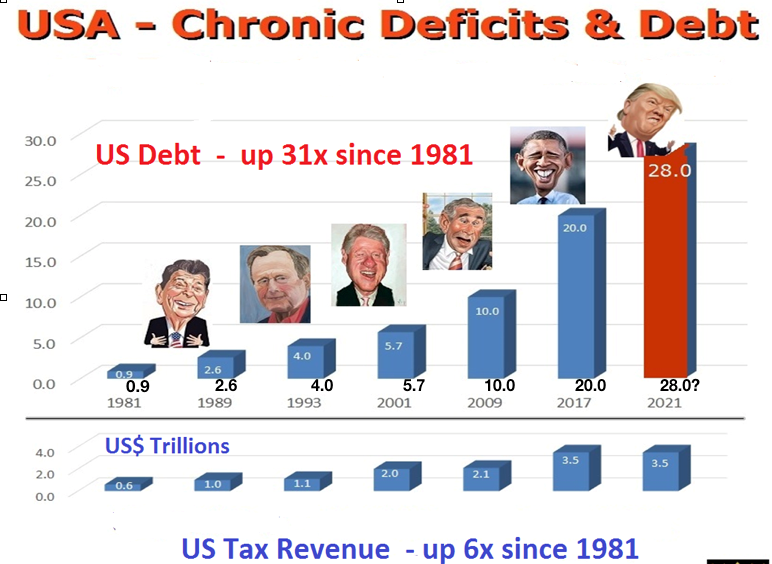

L'économie américaine est extrêmement prévisible. Peu importe le président et son parti. Au final, chaque président dépensera plus d'argent que les États-Unis ne peuvent se le permettre. En moyenne, la dette fédérale américaine a doublé tous les huit ans depuis l'arrivée au pouvoir de Reagan en 1981. Trump ne dérogera pas à la règle. L'accord budgétaire qui vient d'être conclu garantit des déficits substantiels au cours des prochaines années. Le déficit de l'année en cours pourrait être légèrement inférieur à 1 000 milliards $, mais il est pratiquement garanti que les États-Unis n'auront pas un déficit budgétaire inférieur à 1 000 milliards $ pendant de nombreuses années.

La Dette fédérale américaine à 40 000 milliards $ d'ici 2025

Sous Bush Jr, la dette est passée de 10 000 milliards $ à 20 000 milliards $. On peut se demander si Trump parviendra à la maintenir en deçà de 28 000 milliards $ d'ici 2021. Il est certain que d'ici 2025, peu importe le président, la dette aura doublé, en adéquation avec la tendance historique. Cela signifie une dette de 40 000 milliards $ en 2025.

Le scénario qui engendrerait une telle dette est simple : des marchés obligataires et boursiers en chute libre, des taux d'intérêt élevés, une forte inflation entraînant une hyperinflation et des défauts dans le système financier. Tout cela se traduira par une impression massive de monnaie-papier, à une échelle encore jamais vue. Ce serait un miracle si la dette américaine n'était que de 40 000 milliards $ en 2025. Avec l'hyperinflation, on pourrait atteindre des multiples de cette somme.

les bulles éclatent

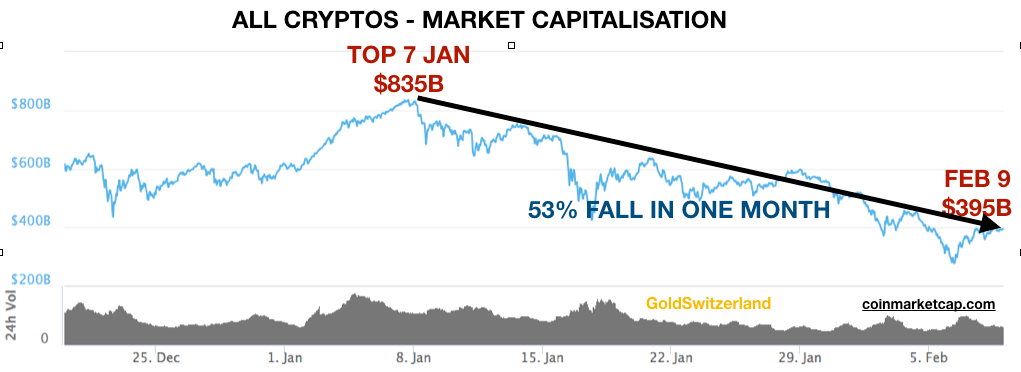

Les signaux envoyés par les marchés ces dernières semaines indiquent clairement que l'euphorie économique touche à sa fin. Cela a commencé avec la plus grande bulle de l'histoire - les crypto-monnaies. En un mois, la capitalisation des crypto-monnaies a été réduite de plus de moitié, passant de 835 à 395 milliards $.

Les cryptos ont été un merveilleux instrument spéculatif pour ceux ayant réussi à encaisser leurs gains. Mais pour beaucoup, cette pyramide de Ponzi finira mal. Les cryptos n'ont rien à voir avec des investissements réels et encore moins avec la préservation de la richesse. Il n'y a rien de mal à spéculer un peu. Malheureusement, de nombreux investisseurs ont acheté à crédit et sont assis sur des pertes importantes.

La chute des cryptos est symptomatique de la fin d'une époque. Comparé aux 80 000 milliards $ des marchés boursiers mondiaux, la capitalisation des cryptos est insignifiante. Les actions et cryptos ont une chose en commun ; ils leur restent un long chemin à parcourir. Alors que les cryptos tomberont à zéro, les actions baisseront en termes réels d'au moins 90%. Je dis termes réels parce que l'hyperinflation peut faire grimper le niveau nominal des actions. Entre 1929 et 1932, le Dow a chuté de 90%. La bulle boursière est tellement plus grosse aujourd'hui qu'une fois que ce marché aura atteint son sommet, la chute qui s'ensuivra sera violente.

Les 100 dernières années ont été exceptionelles pour les investisseurs en bourse. 100 $ investis en 1913 au moment de la création de la Fed valent aujourd'hui 2,8 millions $. En présumant que tous les dividendes ont été réinvestis et qu'aucune taxe n'a été payée. Il s'agit là d'une performance remarquable, un rendement atteint grâce à un groupe de banquiers qui a décidé de prendre le contrôle du système financier occidental en 1910 sur l'île de Jekyll. Ce fut l'un des coups les plus remarquables de l'histoire financière mondiale. Comme l'a déclaré le célèbre banquier Mayer Amshel Rothschild il y a plus de 200 ans: "Donnez moi le contrôle sur la monnaie d'une nation, et je n'aurai pas à me soucier de ceux qui font ses lois".

Depuis que la Fed a été créée en 1913 dans le but de contrôler la monnaie, la dette mondiale est passée de pratiquement zéro à 250 000 milliards $. Si l'on ajoute les passifs non capitalisés de 250 000 milliards $ et les dérivés de 1,5 quadrillion $, on obtient un risque global pour l'économie mondiale de 2 quadrillions $.

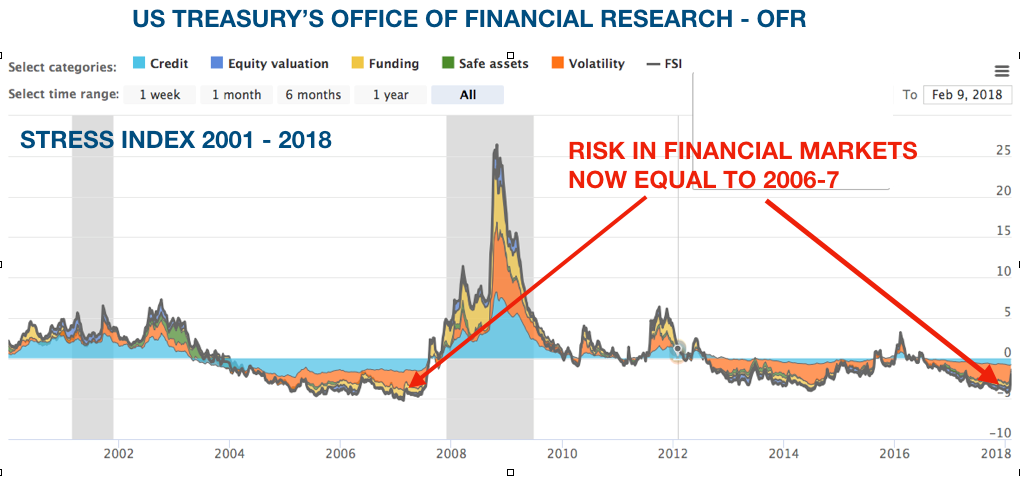

Une augmentation de 1% des taux provoquera un bain de sang

Les gouvernements et les banques centrales ont hypothéqué l'avenir des générations futures. Personne ne doit croire que cet argent sera remboursé ou que le passif pourra être réglé. Le dénouement de la plus grande bulle financière de l'histoire sera chaotique. Les banques centrales sortent aujourd'hui de leurs politiques expansionnistes. La combinaison d'un ralentissement progressif des achats de titres par la Fed (tapering) et d'une hausse des taux d'intérêt fera éclater la bulle. L'économie mondiale est dépendante de sa dose quotidienne d'argent frais et de taux d'intérêt zéro. Selon l'Office of Financial Research (OFR) du Trésor américain, une hausse de 1% des taux d'intérêt provoquerait un bain de sang sur le marché obligataire high grade. Cela se propagerait ensuite aux obligations de pacotille, aux prêts hypothécaires à taux fixe et aux produits dérivés. Une hausse des taux aura également une incidence sur le marché du financement en dollars à l'étranger, qui a été multiplié par cinq au cours du siècle dernier pour atteindre 10 000 milliards $. Avec plus de 1 quadrillion de Yen de dettes, le Japon ne pourrait survivre à une hausse des taux au-dessus de zéro.

L'indice de stress de l'OFR fournit un instantané quotidien du niveau de tension sur les marchés financiers mondiaux. Il est construit à partir de 33 variables des marchés financiers telles que les écarts de rendement, la valorisation et les taux d'intérêt. L'indice est maintenant à un niveau de risque similaire à celui d'avant la crise financière de 2007-2009.

Risque maximum

Comme je l'ai mentionné dans des articles récents, le risque est actuellement extrême dans la plupart des secteurs financiers. Les principaux indicateurs annonciateurs d'un retournement des marchés sont les taux d'intérêt, l'inflation en hausse et la baisse du dollar. Ces mouvements s'accéléreront au cours des prochains mois et années jusqu'à ce que les taux d'intérêt et l'inflation atteignent 10-20 %, au moins, et que le dollar finisse son mouvement vers zéro entamé il y a 100 ans.

La volatilité observée ces derniers jours sur les marchés boursiers est une autre indication que nous sommes à un tournant économique. Lors de cinq des six jours de négociation la semaine dernière, le Dow a gagné de 500 à plus de 1 000 points par jour. Nous verrons probablement d'autres pressions à court terme avant que le marché ne se rétablisse pour terminer sa hausse. Ou bien nous avons touché le sommet et les marchés chuteront fortement depuis ce niveau. Quoi qu'il en soit, les actions sont aujourd'hui très risquées et les investisseurs devraient réduire leurs positions ou sortir du marché.

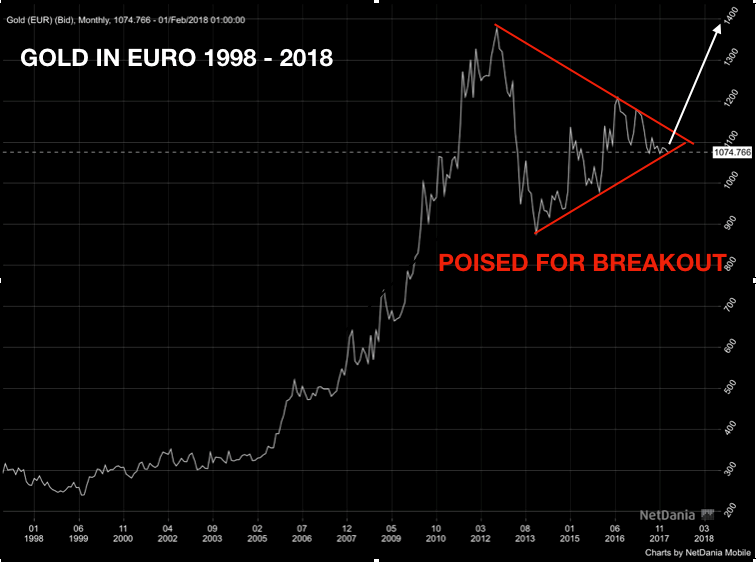

Avec la baisse des actions et la perte de valeur des cryptos, les métaux précieux commencent à réagir. Comme c'est souvent le cas lorsque les actions chutent, les prix des métaux diminuent d'abord avant de reprendre leur tendance haussière. L'or en dollars est monté de 120 $ depuis début décembre. Pour que l'or bouge vraiment, il doit le faire dans toutes les devises. Mais ce n'est pas encore le cas. L'or en euros, en francs suisses et en livres sterling se situe juste au-dessus des niveaux de début décembre. Cela signifie que ce n'est pas l'or qui a augmenté depuis décembre. Nous avons plutôt constaté une faiblesse du dollar.

Une forte hausse de l'or dans toutes les devises est imminente

Les investisseurs dans l'or en dollars ont bénéficié du mouvement depuis décembre, mais pas les investisseurs dans d'autres devises. Au cours des deux dernières années, l'or en euros s'est échangé dans une fourchette étroite de 160 euros, entre 1 060 et 1 220 euros. Au cours des 6 derniers mois, cette fourchette s'est encore rétrécie et l'or en euros est maintenant proche d'une cassure à la hausse au-dessus de 1200 euros. Lorsque ce mouvement commencera, l'or devrait progresser non seulement en euro mais dans toutes les devises.

L'argent conduira les métaux vers de nouveaux sommets

Le ratio or/argent est souvent un bon indicateur de la tendance des métaux précieux. Ce ratio a maintenant atteint un peu plus de 80 pour la quatrième fois de ce siècle. Chaque fois que le ratio a atteint 80, il y a eu un retournement brutal. En regardant le graphique, un retournement est probable dans les prochaines semaines. L'argent prendra les devants et se déplacera rapidement, avec l'or qui suivra plus lentement. L'argent devrait bientôt entamer son mouvement vers de nouveaux sommets, ce qui engendrera une importante appréciation du capital et une excellente préservation du patrimoine. Mais il doit s'agir d'argent physique car il y aura probablement des pénuries importantes une fois le que le mouvement débutera.

Les raffineurs suisses rapportent une forte demande d'or. Comme d'habitude, la plupart des achats viennent de l'Est et de la Chine en particulier. Il y a une demande constante pour les 3 000 tonnes d'or produites par les mines, principalement à l'Est. Une fois que le marché de l'or papier fera défaut, ce qui pourrait commencer en 2018, on ne reverra plus jamais le prix actuel de l'or.

2007-2009 - Nous y revoilà

2018 devrait être l'année du retour de la crise 2007-2009. Les banques centrales paniqueront et imprimeront de la monnaie comme jamais auparavant, ce qui mènera à l'effondrement des monnaies et à l'hyperinflation. L'époque de l'or et de l'argent à bas prix arrive à son terme et, à un moment donné, il sera pratiquement impossible de trouver des métaux précieux à n'importe quel prix.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.