Les ides de mars (Idus Martias) correspondent au 15 mars dans le calendrier romain. Cette date n’avait rien de particulier avant que Jules César ne soit assassiné le 15 mars, en l’an 44 av. J.-C. Shakespeare a ensuite utilisé l’expression "Prends garde aux ides de mars" dans son œuvre sur Jules César.

Alors, est-ce que le 15 mars 2017 sera un jour spécial ? Nous le saurons bientôt. Plusieurs événements auront lieu le 15 mars : le plafond de la dette doit être établi à nouveau, et la Fed se réunit pour discuter d’une hausse des taux d’intérêt. De plus, le même jour, il y aura l’élection aux Pays-Bas et, huit jours plus tard, le début des élections en France.

Dans des circonstances normales, aucun de ces événements ne ferait trembler la terre ou n’aurait de conséquences majeures pour l’économie mondiale. Mais nous ne vivons pas dans un monde normal – loin de là. Notre monde est malade, financièrement et moralement. Malheureusement, son état est si dégradé qu’il n’existe pas de remède.

États-Unis : 750 000 milliards $ à risque

L'explosion de dette au cours des cent dernières années est une bombe à retardement qui n’attend qu’à être déclenchée. Comme les États-Unis ont la plus grande économie au monde, ils ont évidemment la plus grosse dette, qui s'élève à 65 000 milliards $. À cela, il faut ajouter les passifs non capitalisés d’environ 20 000 milliards $ et les produits dérivés, qui tournent autour de 500 000 milliards $. Ainsi, le "risque" total aux États-Unis est de 750 000 milliards $. Plusieurs détracteurs diront que ces chiffres sont exagérés, puisque toute cette dette n’est pas payable en une seule fois. Mais ce risque est bien plus grand qu'on ne l'imagine. Imaginons simplement qu’il n’y ait pas d’accord rapide pour relever le plafond de la dette : cela déclencherait une forte chute du dollar et des obligations, et probablement aussi des marchés actions, qui sont surévalués. Les répercussions seraient des taux plus élevés, des prix à l’importation plus élevés, des déficits budgétaires et commerciaux plus importants, et plus d’impression monétaire. L’inflation augmentera rapidement et comme le dollar chutera brutalement, elle mènera à l’hyperinflation, davantage d'impression monétaire, et des taux encore plus élevés, dans un cycle vicieux impossible à arrêter. Le marché des produits dérivés, extrêmement sensible à des taux d’intérêt en hausse, se retrouverait aussi sous pression, ce qui mènerait à encore plus de création monétaire par la Fed.

Il existe des grandes forces aux États-Unis qui veulent totalement paralyser la capacité de Trump à diriger le pays, c'est pourquoi il sera virtuellement impossible, pour cette administration, de gouverner efficacement. Lorsque la crise financière s’accélérera, la pression montera pour se débarrasser de Trump ou le destituer. Cette situation sera désastreuse pour les États-Unis et l’économie mondiale. Tout ce processus pourrait prendre du temps et durer jusqu’à l’automne 2017, et il pourrait débuter sérieusement avec les ides de mars.

Le plafond de la dette américaine : une vraie farce

Relevé en octobre 2015, le plafond de la dette arrive à échéance le 15 mars 2017. Bien sûr, ce plafond de la dette est une farce totale. Il a été augmenté 95 fois depuis 1940, et 14 fois depuis le début du siècle. Toutes les administrations, sans exception, n'ont pas tenu compte du plafond de la dette et l’ont augmenté pour accommoder leurs budgets et dépenses irresponsables. Tout cela dans le but d’acheter des votes et de remplir les poches des banquiers.

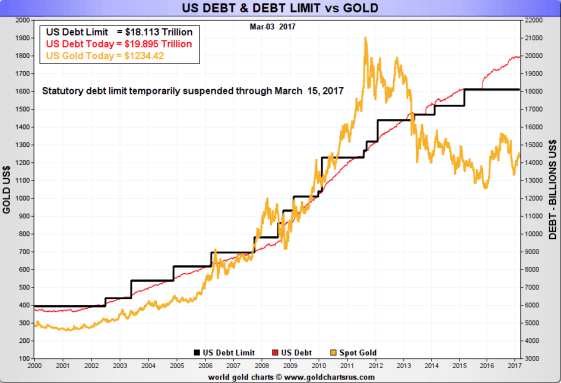

Le graphique ci-dessous nous montre le plafond de la dette et le prix de l’or. Il y a clairement une déconnexion entre l’expansion du crédit et le prix de l’or qui accuse un retard depuis 2011. Cette divergence devrait être bientôt rectifiée : l’or ne fera pas que rattraper l’expansion de la dette, il la surpassera.

L’or rattrapera bientôt l'augmentation de la dette

Le principal problème est de trouver un accord, ce qui sera une tâche titanesque. Deuxièmement, l’augmentation de la limite requise est si importante qu'il y aura une grande réticence à en accepter l’ampleur. Depuis 1981, la dette des États-Unis a doublé tous les huit ans. Cela signifie qu’en 2025, la dette américaine s'élèvera à 40 000 milliards $ au minimum. Mais vu les problèmes dans l’économie américaine soulignés plus haut, ce niveau sera probablement beaucoup plus élevé. Donc, l'augmentation pour l'année en cours sera d’environ 2 000 milliards $, au moins. Il est peu probable qu'une telle augmentation soit approuvée, ce qui signifie que la farce se poursuivra.

Il est maintenant certain à 95% que la Fed montera ses taux lors de la réunion du 15-16 mars, et qu’il y aura d’autres hausses en 2017. Le rendement des bons du Trésor à dix ans a déjà grimpé de 25 points de base, ces sept derniers jours. Cela mettra plus de pression sur le budget américain et le plafond de la dette, étant donné qu'il faut continuer à financer la dette de 20 000 milliards $ qui ne cesse de grandir.

L’inflation est de retour

Il semble que les pressions inflationnistes commencent sérieusement. Les chiffres officiels de l’inflation sont considérablement inférieurs à ce que les gens ordinaires vivent lorsqu’ils achètent leur nourriture ou paient leur assurance-santé. Mais même les chiffres officiels indiquent que l’inflation augmentera rapidement. Au cours des deux dernières années, l’inflation est passée de 0% à 2,5%, un sommet de cinq ans. Comme le dollar continue de chuter et que la vélocité de l’argent augmente, nous observerons une augmentation rapide de l’inflation. Elle pourrait facilement atteindre 10% d’ici deux ans. Cela peut sembler incroyable aujourd’hui, mais cela est arrivé dans les années 1970, quand les bons du Trésor à dix ans sont passés de 7% à 16% en quatre ans. Au Royaume-Uni, le taux d’inflation était tout juste sous les 20%, entre 1972 et 1980. Je m’en souviens très bien. Ma première hypothèque a grimpé à 21% au milieu des années 1970. Je me demande combien de gens pourraient aujourd’hui conserver leur maison avec ce taux. Probablement moins de 5%.

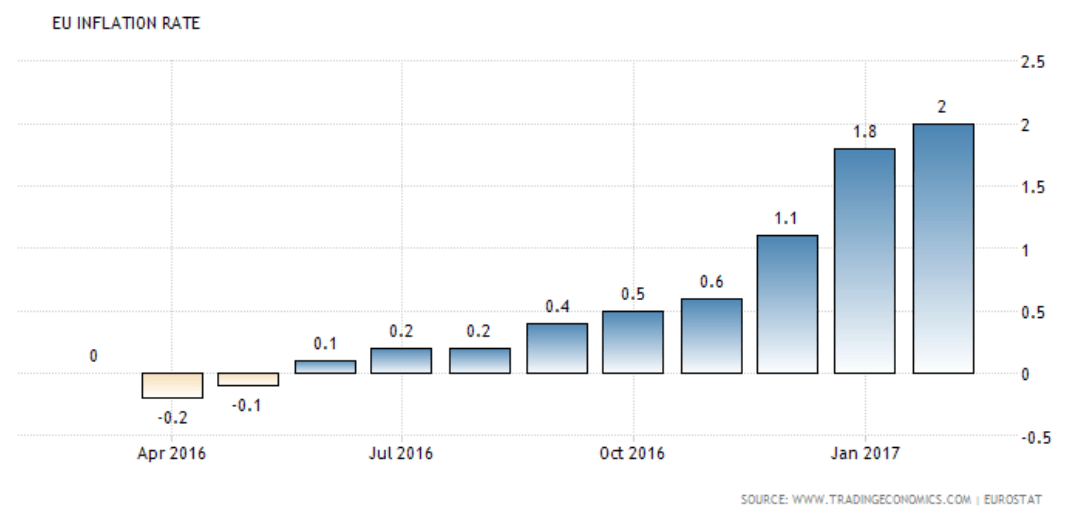

Il se passe la même chose dans l’Union européenne. L’inflation est de retour et se dirige vers des niveaux bien plus élevés.

De -0,2% il y a un an, l’inflation est maintenant de 2%. Comme aux États-Unis, nous verrons les taux grimper au-dessus de 10% d’ici deux ans dans l’Union européenne et encore bien plus haut lorsque l’inflation se mutera en hyperinflation.

L’inflation augmente rapidement dans l’Union européenne

La dépréciation de la monnaie va continuer dans sa course vers le bas. Il est difficile de prédire quelle monnaie gagnera cette course, vu que la plupart d’entre elles ne valent rien. Elles se dirigent toutes vers ZÉRO, mais pas à la même vitesse.

Faiblesse du dollar américain à venir

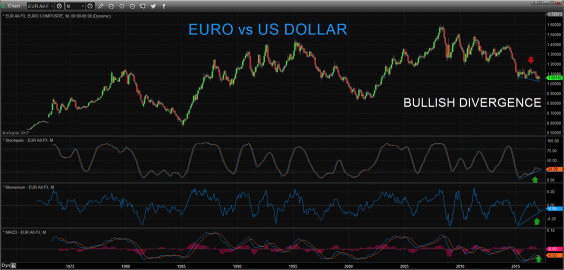

Le monde entier s’attend à ce que le dollar reste fort pour un bon bout de temps et que l’euro s’effondre. C'est plausible, mais je crois que la majorité des gens se trompent, comme d'habitude. Si l’on regarde l’euro par rapport au dollar, il semble plutôt qu'il se renforcera et que le dollar mènera la course vers le bas.

Le graphique euro/dollar ci-dessous nous montre une divergence haussière sur les indicateurs mensuels de dynamisme. Cela indique que l’euro a trouvé son plancher et que le dollar s'affaiblira sur le long terme.

L’euro est-il prêt à monter par rapport au dollar ?

Il peut sembler surprenant que l’euro devienne plus fort que le dollar. Premièrement, nous devons nous rappeler que c'est relatif. Toutes les devises ne valent rien, vu qu’elles ont été détruites par l’impression monétaire et la création de crédit. La question est de savoir laquelle sera la prochaine à chuter. Le dollar est extrêmement surévalué et ne tient debout que grâce à son statut de monnaie de réserve. Il est aussi possible que l’euro se renforce temporairement suite aux changements à venir en Europe. Si la Grèce, l’Italie et l’Espagne sortent de la zone euro, les économies restantes seront beaucoup plus fortes et, au moins à court terme, cela justifierait un euro plus fort. Les élections qui se profilent en France et aux Pays-Bas donneront des indications, mais probablement rien de définitif.

Le Bitcoin a très bien performé récemment, alors que le monde essaie de s'éloigner des devises fiduciaires. Le prix du Bitcoin vient tout juste de dépasser celui de l’or… mais cette comparaison ne veut rien dire : la valeur totale du marché du Bitcoin est de 20 milliards $, tandis que tout l’or au monde vaut aux alentours de 7 000 milliards $. Il se peut que le Bitcoin continue d’être un excellent investissement spéculatif, mais il n’a rien à voir avec la préservation de richesse. Il ne peut être conservé que de façon électronique et peut, donc, disparaître en cas de défaillance d’internet, au moins temporairement. Le Bitcoin ressemble beaucoup à la papier-monnaie, et il n’a pas de valeur intrinsèque. Il ne peut pas être utilisé pour d'importants paiements transfrontaliers. Si le Bitcoin ou d’autres crypto-devises prenaient de l’ampleur, les gouvernements réglementeraient ce marché de la même manière que la papier-monnaie.

Cela étant dit, le Bitcoin a très bien performé comme investissement. Il valait 244 $ en octobre 2015, et il dépasse maintenant 1 250 $, une multiplication par cinq. Durant la même période, l’or a grimpé de 6%.

Le BITCOIN A ATTEINT DE NOUVEAUX SOMMETS À PLUS DE 1 250 $

Il est probable que l’or et de l’argent performent de façon similaire. Les "ides de mars" pourraient cacher plusieurs surprises qui agiraient comme catalyseurs pour les métaux précieux. Les attaques du 2 mars sur l’argent étaient une autre tentative désespérée d'enrailler l'inévitable explosion du prix de l’argent. Après la fermeture du marché européen le 2 mars, 2 milliards $ de contrats à terme (futures) sur l’argent ont été vendus en moins de 25 minutes, faisant dégringoler le prix de 65 cents. Un peu plus de six semaines de la production annuelle d’argent fut vendue en quelques minutes sur le marché, à un moment où il n’y avait pas d’acheteurs. Personne sain d’esprit n’exécuterait une telle transaction dans un but commercial. Il s’agissait d'une manipulation de grande ampleur réalisée par une grande banque, avec la bénédiction d’une banque centrale ou de la BRI. Le but était clairement de limiter les pertes que subiront les vendeurs à découvert sur l’argent dans les mois et années à venir. Le marché s’apprête à raser ces vendeurs à découvert.

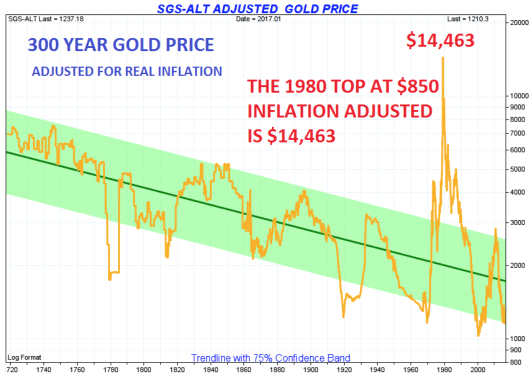

Depuis 2002, je dis que l’or atteindra au moins 10 000 $ en monnaie d’aujourd’hui, et l’argent 666 $, en me basant sur un ratio or/argent de 15. Avec l’hyperinflation à venir, ces chiffres seront bien plus élevés. Les graphiques de l’or et de l’argent ci-dessous démontrent que ces cibles ne sont pas irréalistes.

Ce graphique sur 300 ans de l’or ajusté par l’inflation réelle montre que l’or se trouve maintenant au bas de l’échelle. Ce qui est encore plus intéressant est que le sommet de 850 $ de janvier 1980, ajusté pour l’inflation, serait aujourd’hui de 14 463 $.

Le graphique sur 300 ans de l’argent ajusté par l’inflation réelle confirme que le sommet de 50$ de 1980 serait aujourd’hui de 669 $.

En 2017, nous verrons probablement l’or et l’argent refléter tous les risques mondiaux majeurs, ainsi que la croissance continue de la dette américaine et mondiale. La pénurie sévère de métaux précieux physiques qui surviendra lorsque le marché papier, manipulé, implosera, aura également un effet explosif sur le prix des métaux.

Mais il ne faut pas considérer l’or et l’argent comme un investissement. Le prix qu’ils atteindront est presque sans importance, comparé à la protection qu’ils fourniront contre l'implosion des devises et un système financier pourri.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.