Les politiques totalement irresponsables des gouvernements et des banques centrales ont créé la situation la plus dangereuse que le monde n’ait jamais expérimentée. Le risque ne surgit pas soudainement comme le résultat d’une seule action ou d’un seul événement; non, un risque d’une telle ampleur est le fruit de plusieurs années de mauvaise gestion économique.

Les cycles sont normaux dans la nature et dans l’économie mondiale. Les cycles qui découlent des lois naturelles se déroulent de façon ordonnée, sans pics ou bas extrêmes. Comme les saisons, ils passent de l’été à l’automne et de l’hiver au printemps, avec de douces transitions qui sont rarement dramatiques ou catastrophiques. Cela devrait être la même chose pour les cycles économiques, si on les laissait se dérouler naturellement, sans l’interférence des gouvernements. Mais le pouvoir corrompt et, à travers l’histoire, les dirigeants se sont toujours accrochés au pouvoir en interférant avec le cycle économique normal. Cela se traduit par la réduction de la teneur en métal précieux des pièces de 100% à zéro, l’impression monétaire, le crédit avec effet de levier, la manipulation des taux d’intérêt, et par les taxes, aujourd’hui à 50% et plus, alors qu’il n’y en avait pas il y a cent ans, etc.

CES GOUVERNEMENTS QUI "ACCOMPLISSENT L’OEUVRE DE DIEU"

Les gouvernements échouent toujours lorsqu’ils se prennent pour des dieux. Mais il n’y a pas qu'eux. Des banquiers d’investissement présomptueux, comme l’ex-PDG de Goldman Sachs, ont proclamé que leur banque accomplissait l’œuvre de Dieu. Il faut se souvenir que Goldman Sachs, comme la plupart des autres banques, aurait coulé si elle et JP Morgan n’avaient pas ordonné à la Fed d’imprimer et de leur garantir 25 000 milliards $ en 2008. Ou peut-être était-ce la main de Dieu ?

Nous avons maintenant des risques à plusieurs niveaux : politique, géopolitique, économique et financier.

Il s’agit d’une situation À RISQUE qui est extrêmement dangereuse et qui aura de très sérieuses conséquences. Il n’y a qu’un très petit, mais important, bon côté des choses, et j’y reviendrai plus tard.

risque 1 – la situation politique des États-Unis et la guerre

Les innombrables risques qui pourraient causer l’effondrement de l’économie mondiale ont tous la même importance. Cependant, la situation politique aux États-Unis est très dangereuse. Il s’agit de la plus grande puissance économique mondiale, même si elle est en faillite avec une dette et des déficits qui croissent de façon exponentielle depuis 1960. En attendant que le dollar s’effondre, les États-Unis seront toujours considérés comme une nation puissante, malgré le déclin économique qui affaiblira le dollar et le pays, et le lourd fardeau de dette à tous les niveaux (gouvernement fédéral, États, et privé).

Les États-Unis sont particulièrement dangereux aujourd’hui parce que le président est un canard boiteux. Les deux partis politiques sont contre lui et utilisent tous les moyens dont ils disposent pour le destituer. L’élite, ou les pouvoirs en place, font, de manière évidente, ce qu’ils peuvent pour contrer les plans de Trump et le rendre inefficace. Mais Trump est un combattant, et il ne se laissera pas faire si facilement. Étant donné qu’il est pratiquement paralysé au moment de prendre des décisions politiques ou économiques, il ne lui reste que les actions militaires ou la guerre. En tant que commandant en chef, il a le dernier mot pour appuyer sur le bouton nucléaire. Comme la plupart d’entre nous, il connaît les conséquences catastrophiques d’une guerre nucléaire. Il ne s’agit pas uniquement des États-Unis et la Corée du nord. Nous pourrions voir la Chine, la Russie et plusieurs autres pays s'impliquer dans le conflit. Les guerres débutent souvent à cause d’un leader impulsif et assoiffé de pouvoir, et nous sommes servis avec Kim Jong-Un et Donald Trump.

Aux États-Unis, le pouvoir réel est détenu par les secteurs majeurs comme la défense, l’énergie, les grandes sociétés pharmaceutiques et les banques d’investissement. Le pouvoir réel réside dans les "contributions" versées aux politiciens. Quand un leader subit des pressions politiques sur la scène nationale, le déclenchement d'une guerre détourne rapidement l’attention des problèmes domestiques. Évidemment, Trump bénéficierait du plein support des forces armées, étant donné que la guerre est leur raison d’être.

Avec une guerre, Trump prendrait le contrôle de la situation et toutes les querelles internes seraient oubliées. Il deviendrait un "seigneur de guerre", le "sauveur" des États-Unis.

Au-delà des conséquences extrêmes d’une guerre nucléaire, cela aurait, bien sûr, de sérieuses implications économiques, comme l'effondrement de marchés obligataires et des actions, la chute du dollar US, etc. Il y aurait aussi de l’impression monétaire massive.

J’espère que nous n’en arriverons pas là et que Kim et Trump réaliseront qu’une guerre nucléaire serait une catastrophe mondiale. Mais le risque est extrêmement élevé.

RISQUE 2 – LES MARCHÉS ACTIONS

Tous les marchés financiers du monde sont en territoire de bulle. Avec la volatilité à des plus bas historiques et les valorisations à des sommets historiques, les investisseurs boursiers semblent ignorer totalement le risque et la raison. Aucun arbre ne pousse jusqu’au ciel, même si cela semble être le cas en ce moment. Les bulles peuvent encore grossir, comme le Nasdaq en 1998-2000. Mais les investisseurs ne devraient pas s’attarder sur les quelques points en plus à aller chercher, alors que la chute ultérieure devrait atteindre les 80%, comme sur le Nasdaq en 2000-2002.

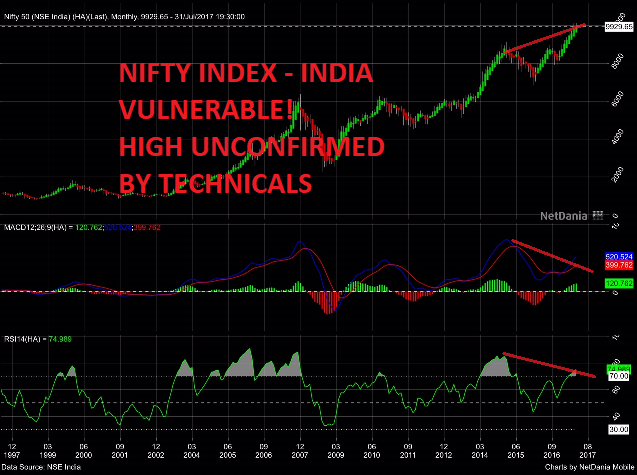

Presque tous les marchés actions autour du monde sont vulnérables. Ci-dessous des graphiques mensuels du Nasdaq, du TSX (Canada), du Nifty (Inde) et du DAX (Allemagne). Tous montrent la même chose : ils sont sévèrement surachetés et ont atteint de nouveaux sommets avec une divergence baissière. Cela signifie que les nouveaux sommets ne sont pas confirmés par les indicateurs de dynamisme, qui démontrent plutôt des signes de faiblesse. D’autres indicateurs techniques confirment que nous voyons des sommets à long terme dans tous les marchés actions, et que le prochain mouvement majeur sera une chute terrible et soutenue. Donc, les actions sont très risquées aujourd’hui, à moyen et à long termes.

RISQUE 3 – LE DOLLAR US, LES DEVISES

Avec l’effondrement économique à venir, toutes les devises perdront de la valeur à cause de l’impression monétaire illimitée. Le dollar US est considérablement surévalué, et il a chuté par rapport à toutes les devises depuis décembre 2016. Le graphique ci-dessous nous montre l’indice du dollar, qui a perdu 10% depuis décembre 2016. La cible initiale est le plus bas à 70 de 2007, soit une chute de 25% à partir de là. Au final, le dollar chutera bien sévèrement. Mais ce sera le cas de toutes les devises, elles qui ont perdu 97-99% au cours des cents dernières années. La chute finale de 1-3% devrait avoir lieu dans les cinq prochaines années. Ce sera le résultat de l’impression monétaire illimitée entreprise par les banques centrales dans une tentative finale de sauver le système financier. Malheureusement, cela échouera.

RISQUE 4 – LA DETTE

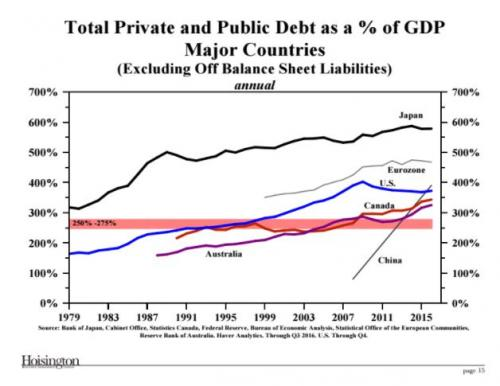

La dette mondiale croît de façon exponentielle. Depuis 1971, la dette a explosé dans la plupart des pays. Comme le démontre le graphique, au Japon, par exemple, la dette est passée de 320% du PIB en 1979 à près de 600% du PIB aujourd’hui. Aux États-Unis, le ratio dette/PIB est passé de 160% à presque 400% durant la même période.

Le fait que la dette augmente beaucoup plus vite que le PIB sur une période prolongée signifie que la croissance ne peut être "achetée" qu’avec de la monnaie imprimée ou empruntée. La croissance n’est pas réelle, car elle est obtenue avec des moyens artificiels. Il n’y a pas de différence entre cette méthode et une société ou un individu qui emprunte pour survivre. Cela mène éventuellement à la faillite, et c’est vers là que le monde, incluant les États-Unis, se dirige dans les années à venir.

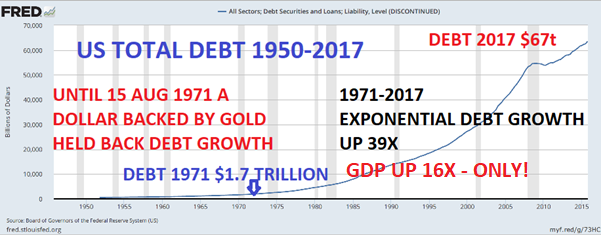

La situation des États-Unis est particulièrement mauvaise. Depuis l’abandon de l’adossement du dollar à l’or en 1971, la dette américaine a été multipliée par 39, en passant de 1 700 milliards $ à 67 000 milliards $. Comment les keynésiens peuvent-ils croire que cela est de la prospérité, de la richesse ? La dette, c’est l’esclavage et la misère, et elle infligera d'immenses souffrances aux États-Unis et au reste du monde. Tout cela à cause des gouvernements qui ont interféré dans les cycles économiques naturels et ont acheté des votes, à un coût dévastateur pour le monde.

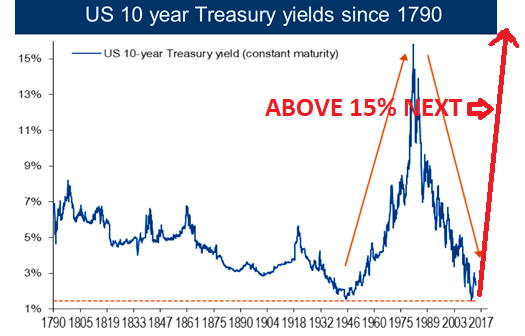

Les taux, à des plus bas historiques et atteignant leur plancher avec la fin du cycle de 35 ans, en 2015-2016, vont probablement atteindre des sommets similaires à ceux de la fin des années 1970, soit 15% et plus. Des taux à ce niveau auront un effet dramatique sur le financement de la dette mondiale record, aussi bien que sur les 1 500 000 milliards $ de produits dérivés. Suivra le cycle vicieux d’impression monétaire, d’augmentation de la dette et d’hyperinflation. Cela ne peut déboucher que sur un échec total du système.

Le cycle de 35 ans des taux d’intérêt est au plus bas.

SANS RISQUE – L’OR

Ray Dalio (fondateur du hedge fund à succès Bridgewater) vient de publier un article sur LinkedIn dans lequel il déclare que la volatilité historiquement faible que nous observons sur les marchés mondiaux va bientôt s’aggraver. Il a aussi déclaré : "… si vous n’avez pas 5-10% de vos actifs dans l’or comme couverture, nous vous suggérons d'y repenser. Ne laissez pas les préjugés traditionnels, plutôt qu'une analyse approfondie, vous empêcher de faire cela."

5% à 10% dans l’or, c’est bien moins que ce que nous recommanderions, car nous pensons que 25% est un minimum. Mais si les gros investisseurs et les institutions avaient 5-10% de leurs actifs en or physique, le prix de l’or grimperait de manière exponentielle. Actuellement, moins de 0,5% des actifs financiers mondiaux sont sous forme d’or physique, et même si cela ne passait qu'à 1,5%, le prix de l’or serait multiplié par cinq, au moins. Il n’y a pas de stock d’or physique disponible et toute la production courante est absorbée par la Chine, l’Inde, la Russie et quelques autres gros acheteurs. Nous avons atteint un pic de production, et la production aurifère devrait décliner, pour passer de 3 000 tonnes par année à 2 000 tonnes, d’ici les dix prochaines années. La seule manière pour les nouveaux acheteurs d'obtenir de l'or sera de payer beaucoup plus cher, libérant ainsi un peu d’or disponible chez certains vendeurs ou de l’or provenant de la joaillerie.

L’or est à 1 295 $ l’once uniquement parce le marché de l’or-papier est manipulé. Mais cette manipulation va probablement finir par échouer, à mesure que la demande augmente et que les détenteurs d’or-papier réclament livraison physique. C’est alors que l’or grimpera de plusieurs centaines de dollars en très peu de temps. Le cours de l'or va connaître la même montée rapide que les crypto-devises. La grande différence, c’est que le prix plus élevé de l’or sera soutenu, tandis qu’une fois que les crypto-devises auront atteint leur sommet, la bulle explosera. Il est impossible de comparer l’or, qui est une monnaie depuis 5 000 ans et qui a une valeur intrinsèque, avec une entrée électronique sur un ordinateur créée à partir de rien.

Dans les 5-10 prochaines années, tous les actifs en bulle comme les actions, les obligations et l’immobilier, vont décliner de 75-95% en termes réels, ce qui signifie par rapport à l’or. C'est une fin naturelle pour ce que Neil Howe (co-auteur de The Fourth Turning) appelle le Quatrième tournant, c'est-à-dire la phase finale du cycle de 80 ans. Il déclare :

"Le Quatrième tournant est la période de crise. C’est la période durant laquelle nous détruisons les institutions que nous avons bâties, tout ce qui est dysfonctionnel. Nous rebâtissons en partant de zéro. Cela suit habituellement une période de dégoût total et de méfiance envers tout que nous avons."

"Le risque de catastrophe sera très élevé. La nation pourrait se retrouver en insurrection ou en violence civile, se morceler géographiquement, ou succomber à des règles autoritaires. S’il y a une guerre, elle impliquera probablement un maximum de risques et d’efforts – en d’autres termes, une guerre totale."

Selon Howe, la phase finale de vingt ans, le Quatrième tournant, a débuté en 2008 et, donc, il lui reste environ encore dix ans. Mes opinions et celles de Howe sont assez proches, et si nous sommes un tant soit peu justes dans nos prédictions, les années à venir pourraient être très difficiles. Il est évidemment impossible d'être préparé à tout cela, mais ceux qui anticipent s’en tireront probablement mieux que les autres. Lorsqu’on achète une assurance incendie, ce n’est pas parce que l’on prévoit que sa maison va brûler, mais si cela arrive, l’assurance devient alors essentielle.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.