Les mouvements de l’or et l’argent dans les prochains mois vont surprendre de nombreux investisseurs, alors que la volatilité des marchés va augmenter considérablement.

"À l'Ouest, rien de nouveau", comme l’avait écrit Erich-Maria Remarque à propos de la Première guerre mondiale. Dix ans après le début de la Grande crise financière, et neuf ans après l’effondrement de Lehman Brothers, il semblerait que le monde soit en meilleure posture que jamais. Les actions sont à des sommets historiques, les intérêts sont à des plus bas historiques, les prix de l'immobilier continuent de monter, et les consommateurs achètent plus que jamais.

LES BANQUES CENTRALES ONT-ELLES SAUVÉ LE MONDE ?

Pourquoi étions-nous si inquiets en 2007 ? Il n’existe aucun problème que nos amis, les banquiers centraux, ne puissent résoudre. Tout ce qu'ils ont à faire pour tromper le monde, c’est imprimer de la monnaie ou augmenter le crédit de 100 000 milliards $, créer des produits dérivés à hauteur de quelques centaines de 100 000 milliards $, prendre des engagements supplémentaires envers les gens sous la forme de retraites, de soins médicaux et services sociaux, pour des montants qui ne seront jamais remboursés, et de garder les taux d’intérêt à zéro ou négatifs.

Et voilà ! C’est la Nouvelle norme. Les banques centrales ont utilisé l'ensemble des outils keynésiens. Comment les choses peuvent-elles si bien fonctionner en ajoutant uniquement des dettes et des passifs ? Parce que les choses sont différentes aujourd’hui. Nous avons tous les outils sophistiqués, les ordinateurs, les modèles complexes, la fausse monnaie le QE, la manipulation gestion des taux d’intérêt, et des banquiers centraux très sournois intelligents.

Ou bien, est-ce différent, cette fois-ci ?

Toutes ces manigances des banques centrales ont généré des fortunes pour 1 % des plus riches du monde, et d’énormes dettes pour le reste de la population. Les quelques-uns d’entre nous qui passent beaucoup de temps à étudier le risque peuvent aboutir à deux conclusions très distinctes :

- D’une part, les banquiers centraux ont parfaitement utilisé tous les moyens possibles, notamment certains nouveaux, et ont sauvé le monde en imprimant des quantités illimitées de monnaie, ont fait croître le crédit de façon exponentielle, et supprimé le coût d'emprunt en fixant les taux d’intérêt à zéro, ou négatifs. Il s’agit du scénario parfait, et les Krugman de ce monde doivent être fiers, puisque cela justifie un prix Nobel et confirme qu’ils ont trouvé une méthode parfaite qui peut être appliquée indéfiniment avec succès.

- D’autre part, pour ceux qui croient que les arbres ne poussent pas jusqu’au ciel et que la monnaie saine prévaut toujours, nous savons que nous atteignons le dernier stade d’une bulle de proportions épiques. Heureusement, notre côté a aussi reçu un prix Nobel, en la personne de von Hayek, même si cela date de 1974.

Ce fut une longue bataille entre les manipulateurs et les partisans d’une monnaie saine. Avec de la monnaie gratuite et le socialisme, il est possible de tromper les gens pendant longtemps. Mais, malheureusement pour les keynésiens, ils manqueront de munitions lorsque toutes les devises imprimées retourneront à leur valeur intrinsèque de zéro. Cela signifie que vous ne pouvez pas tromper les gens indéfiniment. Comme Margaret Thatcher l’a dit, "Le problème avec le socialisme est qu’on finit toujours par tomber à court de l’argent des autres (ADA)." C’est exactement où nous en sommes aujourd’hui. Le monde n’a plus d’ADA. Lorsque ma société a investi agressivement dans l’or et l’argent, en 2002, pour nos clients et nous-mêmes, nous ne pensions pas que les banquiers centraux seraient en mesure de manipuler les marchés pendant plus de 15 ans. Mais encore, l’argent était à 4 $ à l’époque, et l’or à 300 $; donc, la manipulation n’a réussi que partiellement.

L’IMPRESSION MONÉTAIRE NE FONCTIONNE PLUS

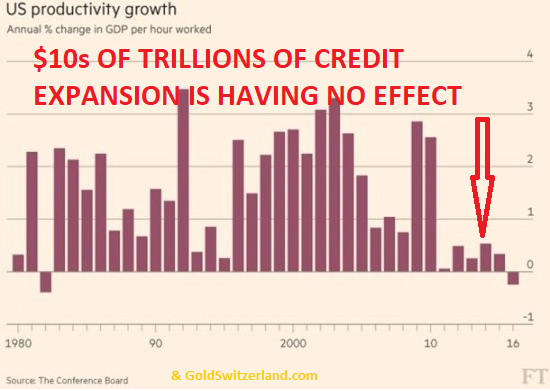

Plusieurs signaux nous indiquent clairement que cette expérience d’impression monétaire arrive à sa fin. En dépit de tous ces trillions de monnaie créés à travers le monde, le PIB réel a cessé de croître.

Comme le montre le graphique ci-dessous, l’impression monétaire et l’expansion de crédit n'ont plus d'effet. Même un enfant pourrait comprendre qu’il est impossible de faire croître une économie en imprimant des morceaux de papier que l’on appelle monnaie mais, pour une raison que j’ignore, les keynésiens nient l’évidence.

L’IMPRESSION MONÉTAIRE A BÉNÉFICIÉ AUx 1%

Seuls les actions, l’immobilier et les obligations restent forts. C’est là où va toute la monnaie imprimée, et les 1% croient que leur richesse explose grâce à leurs compétences en matière d'investissement. Ils ne réalisent pas que leurs "compétences" disparaîtront dans un trou noir dans les 4-7 prochaines années, à mesure que les actifs explosifs imploseront, entraînant avec eux toute la dette mondiale. Malheureusement, il doit en être ainsi, afin de pouvoir créer un nouveau monde plus sain. On ne peut construire un monde sur de fausses valeurs et de la fausse monnaie. L’humanité ne peut survivre dans un tel monde – ce monde va s’autodétruire. Il sera déjà assez difficile de survivre à l’effondrement de ce schème de Ponzi qui dure depuis cent ans.

La transition d’un faux système basé sur l'illusion vers de vraies valeurs et de la vraie monnaie va être douloureuse. Les riches perdront au moins 95% de leurs actifs, et plusieurs personnes crèveront de faim et vivront dans la misère. Nous aurons des guerres, des troubles sociaux, des bouleversements politiques et l’économie sera dévastée. C’est ce que l’élite a causé en créant un système malhonnête au bénéfice des 1%, mais au détriment de 99% de l’humanité. Une combinaison de guerres, de guerres civiles, de famine, de maladie et d’effondrement économique entraînera probablement une réduction de la population mondiale. La population mondiale a explosé de 1 milliard à 7,5 milliards d’individus, au cours des 160 dernières années. Il y a toujours eu des périodes dans l’histoire où la population a sensiblement décliné, que cela soit dû aux guerres ou aux maladies. Lors de la Grande peste du 14ème siècle, par exemple, la population mondiale aurait décliné de 50%.

Les risques sont sérieux, même si nous ne parlons que de probabilités. Les choses pourraient prendre plus de temps à survenir et être moins graves que prévues. Mais vu l'ampleur des risques, les quelques privilégiés qui ont la possibilité de prendre des mesures de précaution doivent le faire. Parce qu’à un certain point, un effondrement financier et économique sera inévitable.

L’OR A CASSÉ SA TENDANCE BAISSIÈRE

L’automne 2017 semble précaire depuis un moment déjà. La question est à savoir quel sera le catalyseur qui fera éclater les bulles dans les marchés et l’économie. Les actions boursières semblent très vulnérables, et elles sont surévaluées, quel que soit le critère utilisé. Même si les bulles peuvent encore grossir, le risque est devenu insoutenable. Au même moment, l’or et l’argent sont sortis de leur longue période de consolidation, qui dure depuis 2013, et repris leur tendance à la hausse vers de nouveaux sommets.

LES MÉTAUX PRÉCIEUX EXPLOSERONT-ILS CET AUTOMNE ?

Les mouvements dans les métaux précieux au cours de l'automne pourraient être explosifs. La force dont font preuve les métaux précieux indique clairement que la manipulation opérée par les banques centrales, la BRI et les banques de négoce d’or échouera dans les mois à venir.

J’ai déjà souligné que, malgré la faible demande actuelle, l’intégralité de la production aurifère et argentifère est absorbée. Moins de 0,4% des actifs financiers mondiaux sont investis dans l’or. La production annuelle d’argent, de 15,5 milliards $, représente moins de 0,01% des actifs financiers mondiaux. Étant donné que toute la production d’or et d’argent est facilement absorbée, bien que la demande reste négligeable, il n’y aura pas d’or ou d’argent physique disponible aux prix actuels lorsque cette demande augmentera. De plus, le marché papier des métaux précieux connaîtra d'importantes perturbations et fera défaut. Quand les institutions et les fonds d’investissement commenceront à se focaliser sur les métaux précieux physiques et les actions minières, ils ne pourront en acheter qu’à des prix beaucoup plus élevés. Cela poussera l’or vers ma cible à 10 000 $ et plus. Si le ratio or/argent revenait à son niveau historique de 15, cela donnerait de l’argent à 666 $. Ces niveaux pourront être atteints en monnaie d’aujourd’hui, et lorsque l’hyperinflation s’installera, nous pourrions voir des multiples de ces prix.

Si l’argent était au même niveau par rapport à la base monétaire américaine que lors de son pic de 1980, son prix serait 80 fois plus élevé, à 1 424 $ l’once. Bien que cela semble surréaliste aujourd’hui, ce n’est pas irréaliste. Regardez ce qu’il se passe avec le Bitcoin, par exemple. Souvenez-vous que l’argent, c’est de la vraie monnaie, tandis que le Bitcoin n’est qu’une construction électronique, sans actif sous-jacent. Mais cela n’empêchera peut-être pas le Bitcoin de grimper encore plus haut, un peu comme la tulipe-mania néerlandaise de 1634-1637 .

L’ARGENT SURPERFORMERA L’OR

Avec des productions minières annuelles de 128 milliards $ pour l’or et 16 milliards $ pour l’argent, ce marché est tellement petit qu’il est éclipsé par le marché boursier. Il n’y a qu’à regarder quelques-unes des actions connues du Nasdaq, comme Apple, Google, Microsoft, Amazon et Facebook. Leur capitalisation boursière totale dépasse les 300 000 milliards $. Comparez cela à la production annuelle d’or et d’argent (143 milliards $) et aux 20 actions aurifères les mieux cotées (150 milliards $). La production totale de métaux précieux et les plus grandes actions minières ne totalisent que 437 milliards $. Cela ne représente que 15% de cinq des plus grandes actions du Nasdaq et moins que la plus petite d’entre elles, Amazon, évaluée à 470 milliards $. Étant donné que ces cinq actions ont probablement atteint leur pic, les gros investisseurs liquideront une partie de leurs actions afin de saisir d’autres opportunités. Le marché de l’or et de l’argent risque d’être saturé quand les fonds et les institutions voudront y entrer.

L’OR PHYSIQUE, L’ARGENT PHYSIQUE ET LES ACTIONS MINIÈRES FORMERONT UN MARCHÉ SATURÉ

L’or, en plusieurs devises, a atteint un plus bas en 2013. En dollars US, le plus bas fut atteint en 2015. Après le rallye de la première moitié de 2016 et la correction ultérieure jusqu’à décembre 2016, l’or et l’argent sont maintenant en route vers de nouveaux sommets. Évidemment, cela ne se fera pas en ligne droite, car il y aura des pauses temporaires en chemin. Mais ceux qui ne sont pas protégés contre les risques majeurs au niveau mondial devraient investir, maintenant, dans l’or et l’argent. Les métaux précieux deviendront un secteur d'investissement extrêmement saturé, et l’opportunité d'en obtenir à des prix raisonnables tire à sa fin.

Il s'agit d’une situation vraiment unique. Rarement un actif de préservation du patrimoine n'a eu un tel potentiel de plus-value du capital. Ne traînez pas – il y a trop de risques.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.