Les investisseurs se réjouissent de voir les marchés actions atteindre de nouveaux sommets, sans se soucier des risques ou des raisons. Il semble qu’il s’agisse d’un rallye que l’on ne peut arrêter, la "nouvelle norme" du paradigme du marché. Aucune augmentation majeure n’est à prévoir dans le taux d’inflation ou dans les taux d’intérêt historiquement bas. Le rallye actuel dure depuis huit ans, depuis le plus bas de 2009. Les craintes pratiquement absentes des marchés, les investisseurs ne voient aucune raison pour que ce climat favorable ne perdure pas pendant encore huit ans.

Bien sûr, c’est possible. Il suffirait que les gouvernements impriment 20-50 000 milliards $ supplémentaires, au minimum, et que la dette mondiale grimpe de 200-500 000 milliards $.

"SI VOUS RÉPÉTEZ UN GROS MENSONGE ASSEZ SOUVENT…"

La crédulité des gens est exacerbée par le pouvoir d’Internet et des réseaux sociaux. Nous acceptons comme des faits ou la vérité tout ce que l’on y trouve, alors que la plupart sont des fake news. Ce n’est pas nouveau, car les gouvernements utilisent les fake news depuis des siècles. Goebbels, le ministre allemand chargé de la propagande, qui était expert dans la manipulation des masses, disait : "Si vous répétez un gros mensonge assez souvent, les gens finiront par y croire." Le pouvoir d’Internet et d’autres médias a facilité la propagation de nouvelles et d’une propagande à des milliards de gens, et très peu d’entre eux peuvent distinguer s’il s’agit de "vraies" nouvelles ou de "fausses" nouvelles.

Personne au gouvernement n’est capable de dire la vérité. C’est automatique, lorsque quelqu’un occupe un siège d’élu, son nez de Pinocchio grandit, étant donné que son seul but est de dire oui à tout le monde, afin d’être réélu. C’est pourquoi presque tous les élus n’ont pas de morale, ni de principes. En effet, s’ils en avaient et disaient la vérité, ils ne seraient pas élus.

LES BONNES VIEILLES BANQUES HONNÊTES SONT CHOSES DU PASSÉ

Au cours de mes premières années en tant que banquier, fin des années 1960 et début des années 1970, j’ai passé du temps dans une grande banque d’affaire du Royaume-Uni. C’est comme cela que l’on appelait les anciennes banques d’investissement, avant que les Américains ne dominent le secteur. Les banquiers seniors arrivaient au travail vers 10h, et allaient déjeuner à 13h. Le déjeuner commençait au gin-tonic, suivi d’un repas trois services accompagné d’une ou deux bouteilles de vin. Un peu de porto avec du fromage, et peut-être une bière ou deux au pub pour finir. Ensuite, de retour au bureau vers 15h, pour quatre ou cinq heures de travail. C’était comme cela que la City de Londres fonctionnait lorsqu’elle était le centre financier du monde.

Les transactions se concluaient par une poignée de main et un bref contrat. Les avocats n’avaient qu’un très petit rôle dans ce processus. Le secteur bancaire était basé sur la confiance, les relations personnelles et de solides valeurs morales. Les banques étaient loyales avec leurs employés, qui n’avaient pas peur de perdre leur emploi. De grosses opérations se concluaient avec un minimum d’interférence légale, et il y avait peu d’exigences de conformité. Malgré cela, il y avait très peu d'impostures ou de fraudes.

Aujourd’hui, le monde financier est dominé par les banques d’investissement américaines, le système légal américain et le gouvernement américain. La confiance et la loyauté n’existent plus. Les poignées de main ne valent plus rien. Les avocats et les agents chargés de la conformité dominent tout le secteur, et les contrats font maintenant des centaines de pages. Les employés craignent de perdre leur emploi, vu que les banques ne sont pas loyales. La seule chose qui compte est la performance à court terme, ce qui rend les employés complètement déloyaux, car ils savent qu’ils peuvent être renvoyés sur un caprice.

Les banquiers d’investissement sont maintenant les Maîtres de l’univers et, comme l’a dit un ancien directeur chez Goldman Sachs, "accomplissent l’œuvre de Dieu". Une chose est certaine, il n’y a pas d’humilité dans le monde financier actuel. Comme l’a écrit Michael Lewis dans son livre Liar’s Poker, les banques d’investissement américaines regorgent de banquiers dotés d’egos démesurés.

TOUT EST FAUX, MALGRÉ OU PLUTÔT À CAUSE DE L’ONÉREUX SYSTÈME LÉGAL ET DE CONFORMITÉ

Le système est maintenant basé sur des fausses nouvelles, de la fausse monnaie, n’a aucune morale, ni principes, ni valeurs éthiques. Malgré, ou plutôt à cause de, tous les avocats, lois gouvernementales, exigences de conformité et règlements, le système financier fonctionne beaucoup moins bien qu’avant, avec plus de fraude, d’intervention gouvernementale et de manipulation des marchés. De plus, les clients passent au second plan. L’important est de remplir les poches des banquiers avec des opérations à plusieurs milliards de dollars, qui rapportent des bonus de plusieurs millions de dollars. Comme nous l’avons vu en 2006-2009, les profits vont aux banquiers et les pertes sont assumées par les gouvernements et les clients. Lors de la Grande crise financière, plusieurs banquiers d’investissement ont reçu les mêmes bonus qu’auparavant, bien que la plupart des banques auraient coulé sans l’aide de 25 000 milliards $ du gouvernement.

FIN D’UNE ÈRE MAJEURE

Tout cela démontre que nous sommes à la fin d’une ère financière majeure qui a débuté, soit avec la Renaissance qui a suivi le Moyen-âge, ou bien à la fin de la Bulle de la Mer du sud, au début et milieu des années 1700. Je doute qu’il s’agisse d’un cycle plus court, comme celui débuté il y a cent ans après la création de la Fed en 1913. Seuls les futurs historiens pourront nous dire l’ampleur du cycle actuel.

Nous sommes maintenant aux derniers stades d’une ère majeure. L’inévitable implosion des bulles d’actifs et de dettes à travers le monde est certaine. Mais les gouvernements et les banques centrales sont parvenus, depuis un bon bout de temps, à tromper la plupart des gens en leur faisant croire que l’empereur est vêtu d’or, alors qu’il est nu, en réalité.

DES BULLES PARTOUT

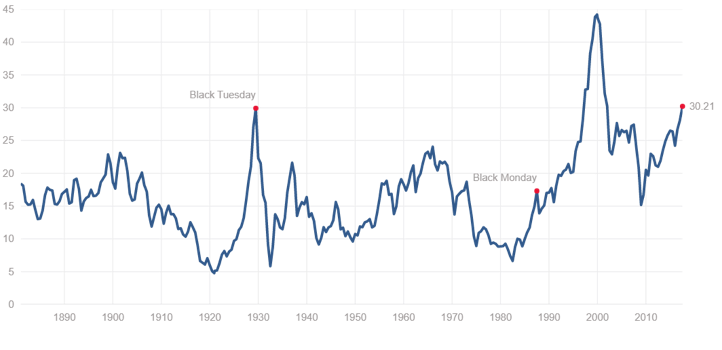

Nous avons des bulles dans chaque aspect de la société. Les actions boursières sont à des valorisations ridicules. Le P/E Schiller (ratio cours-bénéfice) est à 30, soit au même niveau qu’en 1929. Mais il se situe toujours sous le niveau de 2000, ce qui signifie que la surévaluation du marché pourrait continuer encore un peu.

LE P/E SCHILLER À UN NIVEAU RECORD

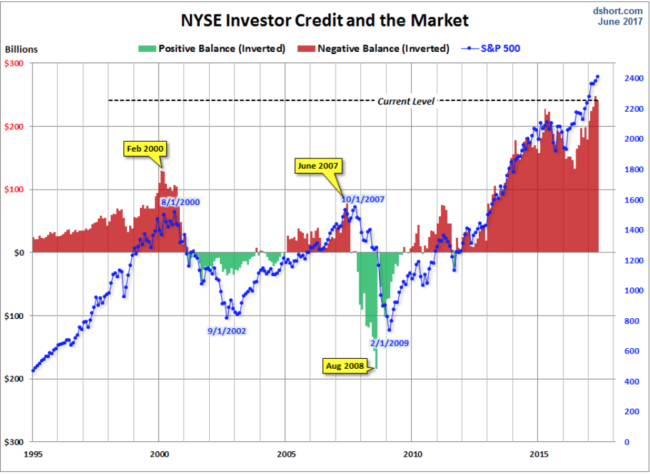

Si l’on regarde d’autres mesures, comme la valorisation par rapport au PIB ou aux revenus de vente, les marchés ont, soit dépassé, ou sont proches de leurs sommets historiques. Le graphique ci-dessous montre la dette sur marge sur le New York Stock Exchange, qui est substantiellement au-dessus des niveaux de 2000 et 2007.

DETTE SUR MARGE SUR LE NYSE

Il n’y a pas que les actions boursières qui soient à des niveaux record; presque tous les actifs sont à des niveaux record, qu’il s’agisse de la plus grosse bulle au monde, celle des obligations, ou de la valeur des propriétés, gonflée par les taux d’intérêt manipulés à la baisse à leurs plus bas niveaux historiques.

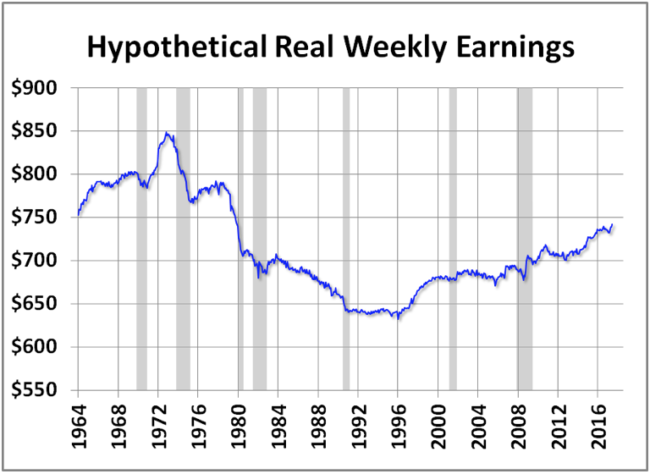

J’ai souligné à de nombreuses reprises le problème de la dette – américaine et mondiale – qui a crû de façon exponentielle au cours du dernier demi-siècle. Ces énormes dettes ont fait gonfler le prix des actifs, ce qui a bénéficié à une petite minorité, tout en appauvrissant les gens ordinaires.

Il n’y a qu’à regarder les revenus réels d’un travailleur américain. Comme démontré par le graphique, ils ont atteint un sommet en 1973 et, depuis, l’amélioration perçue par les Américains n’est due qu’à la dette.

LES SALAIRES RÉELS DES TRAVAILLEURS AMÉRICAINS ONT ATTEINT UN SOMMET EN 1973

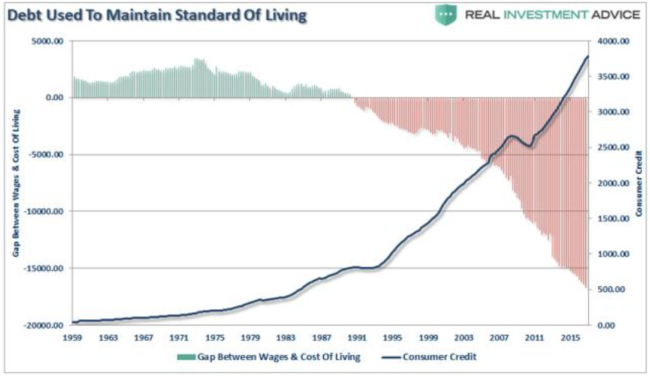

UNE PROSPÉRITÉ À CRÉDIT

Le graphique ci-dessous montre que l’écart entre les salaires et le niveau de vie a été comblé par une augmentation du crédit à la consommation. Ce qui est triste est que la plupart des Américains ou des gens ordinaires, dans le monde industrialisé, ne réalisent pas qu’ils sont maintenant les esclaves de la dette, dette qu’ils ne pourront jamais rembourser.

Malheureusement, un grand nombre de gens perdront leur emploi d’ici quelques années. À ce moment-là, les gouvernements seront insolvables et imprimeront de la monnaie sans valeur. Il n’y aura plus de systèmes de sécurité sociale et de retraites. Les systèmes de soins de santé feront aussi défaut dans plusieurs pays, avec des conséquences désastreuses.

La plupart des gens, n’étant pas du tout conscients de ce qu’il va leur arriver dans les années à venir, continuent d’accumuler des dettes, tandis qu’une petite minorité continue de spéculer pour amasser de la richesse.

Ces spéculateurs ne réalisent pas que la grande part de leur richesse est due à l’expansion du crédit combinée à l’impression monétaire des gouvernements. Toute augmentation future dans le prix des actifs ne sera due qu’à la musique qui joue de plus en plus vite et de plus en plus fort, et n’aura rien à voir avec une réelle croissance économique. Très peu de gens comprennent que bientôt, la musique s’arrêtera et, qu'à ce moment-là, tous les actifs gonflés par la dette imploseront. Cela provoquera la plus grande destruction de richesse de l’histoire. Mais comme cela arrive toujours à la fin d’un cycle majeur, les choses tournent lorsque un maximum d’investisseurs se sont fait avoir. C’est pour cela que nous pourrions facilement voir des prix encore plus élevés dans les actions, avant que tout ne s’effondre.

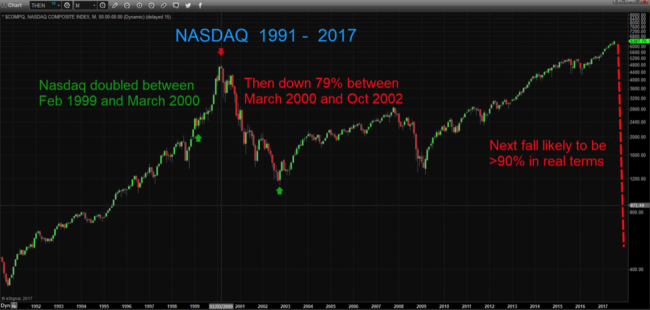

Prenez le NASDAQ en 1999-2000. De janvier 1999 à mars 2000, le NASDAQ a été multiplié par deux fois et demie. Dans les derniers stades de cette euphorie, de plus en plus d’investisseurs se sont fait avoir. La même chose pourrait encore arriver.

Plus le marché approche d’un pic, plus il implique de participants. Les marchés ont tendance à punir le plus de monde possible.

Plutôt que de rester dans ce rallye final et perdre 80%, comme les investisseurs sur le NASDAQ l’ont fait après le pic de mars 2000, c’est maintenant qu’il faut sortir du marché et protéger ses profits. Regardez ce qu’il est arrivé au NASDAQ depuis son pic de 2000. Comme le démontre le graphique ci-dessous, le NASDAQ a perdu 71% par rapport à l’or depuis son pic de 2000.

L’OR A MIEUX PERFORMÉ QUE TOUTES LES CLASSES D’ACTIFS DANS LES ANNÉES 2000

Personne ne peut savoir quand il s’agit du pic, et cela n’est pas nécessaire lorsque le marché est lourdement suracheté. Je prends le NASDAQ comme exemple ici, mais tous les marchés actions sont surachetés. Cela ne sert à rien d’essayer de deviner la dernière hausse. C’est maintenant qu’il faut prendre des mesures de protection et se soucier du retour DE votre argent plutôt que du rendement SUR votre argent. Les actifs parfaits pour la préservation de richesse sont les actifs tangibles et, surtout, l’or et l’argent physique, stocké de façon sécurisée hors du système financier. Pour ceux qui voudraient spéculer dans les derniers stades de ce marché haussier séculaire, les options constituent la seule méthode acceptable. Avec les options, les pertes sont limitées aux primes payées, ce qui constitue le seul risque acceptable dans un marché en bulle. La grande partie de la richesse devrait maintenant être constituée d’actifs tangibles, l’or physique en constituant la majeure partie.

D’ici trois à cinq ans, la plupart des classes d’actifs, qu’il s’agisse des actions, des obligations, de l’immobilier ou, simplement, des devises, vont probablement perdre 75% à 90% de leur valeur par rapport à l’or et l’argent. Cela ne vaut vraiment pas la peine de courir un tel risque.

L’impression d’un demi-quadrillion de dollars ne fera aucune différence. Même Deus ex Machina ne pourra sauver le monde cette fois-ci.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.