La situation de l'économie mondiale n'a jamais été aussi dangereuse. Presque tous les pays et régions importants ont des problèmes qui pourraient, chacun, déclencher un effondrement du système financier. À cause de l’interconnexion du système, lorsque le premier domino tombera, il n’y aura aucun moyen de stopper la chute des autres dominos.

Le monde se dirige vers un trou noir déflationniste qui s’apprête à engloutir l’ensemble de la dette mondiale de 250 000 milliards $, ainsi que le passif non capitalisé et les produits dérivés d'à peu près 2 000 000 milliards. Cela sonnerait la fin du système financier tel que nous le connaissons. Les gouvernements et banques centrales sont conscients de la situation, et se tiennent prêts à déclencher le plus gros programme d’impression monétaire que le monde n’ait jamais connu.

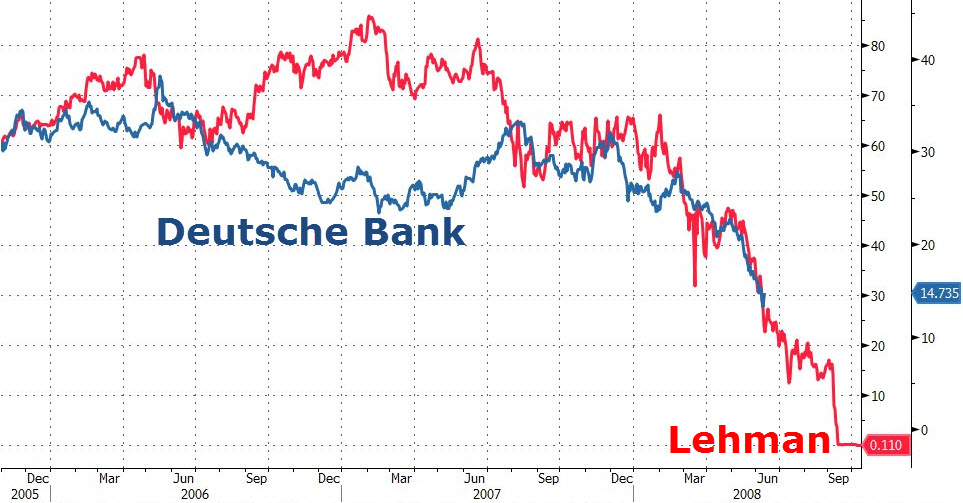

Deutsche Bank est bien pire que Lehman Brothers

Regardez l’Europe – la Deutsche Bank, une des plus grandes banques au monde, est valorisée à moins de 1% de la valeur de ses actifs, et son exposition aux produits dérivés représente plus de vingt fois le PIB de l’Allemagne… le cours de l’action nous révèle que la Deutsche Bank est vouée à la faillite. C’est la même chose pour les banques grecques, italiennes, espagnoles, portugaises, françaises et bien d’autres. Deutsche Bank fait maintenant la une des journaux et sa survie est menacée. Elle a 1 900 milliards € d'actifs, mais une base de dépôt de seulement 450 milliards €. Cela signifie que la Deutsche Bank dépend entièrement de prêts à court terme pour financer son énorme bilan. C'est extrêmement dangereux, et cela a mené à l’effondrement de Lehman Brothers. La pression sur Deutsche Bank devrait s'intensifier dans les prochaines semaines.

L’impression monétaire de la BCE à hauteur de 80 milliards € par mois, ou 1 000 milliards € par an, n'a aucun effet. Les banques centrales essaient maintenant de "pousser sur la corde". Le sauvetage de la quatrième plus grande banque d’Italie, Monte dei Paschi, est un échec. L’Allemagne est totalement opposée à ce que la BCE s’en mêle, et le gouvernement italien ne veut pas venir en aide aux déposants. Cela pourrait tourner au désastre politique. Les prêts non productifs, en Italie, constituent 20% des actifs et sont en croissance. Tout cela confirme qu'aucune dette, souveraine ou bancaire, ne sera jamais remboursée.

LEs politiques de la Banque du Japon échouent depuis plus de 20 ans

Les nouvelles empirent de jour en jour. Le programme d’impression monétaire japonais, de 80 000 milliards de yens (800 milliards $), n'a aucun effet. Le gouverneur de la Banque du Japon, Haruhiko Koruda, ne sait pas où il va. Il achète actuellement toutes les obligations émises par la Banque du Japon (BoJ). La BoJ est un des dix actionnaires à détenir plus de 90% des actions japonaises. Non seulement la BoJ détient des obligations qui ne pourront jamais être remboursées, mais elle tente désespérément de soutenir le marché boursier japonais. De la même manière que les obligations deviendront sans valeur, la BoJ perdra probablement au moins 90% sur ses actions. Le bilan de la BoJ approche maintenant 5 000 milliards $, ce qui en fait la championne du monde de l’impression monétaire. Mais cela ne s’arrêtera pas là… la dernière lubie de Kuroda est de maintenir le taux d’intérêt obligataire à 10 ans à 0% pour une période indéterminée. Lorsque les investisseurs se débarrasseront de leurs obligations japonaises, la Banque du Japon devra imprimer des quantités illimitées de yens et augmenter la dette de façon exponentielle, afin de maintenir les taux à zéro. Cette politique est vouée à l'échec.

La dette des marchés émergents est insoutenable

L’explosion de la dette dans les marchés émergents a créé une situation désastreuse pour plusieurs pays. La dette des entreprises dans ces marchés a augmenté massivement au cours des dix dernières années, pour atteindre 25 000 milliards $. Sans une croissance continue des exportations et des prix des matières premières, ces pays tomberont dans une spirale déflationniste. Selon la Banque des règlements internationaux (BIS), le ratio dette/PIB en Chine est trois fois plus élevé que le niveau "dangereux" déterminé par la BIS. La croissance de la dette chinoise depuis le début du siècle, de 2 000 milliards $ à 32 000 milliards $, a créé la plus grosse de toutes les bulles de crédit. Une grande partie de cet argent a été engloutie dans de grands projets immobiliers sans aucune valeur et qui ne rapportent rien. Les créances douteuses en Chine sont estimées à 2 000 milliards $, mais elles sont certainement plus élevées.

Aux États-Unis, la dette du gouvernement et des entreprises continue d'augmenter

Aux États-Unis, la dette des entreprises est passée de 2 000 milliards $ à 6 000 milliards $ au cours des dix dernières années. Une grande partie de cette dette a été utilisée pour des programmes de rachats d’actions, ce qui ne crée aucune valeur économique, sauf pour quelques actionnaires et dirigeants. La dette publique américaine aura doublé, de 10 à 20 000 milliards $, à la fin du mandat présidentiel d’Obama. Il s’agit d’une augmentation absolument considérable et inacceptable, un signal clair montrant que le pays se dirige vers la faillite. Aucun pays qui accumule des déficits budgétaires importants chaque année durant 55 ans n’a une chance de s’en sortir. La seule raison qui empêche l’économie américaine de s’effondrer est le statut de devise de réserve mondiale du dollar US. Mais le dollar ne mérite pas d’être cette devise de réserve. Face au franc suisse, par exemple, le dollar a perdu 77% depuis 1971. Face à l’or, la seule monnaie à avoir survécu à travers l'histoire, le dollar a perdu 97% depuis 1971. Ce n’est qu’une question de temps avant que le dollar n’entame son dernier voyage, pour revenir à sa valeur intrinsèque de zéro, et il sera accompagné par d’autres devises.

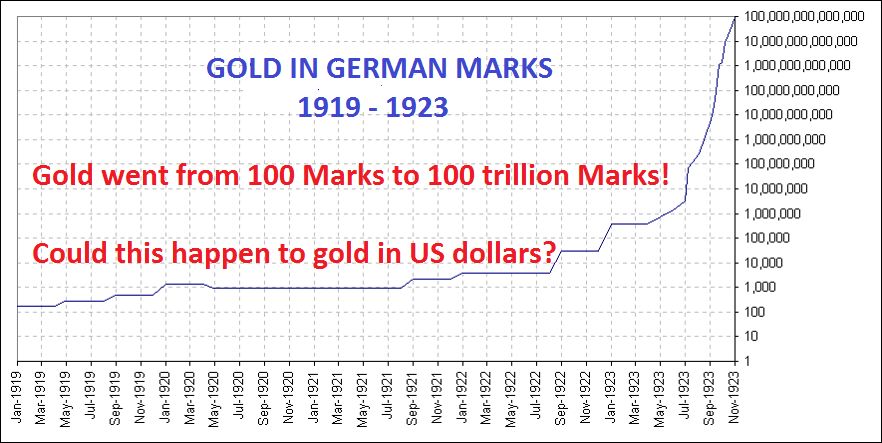

L’impression monétaire à venir dépassera Weimar et le Zimbabwe

Nous sommes au bord d’un trou noir qui pourrait très facilement provoquer une implosion déflationniste de tous les actifs financiers et de toute la dette. Aucun gouvernement ne parle de cela, et aucun banquier central n’ose mentionner la gravité de la situation. Il suffit d’un petit flocon pour déclencher une avalanche déflationniste. Il serait surprenant que les banques centrales ne mettent pas en place le plus grand programme d’impression monétaire de tous les temps. Quelques secondes de retard et il sera trop tard pour stopper l’effondrement.

Supposons que les banques centrales interviendront à temps et qu’elles imprimeront d’abord des dizaines de milliers de milliards et, éventuellement, des centaines ou des millions de milliards de dollars, d’euros, de yens etc… nous assisterons alors une période d’hyperinflation qui sera plus importante que la République de Weimar et le Zimbabwe réunis, pour la simple raison que les chiffres en jeu sont largement supérieurs.

Mais nous savons tous qu'on ne peut créer de la richesse en imprimant des morceaux de papier sans valeur ou en ajoutant des zéros dans un ordinateur. Malheureusement, le monde ne sera pas sauvé par cette impression monétaire. Cela créera encore plus de dette. Il est impossible régler un problème en appliquant les mêmes méthodes qui l'ont causé au départ.

L’hyperinflation sera suivie d’une implosion déflationniste

Après l’hyperinflation, qui n’aura rien réglé, mais créé un problème encore plus important, nous assisterons à un effondrement déflationniste. Cet effondrement sera nécessaire pour se débarrasser de la dette et des bulles d’actifs. Ce sera comme un feu de forêt qui se débarrassera de tout le bois mort pour poser les bases d'une nouvelle croissance forte, sans être criblé par trop de dette. C’est le seul moyen pour le monde de retrouver la croissance, de se débarrasser de la dette, de la décadence et de toutes les fausses valeurs véhiculées par notre époque.

Il ne sera pas facile de se protéger contre les bouleversements à venir. Il faut s’attendre à des troubles sociaux, des guerres, de la famine, de la maladie et beaucoup de souffrance pour la plupart des gens.

L’or agit comme protection contre l’inflation et la déflation

Pendant cette période de transition, il faudra de la monnaie pour payer ou échanger des biens et services. Lors des périodes de crise, qu’il s’agisse d’inflation ou de déflation, l’or a toujours été utilisé comme monnaie. En période d’hyperinflation, l’or reflétera la destruction de la monnaie papier et s’appréciera substantiellement, autant en termes d’inflation qu’en termes réels.

Ce que la plupart des gens ne réalisent pas est que l’or, normalement, se porte très bien en périodes de déflation. Si nous assistons à l'implosion déflationniste évoquée précédemment, il n’y aura plus de système financier pendant quelque temps, et l’or sera l'un des rares moyens de paiement. C’est pourquoi l’or sera aussi une excellente protection en période déflationniste, même si sa valeur nominale sera beaucoup plus faible qu’en période d’hyperinflation.

Vu les risques actuels dans le système financier et l’économie mondiale, l’or physique, ainsi qu’un peu d’argent, sont les meilleures assurances et protections que vous puissiez détenir.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.