La nouvelle administration américaine a pris place avec la conviction qu’elle "rendra sa grandeur à l’Amérique". Je souhaite vraiment qu’elle réussisse, parce qu’une Amérique forte serait bien pour le monde. Malheureusement, les chances d’atteindre cet objectif louable sont maigres. À la fin des quatre prochaines années, cette administration risque d’être la plus détestée depuis Carter, voire possiblement depuis Hoover.

Il est peu probable que Trump renverse 100 ans de mauvaise gestion

Ce mécontentement à l'égard de Trump et de son équipe ne viendra pas des actions qu’ils entreprendront, car ils vont certainement tout faire en leur pouvoir pour rendre sa grandeur à l’Amérique. Mais les probabilités ne sont pas de leur côté pour atteindre ce but. Ils arrivent au pouvoir à un moment où la dette augmente de façon exponentielle depuis les années 1970. Ils prennent aussi le pouvoir d’un pays qui n’a pas réussi à enregistrer un excédent budgétaire depuis plus d’un siècle. Pire encore, les États-Unis n’ont pas eu de balance commerciale excédentaire depuis le début des années 1970. Le pays a vécu au-dessus de ses moyens pendant des décennies et n’a aucune chance de renverser ce cercle vicieux. Les guerres commerciales et les taxes à l’importation n’arrangeront probablement pas la situation.

La dette fédérale s'élève à 20 000 milliards $, et elle a augmenté de 9% par an depuis 40 ans. On s'attend à une accélération de la croissance de la dette lors des quatre prochaines années. La dette totale américaine est de 70 000 milliards $, soit 3,5 fois le PIB. Mais cela ne représente qu’une fraction du passif des États-Unis. Le passif non capitalisé dépasse les 200 000 milliards $. Ajoutez-y l'exposition brute aux produits dérivés des banques américaines, qui atteint probablement 500 000 milliards $.

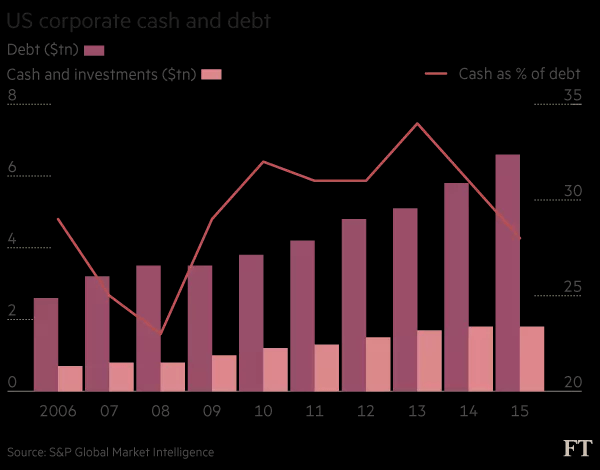

Le succès d’un président américain est lié de près à la performance du marché boursier. Ainsi, une hausse des actions est la meilleure chance qu’a un président d’être aimé des Américains et de se faire réélire. Le P/E (ratio cours/bénéfice) de l’indice S&P est 70% au-dessus de sa moyenne historique – certainement pas une position à partir de laquelle il peut grimper très haut. Les emprunts d'entreprises ont explosé depuis le début de la Grande crise financière. En 2006, les dettes des entreprises américaines étaient à peine supérieures à 2 000 milliards $. Aujourd’hui, elles sont trois fois plus élevées, à 7 000 milliards $. En même temps, la trésorerie en pourcentage de la dette d'entreprise est en déclin et se situe maintenant à 27%. Dans ce contexte d'augmentation massive de la dette, de nombreuses faillites devraient avoir lieu dans plusieurs secteurs, tels les prêts automobiles, les prêts étudiants et le secteur de la fracturation hydraulique, où les potentielles radiations de dettes pourraient atteindre les mille milliards $.

La dette des entreprises américaines a triplé depuis 2006

Trop de gens n’ont pas de pension, ou insuffisantes, et pas d’épargne : une catastrophe qui nous guette

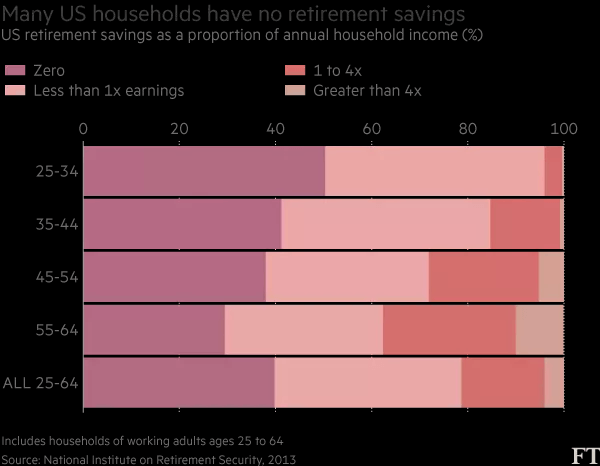

Un autre désastre qui frappera certainement les États-Unis et le reste du monde sera une crise des régimes de retraite. La plupart des Occidentaux n’ont pas de fonds de pension, ou une pension minimale. Même pour ceux qui ont un bon régime de retraite, ces fonds sont nettement sous-capitalisés.

On estime que les fonds de pension, publics ou des collectivités locales, sont sous-capitalisés à hauteur de 6 000 milliards $. Ceci après une longue période de hausse des actions boursières et des obligations. Imaginez ce qui arrivera à ces fonds lorsque les actions et les obligations s’effondreront, ce qui devrait arriver dans les prochaines années.

Le tableau ci-dessous montre que 80% des Américains âgés de 25 à 64 ans ont zéro ou une fois leur revenu annuel en épargne-retraite. Dans la catégorie d’âge 55-64 ans, 40% des gens n’ont pas de pension de retraite et 60% ont de zéro à une fois leur revenu. Lorsque le ralentissement frappera les États-Unis, la majorité des Américains n’auront ni épargne, ni retraite. Cela créera une crise incroyable. Plusieurs Américains n’auront ni maison, ni nourriture, parce que la plupart d'entre eux ne sont qu’à un chèque de paie de la faillite.

La crise des fonds de pension aux États-Unis

La crise financière à venir entraînera, évidemment, de l’impression monétaire illimitée, pas seulement pour aider les Américains, mais aussi pour soutenir un système financier défaillant, alors que les faillites augmenteront exponentiellement.

Cette catastrophe qui nous guette ne sera pas limitée aux États-Unis, mais elle affectera tout le monde industrialisé. En tant que pays le plus endetté au monde, les États-Unis seront touchés violemment, et l’administration Trump sera blâmée, même si ce n’est pas de sa faute, mais bien le résultat de cent ans de mauvaise gestion. Mais ce sont les gens aux commandes du pays qui seront pointés du doigt en dépit de leurs efforts pour sauver la situation.

Lorsque l’économie américaine s’effondrera et que l’impression monétaire débutera vraiment, le règne du dollar en tant que devise de réserve prendra fin. Depuis que Nixon a abandonné l’adossement du dollar à l’or, le dollar ne mérite pas son statut de devise de réserve.

Donald Trump sait qu’un dollar plus faible rendrait les exportations américaines plus compétitives, et que cela encouragerait le retour des entreprises sur le sol américain, plutôt qu’en Chine ou au Mexique. Ce qu’il ne comprend peut-être pas est que les économies fortes, comme l’Allemagne ou la Suisse, ont des devises fortes. Une économie prospère est toujours allée de pair avec une devise forte. Les pays qui dévaluent constamment leur monnaie sont, sans exception, des économies faibles est mal gérées.

La seule monnaie qui ait survécu ne vient pas de l’homme

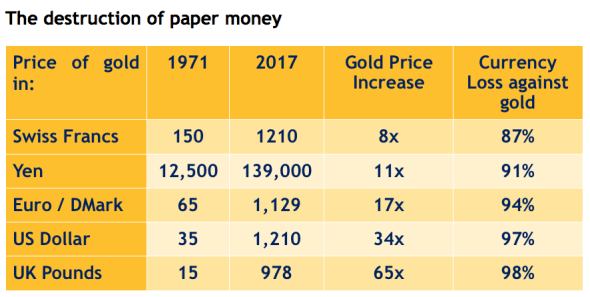

C’est exactement ce qui est arrivé aux États-Unis depuis que le dollar n’est plus adossé à l’or.

Comparer les devises entre elles ne dit jamais toute l’histoire. Vu que toutes les devises sont dans une course vers le bas, la seule manière correcte de mesurer la performance absolue d’une devise est de la comparer à une valeur fixe. L’or est la seule monnaie à avoir survécu à travers l’histoire. Malgré cela, l’or est loin d’être parfait, surtout depuis peu, alors que son prix a été maintenu à un niveau bas grâce à une quantité massive d’or-papier émise par les marchés à terme et les banques. Lorsque ce marché papier fera défaut, le prix de l’or sera multiplié à la hausse.

Alors jetons un coup d’œil sur la performance du dollar par rapport à la seule vraie monnaie qui ait jamais existé. La raison pour laquelle l’or est la monnaie véritable est qu’il s’agit de la seule monnaie produite par la nature. Malheureusement, aucune monnaie produite par l’homme n’a survécu. Le tableau ci-dessous confirme l’histoire. En 45 courtes années, la devise ayant le mieux performé, le franc suisse, a perdu 87% par rapport à l’or, tandis que les deux pires, le dollar et la livre, ont respectivement perdu 97% et 98.

Il est absolument incroyable que les devises des États-Unis et du Royaume-Uni, en moins d’un demi-siècle, aient perdu toute leur valeur, à part 3% et 2%. Le tableau ci-dessus confirme que toutes ces devises retourneront à leur valeur intrinsèque de ZÉRO dans les prochaines années. Tout ce qui a perdu 87%-98% de sa valeur perdra le reste, jusqu’à atteindre 100%. Quiconque parie contre cela est sûr de perdre son pari. Ce n’est pas une question de si, mais de quand. Je prédis depuis longtemps que le dollar américain, surévalué, sera la prochaine devise à s’effondrer. Techniquement, il semble que cet effondrement ait déjà commencé. La déclaration de Trump selon laquelle le dollar est trop fort pourrait être le catalyseur nécessaire.

En tenant compte du fait que le monde est au bord du précipice, il se pourrait que la prochaine phase se déroule très rapidement, car nous sommes aujourd'hui dans une situation où tous les pays majeurs font face à une crise insoluble de la dette. Cela ne concerne pas que les pays occidentaux, mais aussi la Chine, le Japon et la plupart des pays émergents.

Les quelques points de pourcentage restants pour arriver à des devises sans valeur signifient, en réalité, une perte de 100%, en monnaie actuelle. Ce "tableau d’or" laisse présager ce qui se profile, c'est-à-dire un effondrement de la dette et du dollar qui mènera à de l’impression monétaire mondiale dans des proportions jamais vues auparavant. Cette phase d’hyperinflation qui pourrait avoir lieu dans les prochaines années détruira totalement la valeur des monnaies, mais aussi de plusieurs actifs en bulle financés par l'explosion du crédit.

l’or à 10 000 $ et l’argent à 500 $

Lorsque cette situation aura évolué dans les prochaines années, l’or grimpera bien au-dessus de 10 000 $, en monnaie actuelle, et l’argent au-dessus de 500 $. Mais, bien sûr, il n'y aura plus l’argent d’aujourd’hui dans un monde hyper-inflationniste. Donc, les prix de l’or et de l’argent dépendront de la quantité de monnaie imprimée. Une once à 100 milliards $ ou 100 000 milliards $, comme avec la République de Weimar, n'est pas impossible. Mais, bien sûr, cela ne veut rien dire en termes actuels. Ce qui est certain, cependant, est que l’or et l’argent performeront bien mieux que l’inflation et, donc, feront beaucoup mieux que de seulement préserver le pouvoir d’achat.

Il est virtuellement impossible d'imaginer ce qu’il arrivera au système financier mondial, aux devises et aux métaux précieux dans les prochaines années. Mais ce qui est certain est que l’or ou l’argent physique, aux prix actuels, représente la meilleure forme de préservation de richesse et d’assurance que l'on puisse se procurer. La détention de métaux précieux lors de la crise à venir ne devrait pas être qu’une option, mais bien une nécessité.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.