La fin d'un empire est un événement à la fois long et dramatique, durant lequel peu de gens sont prêts à affronter la réalité. Alors que la fin approche, le déni est à son apogée. Nous pouvons deviner COMMENT cela se terminera, mais pas vraiment QUAND. Si l'on regarde les faits, nous sommes au début de la fin. Les signes sont clairs. Nous avons un pays qui, au cours des 27 dernières années, a doublé sa dette tous les huit ans. Et la tendance continue. Un pays qui, depuis des décennies, vit au-dessus de ses moyens en empruntant des montants illimités. Je ne parle pas d'une république bananière, ni de l'Argentine ou du Venezuela, mais de la plus grande économie du monde : les États-Unis.

L'économie américaine est comme Humpty Dumpty : grande, grosse, grasse. Elle mettra probablement beaucoup de temps à se remettre de sa chute.

Humpty Dumpty assis sur un mur,

Humpty Dumpty se cassa la figure,

Tous les chevaux et soldats du roi

Ne purent le remettre à l'endroit!

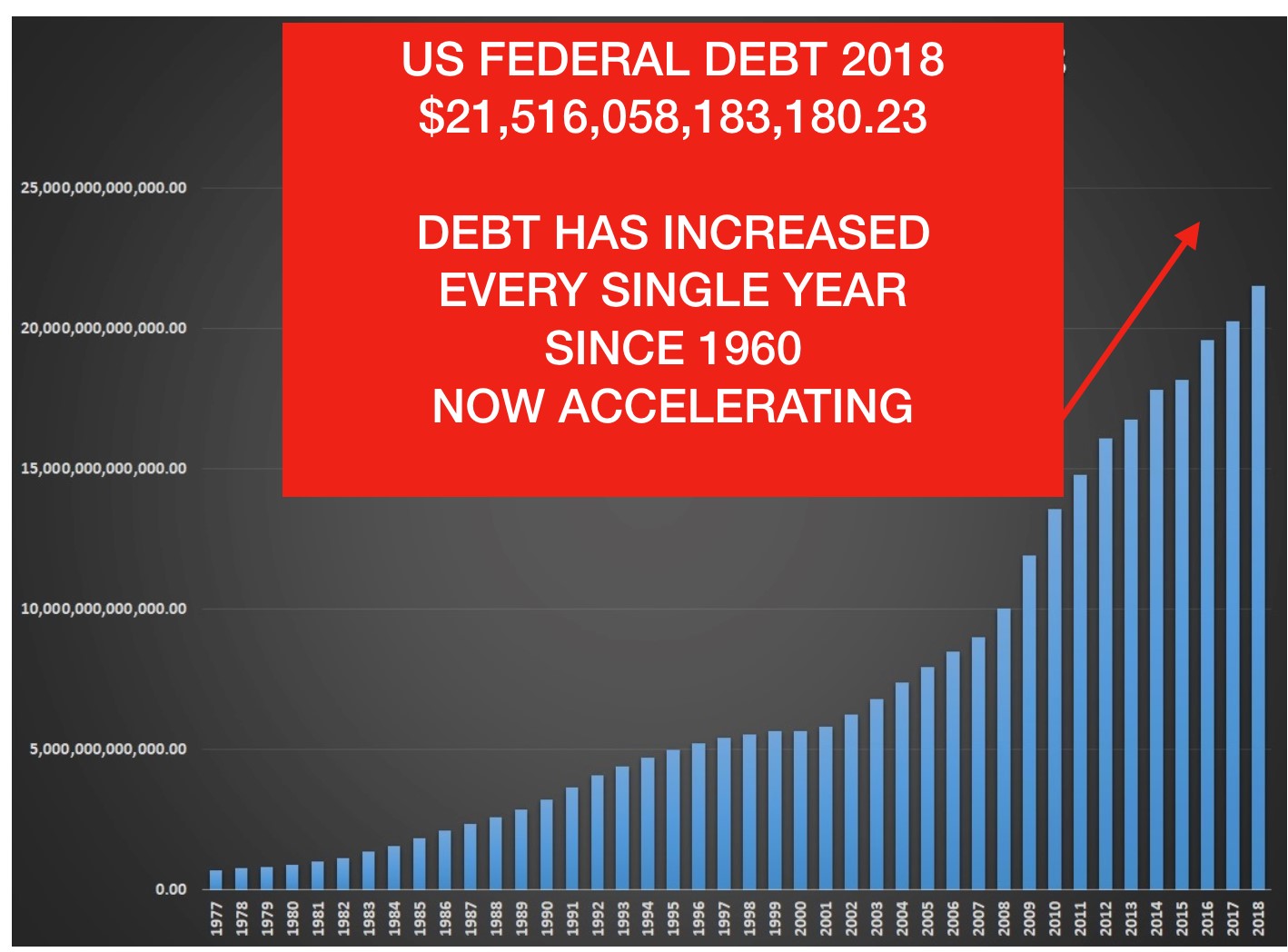

La dette américaine augmente depuis 58 ans d'affilée

Le chemin de la perdition est souvent parsemé d'embûches. Mais pas pour les États-Unis. Cela a été une ligne droite vers ce qui sera la chute la plus spectaculaire de l'histoire économique. Depuis 1960, la dette américaine a augmenté chaque année, sans exception. Certains pensent, à tort, que la dette a diminué lors des années 1990 grâce aux excédents budgétaires enregistrés sous l'administration Clinton. Mais il s'agissait de faux excédents et la dette a continué d'augmenter au cours de cette période.

La dette s'élevait à 286 milliards $ en 1960, avant d'atteindre 1 000 milliards $ lorsque Reagan est devenu président en 1981. Ce président très admiré a quasiment triplé la dette américaine pendant son mandat. Sa popularité n'a donc rien d'étonnant, d'autant plus qu'il a réussi à faire monter le Dow après une décennie de marchés latéraux. Il est considéré comme un héros et c'est certainement mérité. Mais devenir un héros nécessite beaucoup de chance au niveau du timing. Après une longue période de forte inflation, de taux élevés et de faible croissance économique, Reagan et Thatcher étaient les bons dirigeants pour guider leur pays vers des temps meilleurs.

Emprunter et dépenser - Emprunter et dépenser

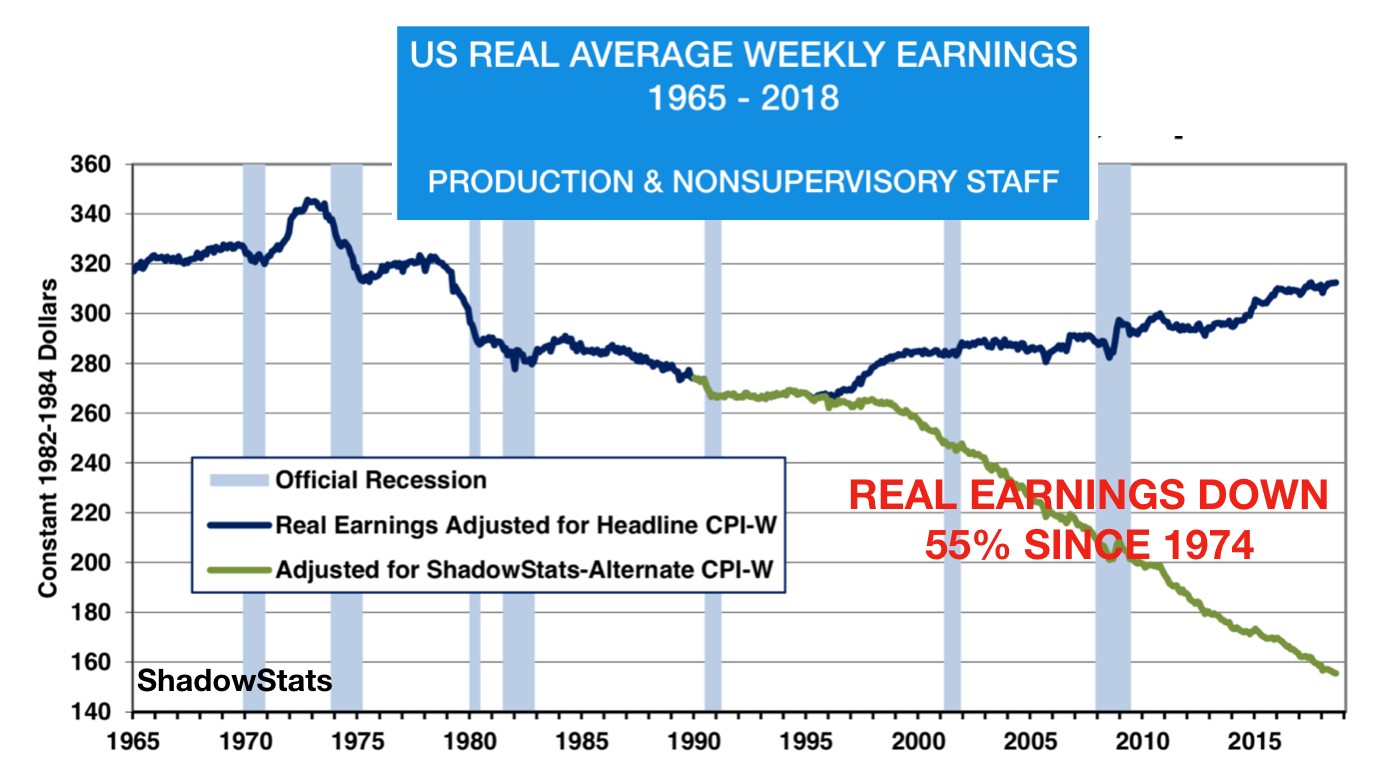

Mais malheureusement, cela implique aussi de dépenser de l'argent que vous n'avez pas. L'économie keynésienne à son paroxysme. Emprunter et dépenser, puis emprunter et dépenser encore. C'est à ce moment-là que l'ère des riches qui s'enrichissent a véritablement débuté, avec la concentration des richesses au profit d'une partie de plus en plus réduite de la population. Dans le même temps, le salaire réel des travailleurs ordinaires a baissé de 55 % depuis 1974.

La dette des États-Unis double tous les huit ans depuis 1981

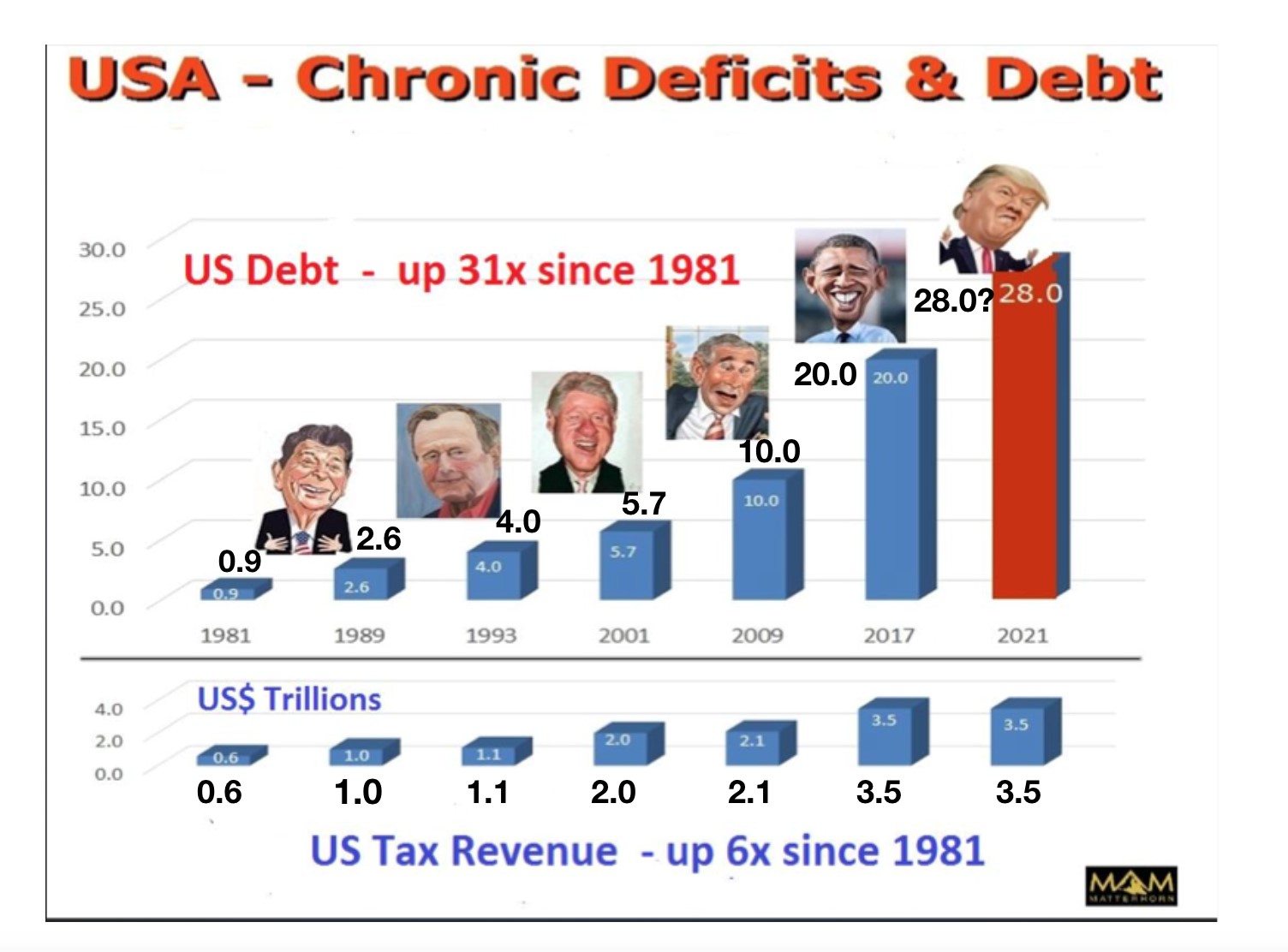

Depuis que Reagan est devenu président en 1981, la dette américaine a en moyenne doublé tous les huit ans. Avec l'élection de Trump à la fin 2016, on peut anticiper une extrapolation de la tendance historique. J'ai donc réalisé la projection ci-dessous en décembre 2016 :

L'image ci-dessus est inquiétante non seulement en raison du niveau galopant de la dette, mais aussi parce que les recettes fiscales augmentent à un rythme effréné. La dette a été multipliée par 23, en passant d'environ 900 milliards $ en 1981 à 21 500 milliards $ en 2018, alors que les recettes fiscales sont seulement six fois plus élevées (l'image ci-dessus montre les prévisions d'endettement jusqu'en 2021). Comment peut-on croire que les recettes fiscales stagnantes ou en baisse suffiront un jour à réduire la dette ? L'histoire nous dit le contraire. Pour être clair et concis, l'économie américaine se dirige vers la faillite. Le seul remède de la Fed sera d'imprimer des quantités illimitées de monnaie jusqu'à ce que le dollar devienne sans valeur.

La dette américaine à 40 000 milliards $ d'ici 2025

Trump a hérité d'une dette de 20 000 milliards $ et, que ce soit lui ou un autre président dans huit ans, cette dette doublera inévitablement pour atteindre, au minimum, 40 000 milliards $ d'ici 2025.

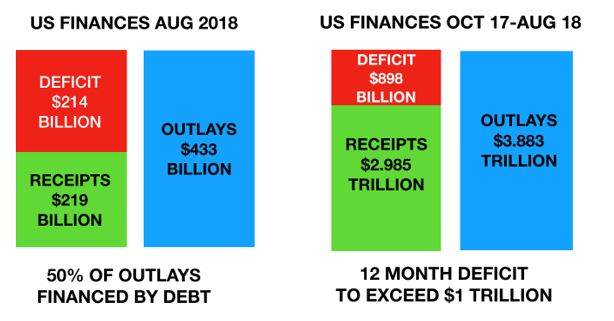

Nous saurons bientôt si la dette aura atteint 28 000 milliards $ à mi-parcours en 2021, comme je l'ai prévu dans le graphique ci-dessus. Cela représenterait un déficit moyen de 230 milliards $ par mois au cours des 28 prochains mois. Avec un déficit de 214 milliards $ au mois d'août, les 28 000 milliards $ ne semblent pas trop irréalistes. Nous savons déjà que la dette s'élève à 21 500 milliards $, soit 1 500 milliards $ de plus qu'il y a 19 mois lorsque Trump a pris la relève. Et ce, avec une économie en plein essor.

Mais les finances de USA Inc. ne sont pas si bonnes. En août, par exemple, la moitié des dépenses budgétaires a été financée par la dette - une tendance très inquiétante si elle se poursuit.

Des taux plus élevés, des déficits plus élevés - la recette du désastre

Les principaux facteurs qui feront grimper la dette seront des taux d'intérêt plus élevés et des déficits plus importants. Les intérêts débiteurs sur la dette américaine au cours de l'exercice 2017-2018 s'élevaient à 365 milliards $. Comme mentionné dans l'article de la semaine dernière, les taux d'intérêt sont en hausse et vont probablement revenir au sommet de 16 % atteint en 1981.

Lorsque les déficits se creuseront et que le prix des obligations s'effondreront, la Fed perdra totalement le contrôle du marché de la dette à long terme. Les plus gros créanciers, la Chine et le Japon, contribueront certainement au processus. La chute des prix des obligations et la baisse du dollar les obligeront à se précipiter vers la sortie le plus rapidement possible.

Disons qu'au cours des prochaines années la dette atteigne 28 000 milliards $ et les taux d'intérêt 10%, avec des recettes fiscales en baisse de 15%. À ce moment-là, toutes les recettes fiscales seront absorbées par les intérêts débiteurs.

Je sais que cela peut sembler irréaliste aujourd'hui. Mais à mon avis, il y a un peu trop d'optimisme. La crise de 2007-2009 n'a jamais été résolue, mais reportée à une date ultérieure. Tous les problèmes à l'origine de cette crise sont toujours là. Mais le coût du report a été énorme puisque la dette mondiale a doublé, en passant de 125 000 milliards $ en 2006 à 250 000 milliards $ aujourd'hui. Si l'on y ajoute les passifs non capitalisés et les produits dérivés, le monde est à l'aube d'une crise exponentiellement plus grave qu'en 2007. La Fed devra probablement imprimer des milliers de milliards de dollars pour sauver le système financier et soutenir la plupart des secteurs de l'économie, y compris les retraites et les prestations sociales.

A ce moment-là, les obligations vont s'effondrer et les taux d'intérêt monteront au moins jusqu'à 25% comme en Turquie, ou plus probablement 60% comme en Argentine. Les États-Unis auront alors atteint le stade de l'hyperinflation avec un dollar qui s'effondre et une économie défaillante. Les répercussions sociales seront terribles.

Chute des actions

Les États-Unis ne seront bien sûr pas les seuls à échouer, mais en tant que plus grande économie, ils connaîtront la chute la plus difficile, tout comme Humpty Dumpty. Dans le monde entier, de nombreux marchés donnent maintenant des signes clairs que le ralentissement mondial a commencé.

Les marchés actions à Hong Kong, au Brésil et l'indice des marchés émergents sont tous en baisse de 20% en 2018. La Bourse chinoise a perdu 25%. Avec l'apparition de 19 "présages d’Hindenburg" depuis août (un signal technique très baissier), le marché américain semble extrêmement vulnérable. Il en va de même pour la plupart des principales bourses mondiales, après l'un des marchés haussiers les plus longs et abrupts de l'histoire. Que l'on assiste ou non à une dernière montée n'a aucune importance. Le risque est à son maximum et nous sommes proches du début d'un des plus grands marchés baissiers séculaires de l'histoire. Mieux prévenir que guérir.

Fin de la correction de l'or

Les métaux précieux montrent des signes évidents que la longue correction entamée en 2011 est sur le point de finir. Une fois le retournement confirmé, ce qui pourrait arrivé n'importe quand, le marché haussier de 18 ans de l'or et de l'argent repartira vers de nouveaux sommets.

Mais les investisseurs qui détiennent des métaux précieux physiques pour préserver leur patrimoine ne doivent pas s'impatienter. Ces avoirs sont la meilleure assurance que la monnaie papier puisse acheter. Profitez des bons moments, de la qualité de vie et de la paix que nous avons aujourd'hui. Parce que les prix beaucoup plus élevés de l'or et de l'argent seront, malheureusement, le reflet d'un monde très différent.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.