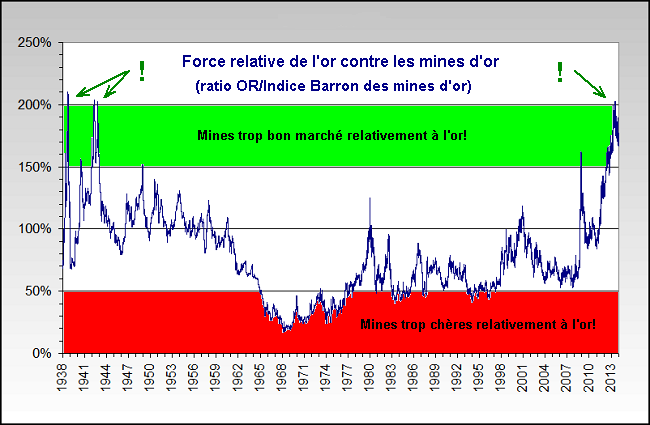

Ce graphique à lui seul montre combien le sentiment sur les mines d’or a atteint un sommet de pessimisme jamais vu depuis 1943. Lorsque les mines se vendent aussi bon marché vis-à-vis de l’or c’est le signe d’une capitulation historique sur tout le secteur. Leurs valorisations en termes de P/E et de valeur d’entreprise n’ont jamais été aussi bon marché depuis des décennies !

Mais nous devons aussi tenir compte du fait que, depuis une dizaine d’année, le secteur minier doit faire face à des défis de taille : hausse du prix de l’énergie, des matériaux de construction, des taxes, baisse de la teneur en or des gisements, raréfaction des découvertes pour renouveler les mines existantes, problèmes environnementaux et plus grande difficulté pour obtenir les différents permis de mise en exploitation. Donc il est normal que le ratio évolue dans une zone plus haute que celle des années 80 et 90, mais le niveau actuel est tout simplement absurde et ne peut que résulter d’une capitulation des investisseurs dans ce secteur. Pour moi, c’est un signe de bottom majeur et d’opportunité d’achat exceptionnelle pour l’or physique et les mines d’or.

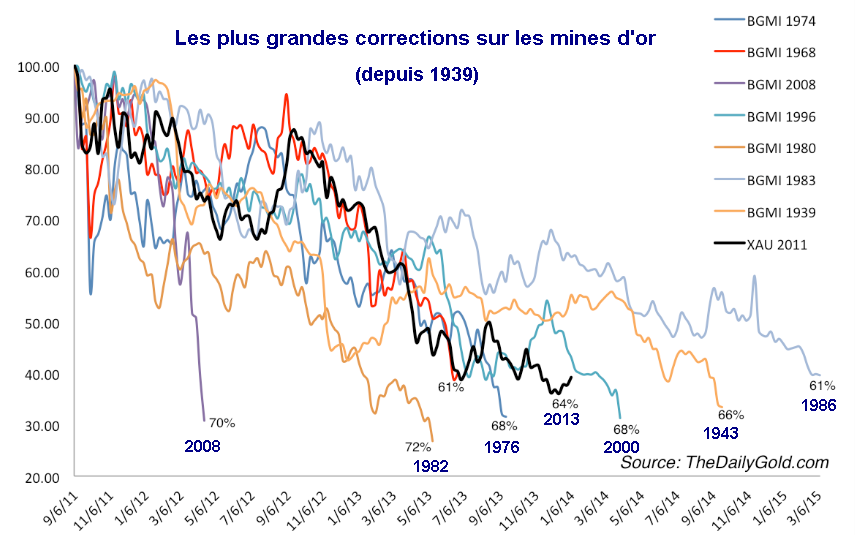

Ce graphique montre que la correction 2011-2013 sur les mines d’or a quasiment atteint la moyenne, en intensité et en durée, de toutes les grandes corrections passées, et que ce secteur est davantage positionné pour démarrer un grand mouvement haussier que pour démarrer une grande correction. En effet, chacune de ces grandes corrections a été suivie d’une hausse de, respectivement, 324%, 205%, 606%, 560%, 52%, 163% et 141%.

Les mines d’or juniors, représentées par l’ETF GDXJ, montrent des signes encourageants de retournement, validés par des volumes très importants.

Les mines anticipent souvent le mouvement du métal, pour la simple raison que l’argent intelligent (qu’il soit renseigné par les manipulations du marché de l’or, s’il s’agit d’une grande banque, ou qu’il soit simplement renseigné par l’analyse fondamentale du marché) va jouer les mines en parallèle avec ses positions sur le marché de l’or. Le secteur des mines étant beaucoup plus petit que le marché de l’or, il va avoir tendance à réagir plus vite, et à nous indiquer la voie à suivre.

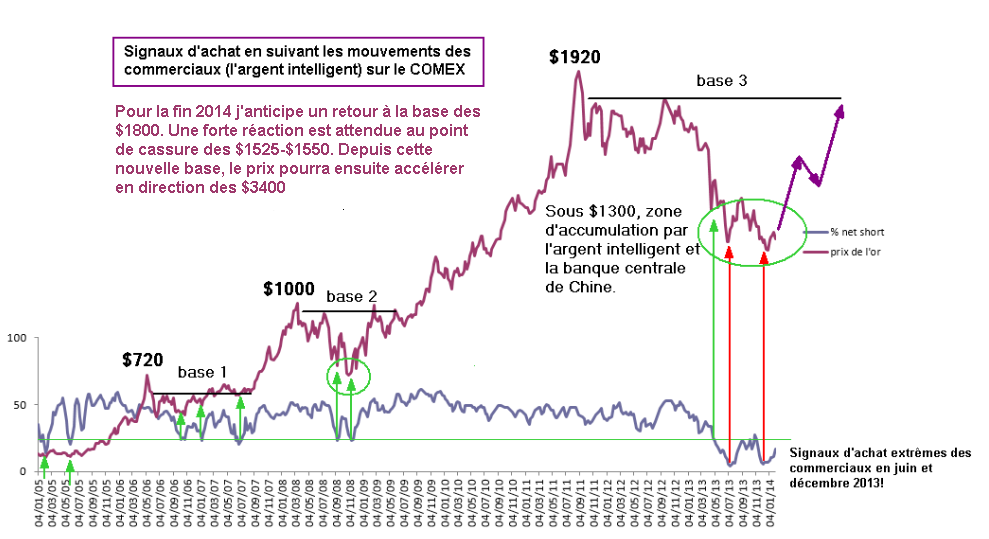

Les mouvements de l’argent intelligent peuvent aussi être suivis sur le COMEX, en relevant la position des commerciaux. Jusqu’en 2008, je recevais un signal d’achat clair lorsque les commerciaux réduisaient leur position « net short » à moins de 25% de l’open interest. En 2013, les commerciaux envoyaient un signal d’achat (le premier depuis 2008) lorsque le prix de l’or était de $1525. Les attaques des mois d’avril et juin les ont pris par surprise (comme tous les observateurs de ce marché) mais leur signal d’achat n’en a été que plus clair au mois de juin, puisqu’il a touché un point bas à 5%, jamais vu depuis 2001 !

Pour moi, ce point bas indique la limite physique de l’extension de l’élastique par les manipulateurs. Cette limite a encore été touchée au mois de décembre 2013, mais le test réussi de son creux de juin indique ici aussi de bonnes chances pour que ce marché baissier intermédiaire soit définitivement terminé.

Même si ce mouvement correctif est allé beaucoup plus bas que ce que tous les analystes de ce marché anticipaient, et même si cette exagération baissière est le fait de banquiers déterminés à produire le maximum de dégâts techniques, nous ne devons pas perdre de vue les fondamentaux, qui n’ont en rien changé depuis 2011. Au contraire, l’or a aujourd’hui davantage de raisons pour regagner son prix théorique… qui est passé de $3060 en 2011 à $3400 en 2013.

>> LIRE LA PARTIE 1: EST-CE QUE L'OR ÉTAIT DANS UNE BULLE ?

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.