Il est impossible de comprendre la manipulation actuelle du prix de l’or sans comprendre le marché des produits dérivés. Juste après le krach boursier de 2000, j’ai commencé à m’inquiéter de l’augmentation exponentielle des produits dérivés et, surtout, de la complexité de ces produits. Je suis certain que, si je demandais à un de ces ingénieurs financiers qui ont créé ces produits d’expliquer leur fonctionnement et leurs conséquences dans un marché baissier ou, pire, lors d’un krach, il en serait incapable. Un exemple de produit dérivé dans la vraie vie serait la vitesse d’une automobile, qui constituerait le premier produit dérivé, tandis que l’accélération serait le second produit dérivé. Mais, dans la finance, nous en sommes à la troisième, quatrième et plus même, accélération de produits dérivés. Ces produits n’ont jamais été testés dans le monde réel et, surtout, dans de mauvaises conditions comme un krach majeur. J’en suis venu à la conclusion que les produits dérivés seront à la base de la prochaine crise financière. Et la crise de 2008 l’a confirmé, dans une certaine mesure. La prochaine crise sera bien pire et elle tournera aussi autour des produits dérivés. Sur le marché de l’or, ce sont actuellement les produits dérivés qui dictent les prix du marché physique alors que, par définition, ces produits devraient être dérivés des prix établis sur le marché physique.

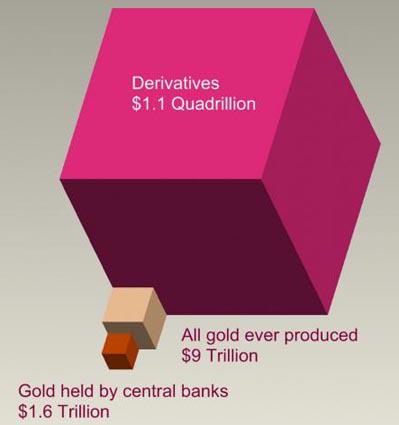

Les deux images ci-dessous nous donnent une approximation de la taille du marché des produits dérivés supporté par le marché réel, sans toutefois en montrer la plus grande complexité et opacité.

Dans son excellent livre sur la manipulation du prix de l’or, The Gold Cartel, Dimitri Speck explique comment les banques centrales et les bullion banks manipulent, de manière très opaque, le prix de l’or avec des produits dérivés. La comptabilité de l’or des banques centrales est assez étrange : les créances en or et l’or physique toujours dans leurs coffres sont traités sur une même ligne dans leurs bilans. Il est donc pratiquement impossible pour les personnes extérieures de savoir quel montant de leur or est prêté. Entre elles, les banques centrales avancent le supposé besoin du secret d’affaires de leurs partenaires commerciaux comme excuse pour ne pas divulguer leurs données. Cependant Dimitri Speck décrit comment, avec le carry trade, l’or est prêté par les banques centrales et comment elles investissent les profits dans des instruments ayant un meilleur rendement afin de profiter de l’écart entre les taux d’intérêt. L’or emprunté doit d’abord être vendu pour que les profits soient investis dans des instruments à revenu fixe. Dimitri Speck dit : « Le carry trade de l’or constitue ainsi un type unique de business, le seul de son genre, où il y a un intérêt exclusif à ce que les prix (de l’or) tombent. » Il existe peu de rapports dignes de ce nom sur les carry trades de l’or. Mais, avec une crise financière majeure, cela pourrait devenir dangereux, comme nous l’avons vu en 1990 avec l’effondrement de Drexel Burnham Lambert. Quand cette banque d’investissement a fait faillite, elle a été incapable de remplir ses obligations envers la banque centrale du Portugal. C’est ainsi que le Portugal a perdu l’or qu’il avait précédemment prêté à Drexel sans collatéral.

Dimitri Speck cite Alan Greenspan qui, en 1998, disait : « Les contreparties privées ne peuvent restreindre l’offre d’or, un autre actif dont les produits dérivés sont souvent échangés sur le marché de gré à gré (OTC), là où les banques centrales sont prêtes à louer de l’or en quantités importantes, si le prix venait à monter. » À l’entendre dire cela, il devient clair que les banques centrales louent de l’or afin d’empêcher le prix de grimper.

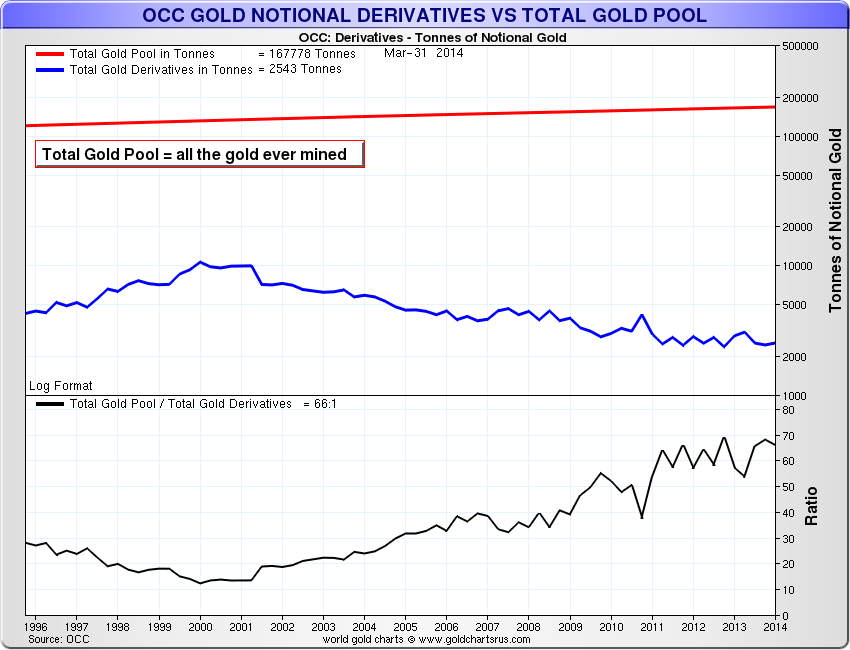

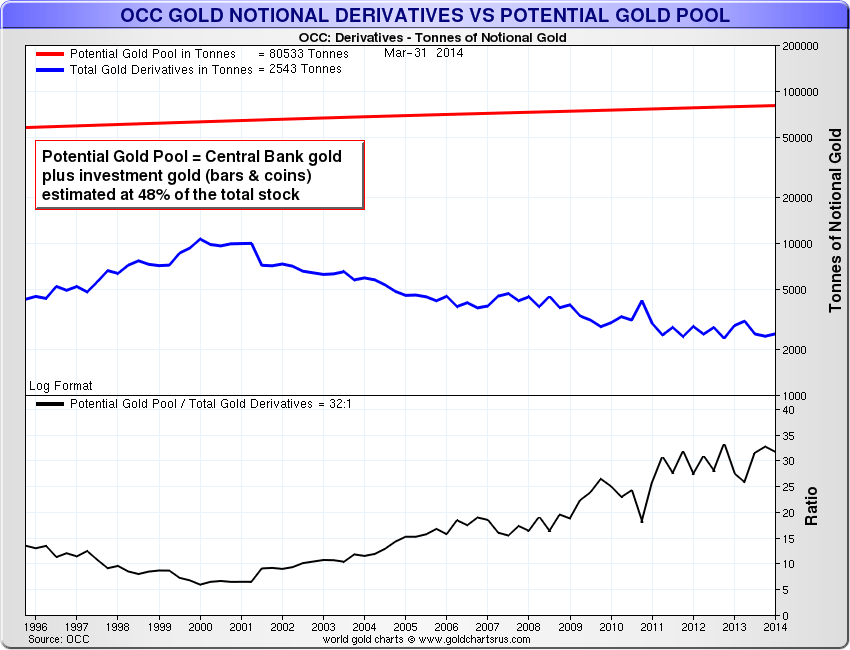

Nick Laird (Sharelynx.com), a compilé des graphiques très intéressants sur le marché des produits dérivés sur l’or. Dans le graphique #1, nous voyons le ratio de tout l’or existant (tout l’or déjà extrait) versus les dérivés sur l’or en tonnes qui, en mars 2014, se situait à 66:1. Dans le graphique #2, il nous montre le ratio de l’or existant disponible (celui des banques centrales et des investisseurs) versus ces produits dérivés en tonnes, qui était de 32:1 en mars 2014.

Graphique #1 : Or existant vs produits dérivés sur l’or en tonnes

Graphique #2 : Or potentiellement disponible vs produits dérivés sur l’or en tonnes

Les ratios ont considérablement augmenté depuis le début du marché haussier de l’or, de 10 à 66, pour tout l’or existant, et de 5 à 32 pour l’or potentiellement disponible, ce qui démontre un déclin du nombre de produits dérivés lorsque le prix de l’or augmente.

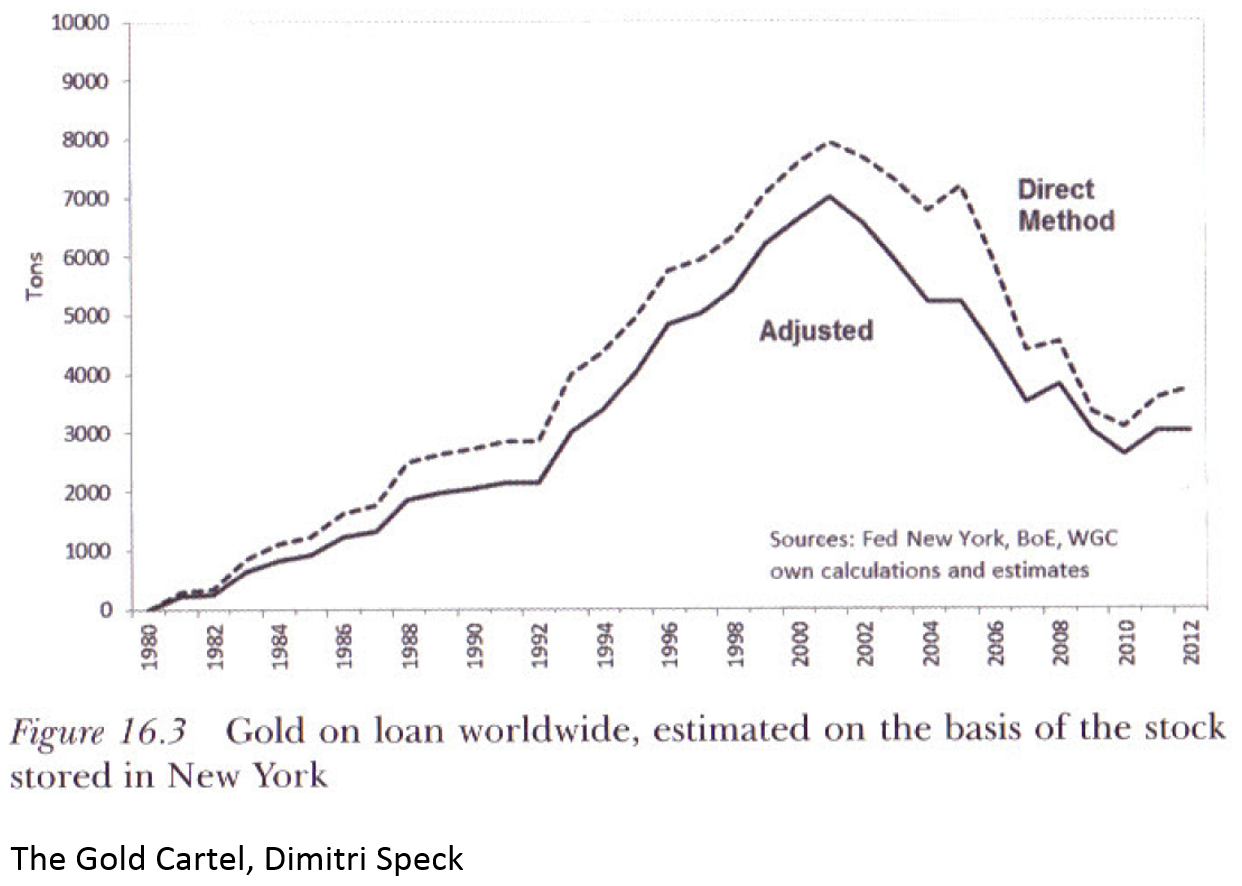

Dimitri Speck, dans son livre, The Gold Cartel, suppose qu’à partir de 2001, il y avait 7,000 à 8,000 tonnes d’or prêté et que, depuis, cette quantité aurait baissé. Il en conclut donc que « moins d’or a été mis sur le marché pour faire baisser le prix que ce que nous avions supposé jusqu'à présent » (graphiques #3 et #4). Cependant, il ajoute qu’étant donné que l’or est un actif d’investissement, pour manipuler son prix, « il existe un mécanisme pour influencer le prix spot via les marchés de contrats à terme (futures) – en contraste avec la situation des matières consommables – qui peut exercer un effet permanent sur les décisions des investisseurs en influençant le processus de prise de décision. À terme, ce sont les attentes au sujet des prix qui sont influencées. »

Graphique #3 : Or prêté à travers le monde

Graphique #4 : Or des banques centrales sur le marché à travers le monde

Plusieurs observateurs du marché ont déclaré qu’il y avait jusqu’à cent fois plus d’or-papier, ou or numérique, échangé sur les bourses de matières premières comme le COMEX que ce qu'il y a de disponible pour la livraison d’or physique. Cela signifie que si tous les détenteurs exigeaient la livraison de leur or il serait impossible pour les entrepôts et les détenteurs de positions shorts de faire face à leurs obligations, ce qui en laisserait plusieurs sur le carreau. Quelques traders de futures réfutent cet argument en disant que le COMEX n’a livré qu'une portion infime de cet or représenté par cette position short exorbitante, parce qu’aucune institution n’a demandé une livraison importante de leurs contrats à long terme. Même s'il est vrai que moins de 1% de la plupart des contrats futures de matières premières sont réglés par livraison physique, cela pourrait changer drastiquement et rapidement en cas de panique financière. Ceux qui, aujourd’hui, prétendent comprendre les règles du jeu et qu'ils ne demanderont pas la livraison seront probablement les premiers, avec une armée d’avocats, à essayer de sauver les quelques meubles qu’ils pourront, tout en ignorant ce qu’ils ont prêché pendant des années. C’est la nature humaine, et nous l’avons souvent vue en action lorsqu’il y a une véritable catastrophe.

Ceux qui ont vécu l’effondrement des accords de Bretton Woods et la panique des banques centrales pour récupérer leur or des réserves américaines savent comment les choses peuvent dégénérer rapidement lors d’une crise et connaissent l’effet boule-de-neige qui peut être créé. Je vous recommande de lire le livre de Dimitri Speck, The Gold Cartel, afin de mieux comprendre la manipulation du prix de l’or par les banques centrales et les bullion banks à travers les prêts et les marchés de contrats à terme.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.