Avant de vous donner les cinq raisons d’acheter de l’or en 2015, laissez-moi vous présenter quatre hypothèses concernant le prix futur de l’or et de l’argent.

Hypothèses pour 2015

La première hypothèse est que le marché baissier n’est pas terminé et qu'il y aura encore un ou deux mouvements qui feront baisser l'or jusqu’à $300, où il a commencé. Sur une base technique, cela peut se défendre, si vous croyez que $1,900 marquait la fin d’une bulle commencée en 2000. Mais je ne le pense pas. Plusieurs autres facteurs techniques, mais aussi fondamentaux, me laissent dire que ce scénario est très peu probable.

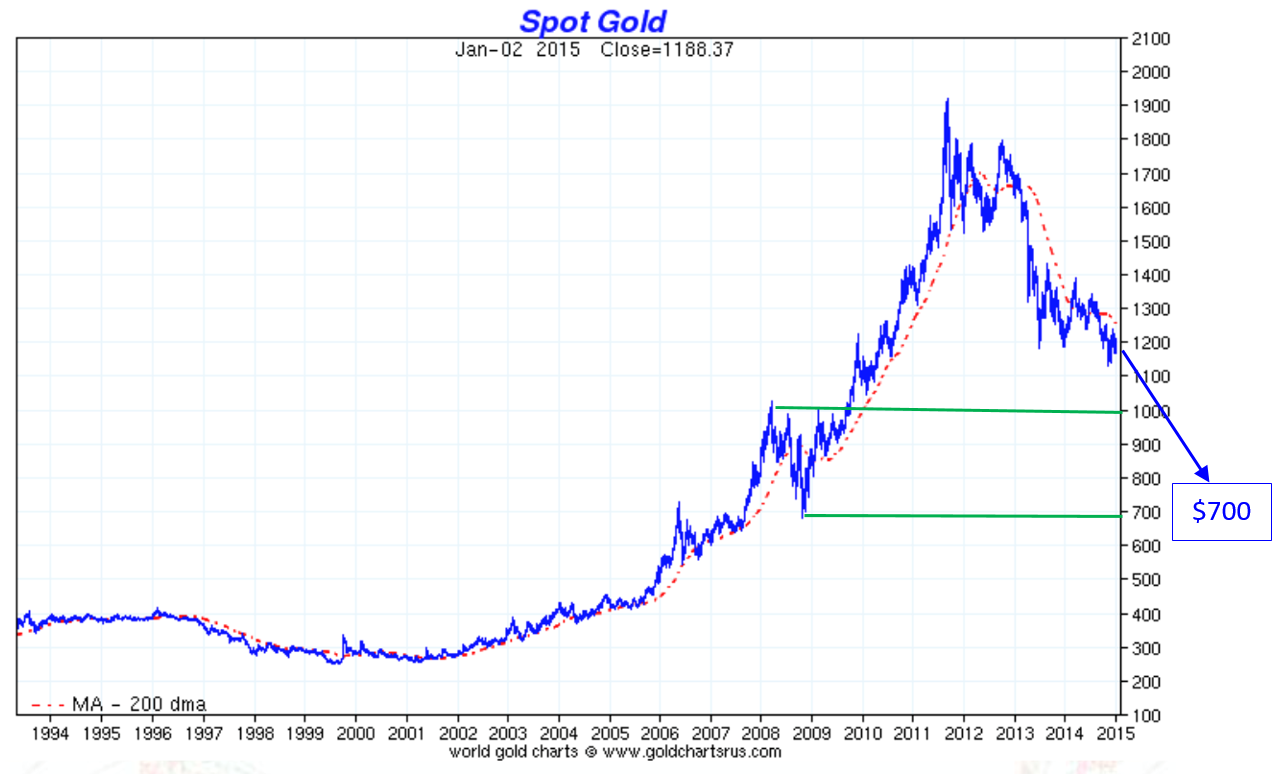

La seconde hypothèse est que nous redescendrons dans la zone comprise entre $700 et $1,000. Ce scénario est plus probable mais, selon moi, cela aurait déjà dû se passer, et les indicateurs de sentiment sont tellement baissiers que je ne conçois pas un mouvement à la baisse vers $700, ce qui serait un retracement total du mouvement haussier débuté en 2009. Une courte plongée vers $1,000 est plus probable, ce qui serait un retracement de 50% depuis le plus haut, mais je crois que cela aurait déjà dû arriver.

La troisième hypothèse serait une continuation de la tendance latérale, avec un prix oscillant entre $1,100 et $1,400, avant qu’un mouvement dans l’une ou l’autre des directions ne débute en 2016. Cela serait une bonne possibilité si les banques centrales parviennent à éviter un effondrement du système monétaire international. Certains événements récents me portent à croire qu’un « cygne noir » (black swan), voire plusieurs, pourrai(en)t mettre fin à ce mouvement latéral plus tôt.

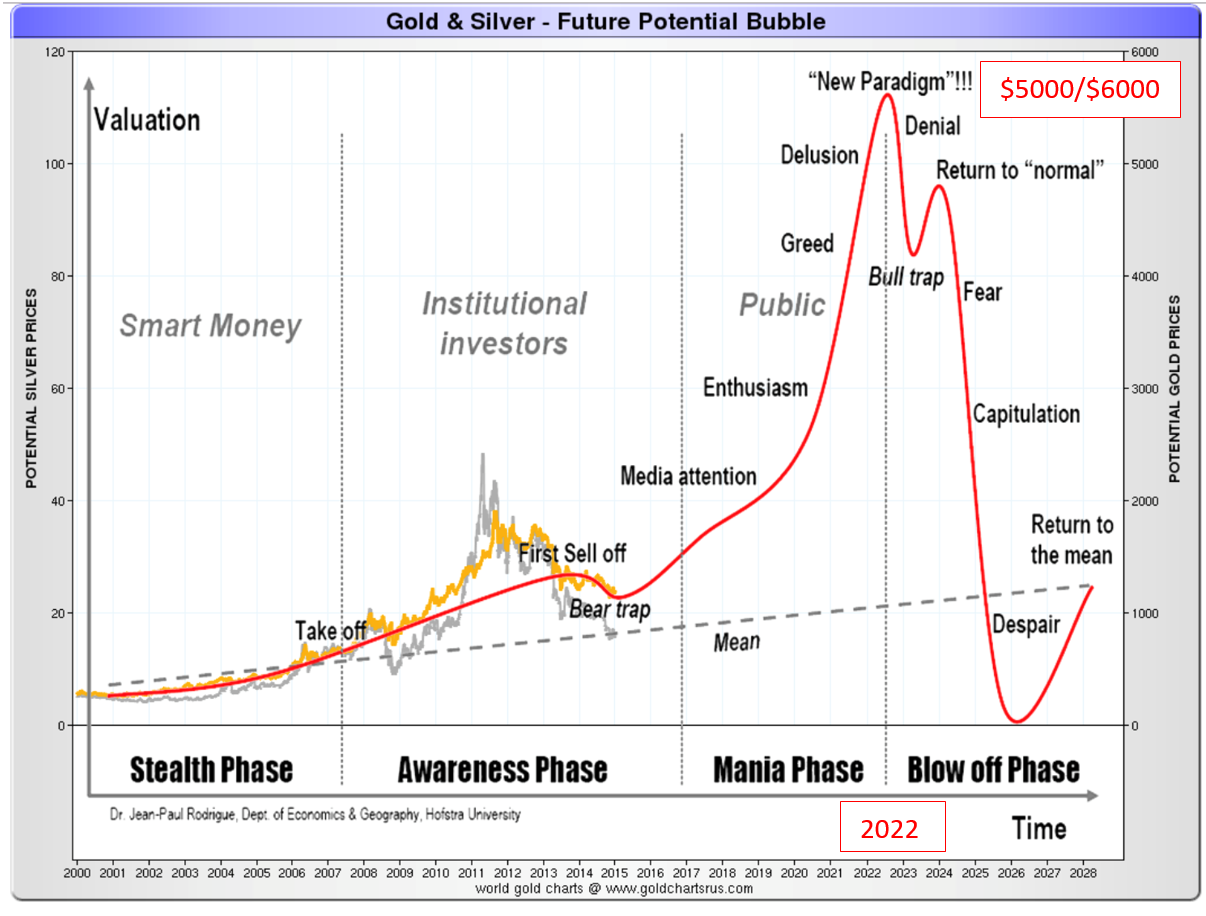

La quatrième hypothèse, celle que je préfère, est que la phase maniaque, telle que décrite dans le graphique ci-dessous, commence. Je crois toujours que le scénario le plus probable est que la prochaine phase de bulle de ce marché haussier séculaire majeur dans l’or et l’argent commencera en 2015-2017 et se terminera au plus tard en 2022. Ces dates sont des approximations avec de grandes marges d’erreur. Je ne m’attends pas à un mouvement progressif mais plutôt à un saut quantique avec des mouvements d’au moins $500 par jour, comme nous l’avons vu dans les années ’70, quand l’or a grimpé de $100 à $850. Selon moi, nous avons été dans un piège baissier (bear trap) semblable à celui représenté dans le graphique ci-dessous. La cause principale de cette phase maniaque est l’effondrement du système monétaire international actuel, basé sur le dollar, qui mettra fin aux guerres de devises qui ont lieu aujourd'hui et entraînera une remise à zéro du système.

L’année 2015 débute avec plusieurs conflits, qui sont tous haussiers pour l’or, et ces conflits peuvent tous dégénérer en une crise majeure, faisant grimper l’or bien au-dessus de $2,000.

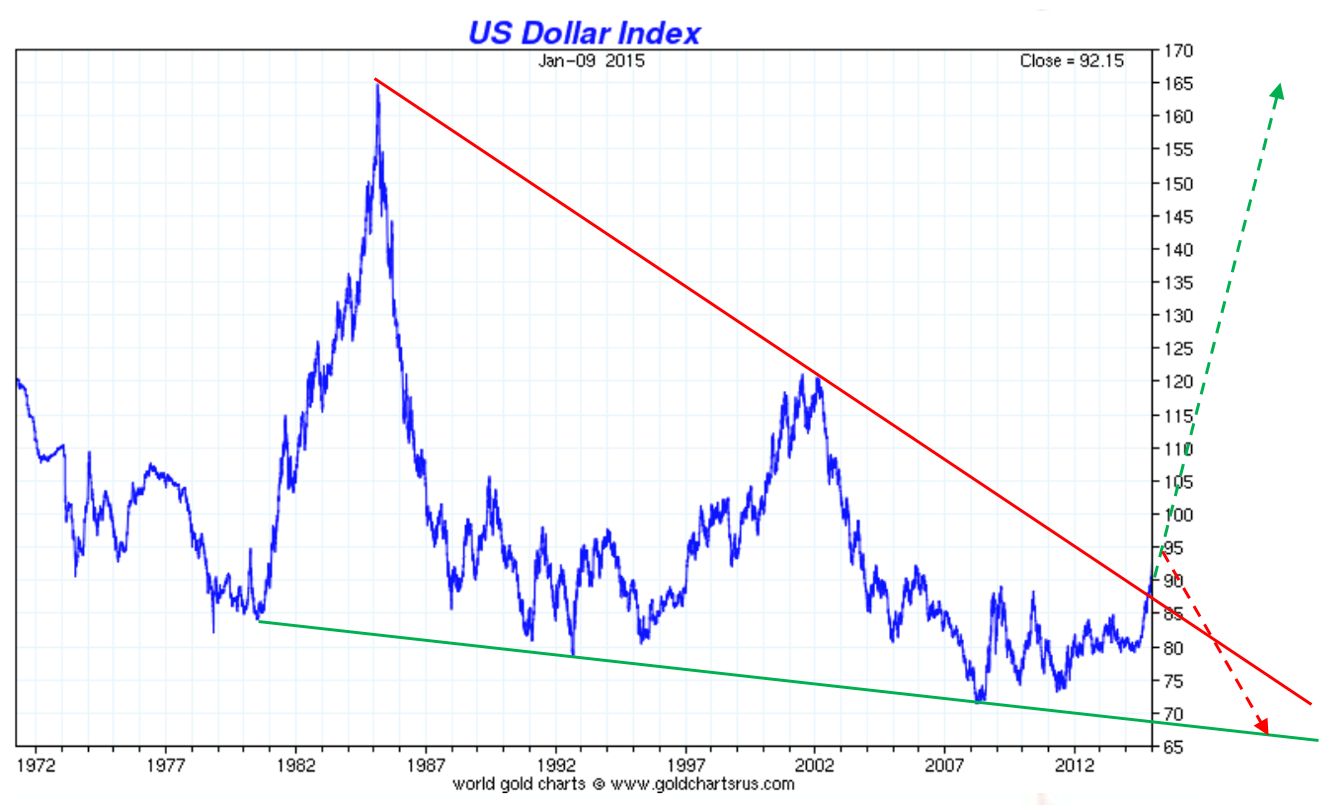

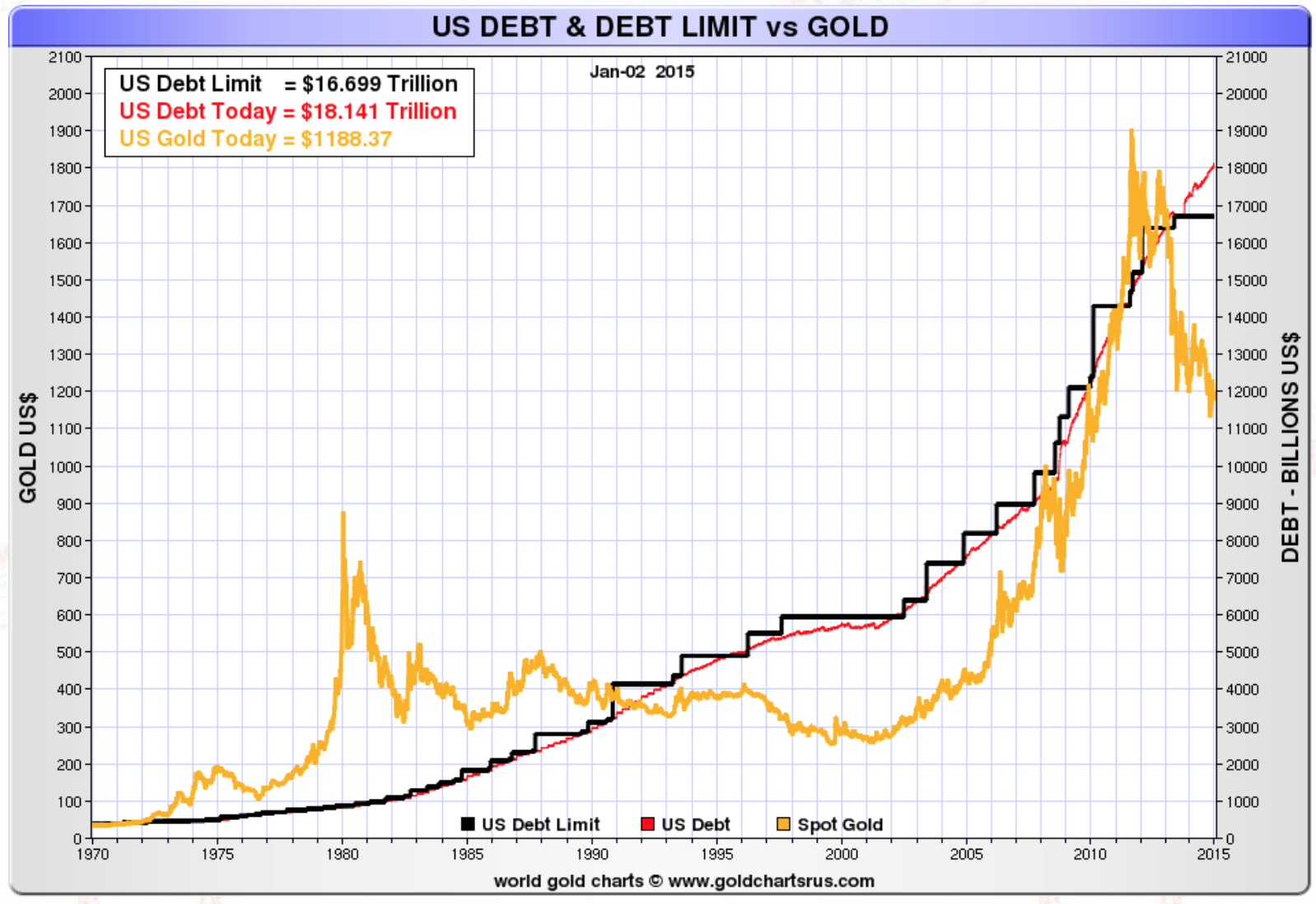

Je crois que nous sommes très près de la fin du marché boursier haussier créé par la Fed, et je ne crois pas que le dollar US soit dans un mouvement haussier majeur comme il l’a été dans les années ’80. Je crois aussi que les bons du Trésor américain sont dans une bulle historique, et que ce sont les guerres de devises qui la feront exploser. Le système du pétrodollar arrive à sa fin et tous ces dollars qui circulent hors des États-Unis reviendront à la maison, ce qui créera une panique sur le dollar (run) et de l’hyperinflation aux États-Unis. Les tensions montent entre les États-Unis et leurs adversaires, la Russie et la Chine. Les relations entre les américains et l’Union européenne sont aussi tendues.

Cinq raisons d'acheter de l’or en 2015

1. La principale raison d'acheter de l’or en 2015, ou à tout moment, en fait, est pour la diversification et pour s’assurer contre l’incertitude. On m’a toujours dit d’avoir 5% à 10% en or et de prier de n’avoir jamais à l’utiliser. Nous vivons une période dangereuse et avec le risque d’un événement majeur, tel une guerre, une révolution ou un effondrement financier, il est sage et prudent de détenir au moins une partie de son or et de son argent en dehors du système bancaire.

2. L’or est actuellement à un très bas niveau et il est survendu. Je ne m’attends pas à ce que l’or baisse sous les $1,000. Dans le cas d’un marché latéral, l’or se promènera entre $1,100 et $1,500. Si l’or n’explose pas en 2015, il grimpera quand même un peu.

3. Les banques centrales achètent de l’or et continueront de le faire, et je m’attends même à ce qu’elles accélèrent leurs achats, en étant en concurrence pour acheter une quantité limitée d’or, ce qui fera grimper le prix. Et l’argent suivra, en tant que « l'or du pauvre ». Les banques centrales sont dans des guerres de devises depuis 2008, et ces guerres se termineront mal. La Russie et la Chine, toutes les deux, utilisent l’or dans leurs guerres de devises. Une remise à zéro de l'actuel système monétaire ferait facilement grimper l’or à $5,000. Et une annonce de la Chine sur le montant réel de ses réserves d’or pourrait faire grimper l’or vers $1,900, voire $2,000, en 2015.

4. J’entends souvent qu’il n’y a pas de risque d’hyperinflation, mais bien de déflation, et que ceci serait négatif pour l’or. Ce que les gens ignorent est qu’un environnement déflationniste est catastrophique pour le système bancaire, et excellent pour l’or. En cas d'effondrement des banques, l’or et l’argent circuleraient, puisqu’ils sont les actifs réels les plus faciles à échanger.

5. En cas d'hyperinflation, aussi hautement probable, qui peut arriver après une courte période de déflation, l’or surperformerait ou, au moins, maintiendrait sa valeur en termes réels. Dans ce cas, l’or à $10,000 US, en termes nominaux, n’est pas absurde.

Toutes ces raisons sont, d’une certaine manière, reliées à l’effondrement du système monétaire actuel, effondrement qui surviendra à cause d’une dette mondiale exorbitante, surtout aux États-Unis et dans l’Union européenne. Cela arrivera-t-il cette année, ou la suivante ? Cela est difficile à prédire, mais les événements récents me font croire que les banques centrales naviguent à vue. Nous avons remarqué, cette semaine (mi-janvier), que les banques centrales ne sont pas nécessairement coordonnées ensemble et qu’elles ne savent pas ce qu’elles font. La Banque nationale Suisse (BNS) a détaché le franc suisse de l’euro, après avoir défendu cette politique farouchement, il n’y a pas si longtemps, en se battant contre les partisans du référendum suisse sur l’or (Swiss Gold Initiative). Les Suisses n’ont pas consulté d’autres pays et ne les ont pas pris en considération, de la même manière que la Fed avec ses « quantitative easings » (QE). Ce détachement du franc suisse fut un événement cataclysmique qui a pris tout le monde par surprise. Selon moi, il s’agit du premier d’une série de « cygnes noirs » à venir en 2015. Des déclarations telles que « nous sommes dans un territoire non cartographié », ou « nous apprenons au fur et à mesure » tendent à me faire agir avec précaution, en achetant des actifs réels et, plus spécifiquement, les plus liquides : l’or et l’argent.

Il n’existe pas de façon de liquider cette dette mondiale exorbitante, sauf par faillite ou par hyperinflation. Que pensez-vous que les gouvernements préféreront ? Dans les deux cas, l’or et l’argent vont au moins maintenir leur valeur en termes réels.

« En effet, il n’y a rien de mal en soit avec la monnaie fiduciaire, à condition que les rois ne disposent d’une autorité parfaite et d’une intelligence divine. » Aristote (il y a env. 2,400 ans)

“Oui… Gardez en tête de quoi nous parlons, ici. L’or est une monnaie. Il est toujours, selon toute évidence, une monnaie de choix. Aucune devise fiduciaire, incluant le dollar, n’arrive à sa hauteur.” Alan Greenspan (2014) > Voir la vidéo ici

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.