Le public, en général, n’aime pas entendre ce que certains d’entre nous, des Cassandre, ont à dire, parce que notre message ne colle pas à la propagande et aux mensonges. Nous prédisons un avenir qui déplait à la plupart des gens et, donc, peu d’entre eux y croient. Il est dans la nature humaine de croire que les choses ne changeront jamais, qu’il s’agisse de périodes sombres ou joyeuses. Lorsque cela va mal, tout le monde croit que cela n’arrêtera jamais. Je me souviens bien des années 1970 au Royaume-Uni, lorsque la sévère récession semblait ne jamais vouloir prendre fin... C’est la même chose aujourd’hui : on entend souvent que l’économie continuera de croître à un rythme régulier et, avec elle, les actifs tels que les actions et l'immobilier. Très peu de gens réalisent que la croissance observée ces dernières décennies est entièrement fausse, car basée sur la dette et l’impression monétaire.

Les prophéties de Cassandre étaient Moquées

Dans la mythologie grecque, Cassandre était la fille du roi de Troie. Le dieu Apollon accorda à Cassandre le don de prédire l'avenir, mais lorsqu’elle résista à ses avances, Apollon se vengea en décrétant que personne ne croirait jamais à ses prophéties, pourtant toutes justes. C’est exactement ce qui arrive avec les Cassandre d’aujourd’hui. Plusieurs personnes voient très clairement les conséquences de la mauvaise gestion totale de l’économie qui dure depuis des centaines d'années. La situation a dégénéré progressivement jusqu’à un point où il n’y a pas de solution. Dans les années à venir, les bulles de dettes et d’actifs vont imploser, avec de lourdes conséquences pour l’économie mondiale et la plupart des gens. Mais, comme avec Cassandre, personne ne nous croit lorsque nous prédisons les conséquences du plus grand schème de Ponzi de l’histoire crée par les gouvernements.

Ne vous méprenez pas : nous n’avons pas reçu d’Apollon le don de prédire l'avenir. Mais quelques-uns d'entre nous sont absolument convaincus que l’on ne peut pas bâtir de la prospérité sur un mensonge, de la monnaie imprimée, ou en enfreignant des lois naturelles qui ont résisté à l’épreuve du temps. Nous vivons dans un monde où les mensonges sont devenus la vérité.

Comme George Orwell a dit : “Le concept même de la vérité objective disparaît du monde. Les mensonges passeront pour faits historiques."

DE PONZI À SHANGRI-LA

Pour qu’un schème de Ponzi fonctionne, il faut que tous les participants soient convaincus qu’ils y gagneront. Mais l’avidité inhérente aux êtres humains les empêche de réaliser qu'un schème de Ponzi finit toujours par manquer d’argent. Dans une économie moderne, des quantités illimitées de monnaie peuvent être imprimées ou créées électroniquement. Et c’est ce que les gouvernements feront, dans une tentative finale et désespérée de sauver le monde. Mais, comme avec un schème de Ponzi, toute cette monnaie fabriquée n’aura aucune valeur. Sinon nous n’aurions qu’à imprimer des quantités illimitées de monnaie, à cesser de travailler et arrêter toute production. On vivrait alors dans un monde parfait, où personne ne travaille et tout le monde vit dans l’abondance. Mais, malheureusement, cela n’est pas si facile.

Le schème de contrefaçon de monnaie des gouvernements, qui dure depuis plus d’un siècle, arrive à sa fin. La valeur de toutes les devises majeures du monde a décliné de 97-99% au cours des cent dernières annés. Dans les années à venir, l’impression monétaire sera tellement massive que toutes ces devises perdront le dernier 1-3% et deviendront sans valeur. Mais ce déclin final représente, en fait, une perte de valeur de 100% à partir d’aujourd’hui.

Parce que même si Orwell a raison sur le fait que les mensonges sont la nouvelle vérité, heureusement la vérité triomphera toujours avec le temps. Comme Winston Churchill a dit : "La vérité est incontournable. La malice a beau l’attaquer; l’ignorance la moquer; en fin de compte, elle subsiste !"

LA FED, LA BCE ET LA BOJ ONT IMPRIMÉ 10 000 MILLIARDS $ DEPUIS 2006

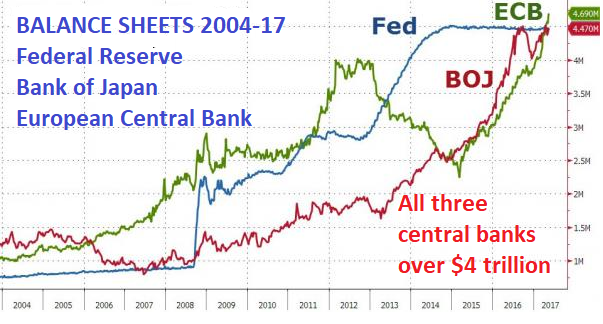

Depuis 2006, la dette mondiale a crû de façon exponentielle et se situe maintenant à environ 250 000 milliards $. Elle est poussée par les principales banques centrales, dans leurs tentatives d’empêcher le système financier de s’effondrer. Les bilans des trois plus grandes banques centrales ont augmenté rapidement durant cette même période. Elles se sont échangé la première place, celle de la plus grande impression monétaire, à quelques reprises. Durant quelques années, la Fed était en tête mais, depuis 2015, la BoJ et la BCE ont rattrapé leur retard. Les trois ont maintenant imprimé environ 4 500 milliards $ chacune, alors qu'elles étaient à moins de 1 000 milliards $ au début de ce siècle. Cette tendance va sans doute continuer et, d’ici quelque 12-18 mois, la Fed accélérera encore son impression monétaire en ajoutant plusieurs milliers de milliards $ à son bilan.

Les banques centrales créent de la fausse prospérité

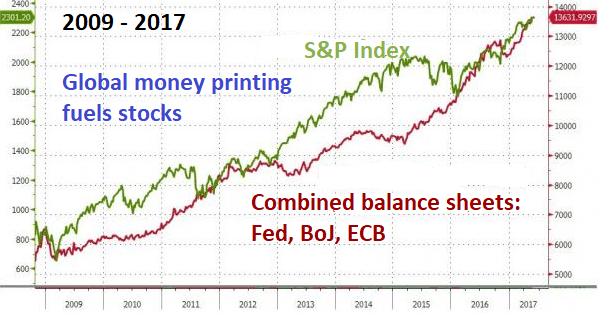

En manipulant les marchés et en injectant des liquidités de manière illimitée, les banques centrales ne font pas que retarder temporairement la disparition du système financier, elles créent aussi une fausse prospérité en fournissant le carburant nécessaire à la montée des marchés boursiers vers de nouveaux sommets. Personne ne devrait croire que tout va bien sur Stock Street et que les sommets que nous voyons sur différents marchés sont basés sur de la croissance véritable. Cette montée est soutenue par les liquidités, ce qui engendre des surévaluations et des ratios p/e jamais observés depuis la bulle internet de 2000.

Le graphique ci-dessous nous montre une corrélation parfaite entre l’impression monétaire et les actions boursières. En mars 2009, le bilan combiné de la Fed, de la BoJ et de la BCE était de 5 800 milliards $, tandis que l’indice S&P se situait à 700 points. Depuis, ce bilan a été multiplié par 2,3 pour atteindre 13 600 milliards $, et le S&P a vu sa valorisation multipliée par 3,5 pour toucher les 2 400 points. Voilà où nous en sommes aujourd’hui. Pour faire grimper le prix des actions, il faut plus d’impression monétaire. Pour que le PIB augmente d’un dollar, il faut plusieurs dollars de crédit. En même temps, il faut créer et vendre des milliards $ d’or-papier pour maintenir le prix de l’or bas, car un prix élevé de l’or serait le signe de mauvaise gestion économique, et il faut donc éviter cela à tout prix. Nous vivons dans le mensonge. Si Cassandre avait vu cela, elle aurait mis en garde tout le monde, mais personne ne l’aurait écoutée. C’est la même chose pour les Cassandre d’aujourd’hui. Très peu de gens veulent entendre ce que nous avons à dire, et la plupart d’entre eux pensent que nous sommes cinglés, comme Cassandre.

LA DETTE DES MÉNAGES, LES PRÊTS AUTO ET ÉTUDIANTS : LE PROCHAIN DÉSASTRE

En attendant que la vérité éclate, la dette va continuer d'augmenter, et pas seulement sur le bilan de la Fed. La dette nationale américaine est de 20 000 milliards $, et va au moins doubler dans les huit ans, comme c’est le cas tous les huit ans depuis 1980. De plus en plus de secteurs américains se joignent au club des 1 000 milliards $ d’endettement. Ce club compte actuellement les membres suivants : emprunts non garantis des ménages, prêts auto et prêts étudiants. L’encours de la dette pour chacune de ces catégories excède 1 000 milliards $ et n’arrête pas d’augmenter. Il n’y a pas que les dettes qui augmentent, mais également les créances douteuses. Toutes ces dettes deviendront des créances douteuses qui ne seront jamais remboursées. De plus, la dette des sociétés américaines grandit, et elle a augmenté de 8 000 milliards $ depuis 2010.

Mais il n’y a pas que la dette des États-Unis qui explose; nous observons les mêmes tendances en Europe, en Asie, au Canada, en Australie et dans les marchés émergents.

En plus de la dette, les retraites, ou plutôt l’absence de retraites, constitueront un énorme problème pour la population mondiale. Des populations vieillissantes dans plusieurs pays comme le Japon, la Chine et l’Europe, seront dans la misère. Aux États-Unis, 10 000 personnes atteignent l’âge de 65 ans chaque jour ! Très peu d’entre eux auront assez d’épargne-retraite pour vivre le reste de leur vie, surtout avec la récession/dépression à venir.

À court terme, le chômage aux États-Unis indique une économie moins dynamique que ne l’avait espéré la Fed. Les derniers chiffres du chômage font qu’il est très peu probable que la Fed monte ses taux encore deux fois en 2017. Les vrais chiffres sont bien pires que ceux publiés officiellement, car le Bureau of Labor Statistics invente quelques centaines de milliers de jobs chaque mois.

FORCE DE L’OR ET FAIBLESSE DU DOLLAR

Comme j’en ai parlé dans mon article "Les jours de gloire de l’or commencent alors que ceux du dollar s'achèvent", le dollar s’est retourné en décembre et entame maintenant une chute majeure à long terme vis-à-vis la plupart des autres devises.

Plus important encore, un dollar plus faible est un signe que l’or reprend son marché haussier à long terme. La prochaine pause pourrait se faire à 1 360 $. Il se pourrait que l’or ne franchisse pas ce niveau avant l’automne, mais dès qu’il l’aura fait, la montée pourrait être très rapide.

Il faut tenir compte de deux facteurs essentiels pour préserver sa richesse :

1. Les risques, au niveau mondial, n’ont jamais été si élevés de l’histoire. Ces risques sont à la fois économiques, financiers, géopolitiques, en plus des cyber-risques. Les investisseurs ne doivent pas croire les mensonges et la propagande. Non, tout ne va pas bien dans le meilleur des Mondes. Non, tout est très, très pourri ! (pour paraphraser Hamlet).

2. L'or physique offre la meilleure protection et est l’assurance ultime contre un monde pourri. Comme toute police d’assurance, l’or doit être détenu et stocké de façon sécurisée avant que la catastrophe ne survienne. À 1 280 $ l’once, il s’agit de la plus faible prime d’assurance disponible pour se protéger du risque de destruction totale des actifs et des devises.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.