Atlas sauvera-t-il le monde ? La dette globale de 250 000 milliards $ ne pourra jamais être remboursée. Elle continuera probablement de croître exponentiellement jusqu'à ce que le système financier mondial s'effondre sous son poids, auquel s'ajoutent les passifs non capitalisés des retraites et soins médicaux d'au moins 250 000 milliards $ et les dérivés de 1,5 quadrillion $, soit un total dépassant les 2 quadrillions $.

Personne ne peut arranger la situation à part Atlas, un des géants Titans dans la mythologie grecque. Atlas est notamment le frère de Prométhée, qui a façonné la race humaine avec de l'argile. Suite à sa défaite dans la guerre des Titans contre les dieux de l'Olympe pour régner sur le monde, Zeus le condamne à porter la sphère céleste pour l'éternité sur ses épaules. Vu la situation actuelle, nous aurions vraiment besoin de la mythologie grecque pour nous sauver. Mais sans Atlas pour empêcher la Terre de s’effondrer sous le fardeau de sa dette de plusieurs quadrillions, comment le monde pourra t-il survivre à l'implosion à venir ?

Le pire est que personne ne voit même la nécessité pour Atlas de soutenir le système financier mondial. Au lieu de cela, plusieurs milliards de dettes et passifs sont ajoutés chaque mois. Les investisseurs continuent d'acheter des actions et des actifs surévalués, ainsi que des obligations sans valeur. Les gouvernements ne parviennent même pas joindre les deux bouts en période de prospérité, avec des taux d'intérêt bas ou négatifs. Qu'est-ce que ce sera lorsqu'ils traverseront une période difficile, avec des déficits grandissants et des taux supérieurs à 10% ? À ce moment-là, même Atlas aura des problèmes !

Acheter haut et vendre bas

Achetez haut et vendez bas ! C'est le mantra de la plupart des investisseurs. Peu d'entre eux achètent quand les actifs sont mal aimés et sous-évalués. L'instinct grégaire pousse la majorité à acquérir des actions, de l'immobilier ou des métaux précieux alors qu'ils sont déjà chers. Ils attendent que l'investissement fasse la Une des journaux ou soit recommandé par un ami. Le meilleur moment pour investir est quand l'actif est sous-évalué et que personne n'en parle.

Un cadeau de mariage

En 2001-2002, j'ai personnellement recommandé à un certain nombre d'amis et de proches un actif que je considérais comme essentiel à détenir. J'étais tellement enthousiaste que j'en ai parlé dans mon discours au mariage d'une de mes filles, en 2002. La tradition britannique veut que le père de la mariée finance tout le mariage. Cela coûte donc extrêmement chère, d'autant plus que nos trois filles se sont toutes mariées en l'espace de dix mois ! Donc, en guise de cadeau, j'ai recommandé à tout le monde d'acheter de l'or à des fins de préservation de la richesse. Il y avait des Britanniques, des Suédois, des Suédois, des Suisses, etc. Bien sûr, un mariage n'est pas un lieu typique pour un conseil en investissement, mais j'étais déjà captivé par les risques qui planaient sur le monde à l'époque. L'or était alors à 300 $ et 200 £ l'once, ou encore à 2 800 couronnes suédoises l'once.

Combien d'invités sont rentrés chez eux et ont acheté de l'or ? Je ne sais pas, mais d'après ce que j'ai compris, pas un seul. Ils se voyaient comme des experts en valeurs technologiques, vu que celles-ci montaient depuis des années. Mais la plupart ont acheté tard dans le cycle et avaient déjà perdu beaucoup d'argent en 2002. Ils pensaient surtout à récupérer leurs pertes, plutôt qu'à l'or et à préserver leur patrimoine. Comme souvent, certains ont dû acheter quelques années après, alors que l'or avait déjà triplé en 2010-2011, pour probablement vendre à perte en 2012-2013.

S'ils m'avaient écouté, les invités au mariage auraient multiplié leur mise par cinq, car l'or est passé de 200 £ à 1012 £. En couronnes suédoises, ils auraient fait 4,5X. Les gens ignorent aussi que l'or a largement surperformé les marchés boursiers au cours de ce siècle.

L'histoire rime à nouveau avec l'histoire

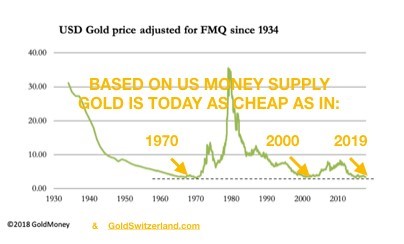

Pourquoi parler de ce que les gens auraient pu gagner en suivant mes conseils ? Pour la simple raison que nous sommes aujourd'hui dans une situation similaire à celle de 2000-2002. Comme à l'époque, personne n'achètera d'or tant que son prix n'aura pas explosé ou que les médias n'en parleront pas.

L'or est aujourd'hui encore mal aimé et sous-évalué. L'achat d'or ou d'actions aurifères n'est pas commun dans les pays occidentaux. À l'Est, la Chine, l'Inde et la Russie continuent d'en accumuler parce qu'ils savent ce qui va se passer. Mais en Occident, les gouvernements et les banques centrales trompent délibérément leur peuple.

Le Royaume-Uni est dans le pétrin

Theresa May, la Première ministre britannique, a été contrainte de démissionner la semaine dernière, en raison de son incompétence et de son incapacité à implémenter le Brexit. Au cours des trois dernières années, elle a confondu dynamisme et résultats en se précipitant à Bruxelles et au Parlement sans véritable plan. Entre-temps, le pays n'était pas gouverné. Les finances britanniques sont dans un état catastrophique, avec des dettes énormes et une balance commerciale déficitaire.

Mais les gens ne voient pas ça. Les actions britanniques sont en hausse depuis 2009, grâce à l'impression monétaire et l'expansion du crédit. C'est le principal baromètre utilisé par la population et les médias pour mesurer la santé du pays.

Le meilleur moyen de découvrir la vérité sur l'économie d'un pays est de suivre le prix de l'or. C'est pourquoi le directeur d'une banque centrale, un premier ministre ou un président ne parle jamais d'or. Au contraire, ils font tout leur possible pour masquer la réalité en manipulant le prix de l'or. Mais même avec la manipulation, l'or finit toujours par révéler la vérité et la mauvaise gestion de l'économie. Aucun premier ministre n'a dit au peuple britannique que sa monnaie avait perdu la majeure partie de sa valeur en termes réels au cours de ce siècle.

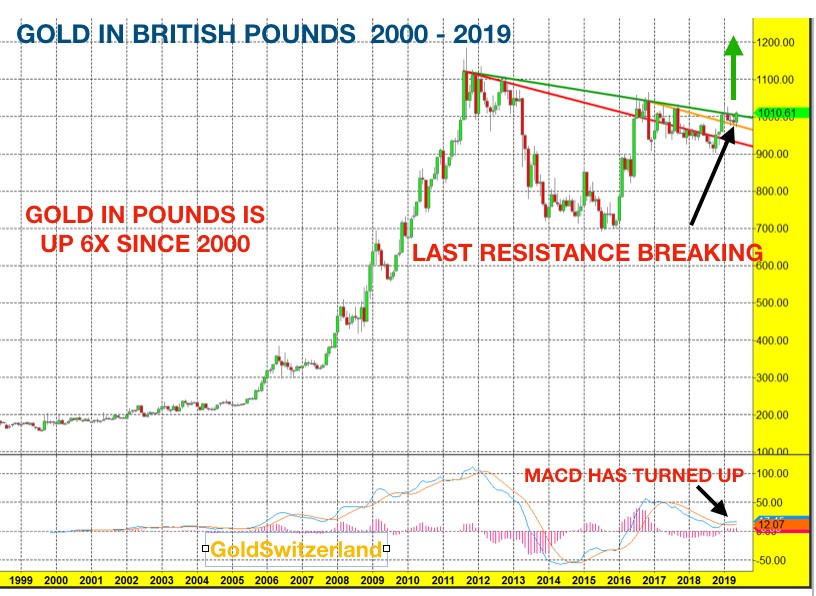

En termes réels, cela signifie par rapport à l'or. Le prix de l'or en livres sterling a été multiplié par six depuis 2000, cela signifie que la livre a perdu 83% depuis lors. Je parie une pièce d'or Britannia que même pas un millième de la population britannique n'est au courant de cela. Même chose dans la plupart des pays occidentaux. Le peuple n'a pas conscience de la mauvaise gestion économique puisque ce genre d'information importante est constamment dissimulée. Les journalistes d'aujourd'hui sont trop paresseux et ignorants pour faire les recherches adéquates.

Le graphique ci-dessous de l'or en livres sterling est révélateur. Lorsque l'or était à 200 £ en 2002, personne ne s'y intéressé. Peu d'investisseurs ont participé à la montée allant du creux de 170 £ en 2000 à près de 1 200 £ en 2011.

L'or en livres vers de nouveaux sommets

Le graphique semble très haussier. L'or en livres sterling a brisé tous les niveaux de résistance et est maintenant sur le point d'entamer un rallye majeur après trois années de consolidation. L'indicateur de tendance MACD a également augmenté. L'or ne devrait pas tarder à atteindre de nouveaux sommets en livres sterling.

Les Britanniques ont l'avantage de pouvoir investir dans l'or sans payer d'impôt sur les plus-values, s'ils achètent les pièces d'or Britannia ou Sovereign émises par la Monnaie Royale.

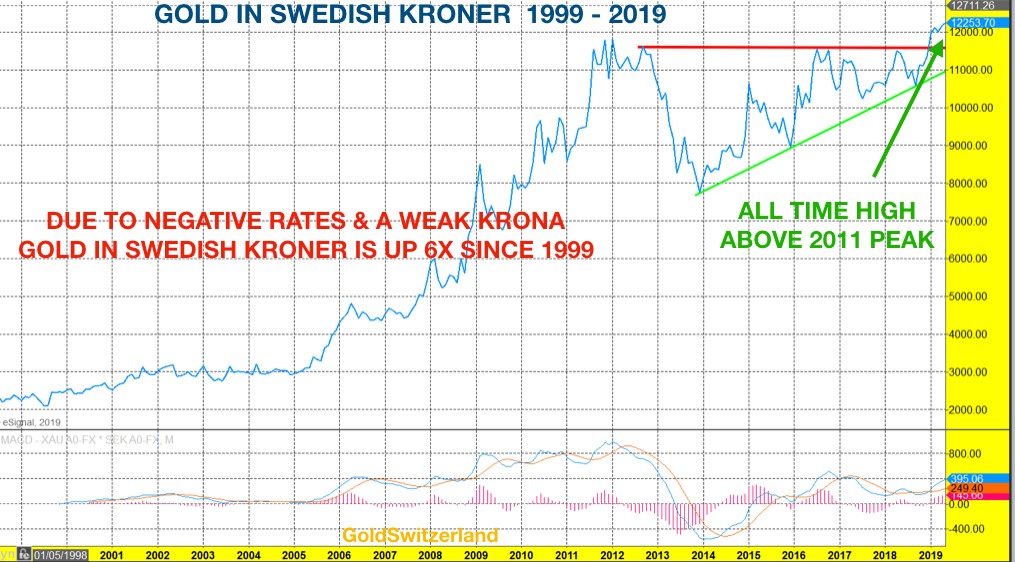

L'or en couronnes suédoises est à son plus haut niveau historique

L'or atteindra des niveaux records dans toutes les principales devises. L'or en couronnes suédoises, par exemple, a déjà atteint de nouveaux sommets. La Suède, qui était bien gérée sur le plan économique, est aujourd'hui soumise à de fortes pressions. Le marché de l'immobilier est une bulle massive et risque de déclencher une crise beaucoup plus grave qu'au début des années 1990. Les taux d'intérêt sont négatifs en Suède depuis 2014 et toute hausse des taux provoquerait l'effondrement de la bulle immobilière et du secteur bancaire suédois. Cette situation garantit la faiblesse persistante de la couronne suédoise et la hausse du prix de l'or.

Comme dans tous les autres pays occidentaux, les Suédois n'ont pas conscience qu'ils pourraient protéger leur richesse en détenant de l'or physique. La semaine dernière, je suis allé chez l'un des deux détaillants d'or de Suède, dans le centre de Stockholm. La boutique n'a pas été rénovée depuis des décennies et il n'y avait aucun client. Les Suédois ne savent pas que l'or a été multiplié par six depuis 1999 et qu'il le sera par dix dans les années à venir. Cette boutique était un très bon indicateur de l’explosion imminente du prix de l’or et des achats d’or en Suède.

L'or en dollars américains traversera bientôt la ligne Maginot

L'or en dollar américain est également sur le point d'exploser. La tendance à la baisse observée depuis février est maintenant cassée et lorsque l'or dépassera 1 300 $, il traversera rapidement la ligne Maginot à 1 350 $ pour atteindre 1 600 $ et plus.

Le Dow a fait un triple top et est maintenant prêt à s'éffondrer

Alors que l'or semble sur le point de reprendre sa tendance haussière à long terme, les actions se sont retournées à la baisse et amorceront une correction majeure, voir une tendance baissière majeure à long terme.

Le Dow Jones a formé un triple sommet en mars, plus bas que les sommets de janvier et septembre 2018. Depuis le récent plus haut de mars, le Dow Jones a perdu 1100 points. Comme le montre le graphique, chaque sommet a été accompagné d'un indicateur Momentum plus faible, signe d'une sérieuse faiblesse.

Nous pourrions donc être à l'aube d'une baisse importante des actions et d'une reprise du marché haussier de l'or. Que cela commence maintenant ou un peu plus tard ne fait aucune différence. La tendance à long terme reste la même.

Le plus important est que le risque mondial atteint aujourd'hui des sommets historiques. Afin d'éviter une destruction totale de la valeur des actifs, les investisseurs devraient désormais se concentrer sur la préservation de leur patrimoine et en particulier sur l'or physique.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.