Nous avons récemment obtenu des informations qui rendent le marché de l’or souverain encore plus opaque. Les banques centrales et la Banque des règlements internationaux (BRI) font tout ce qu’elles peuvent pour ne rien dévoiler de leurs transactions d’or. Toutes les transactions sont secrètes, et aucune banque centrale n’a jamais fait d’audit de ses réserves d’or physique. Le dernier audit, aux États-Unis, date de l'époque d’Eisenhower, dans les années 1950. Ron Paul a milité pour un audit, sans succès. Est-ce que Trump demandera un audit ? Il en a peut-être l’intention, mais lorsqu’il découvrira qu’il manque une grande partie des 8 000 tonnes d’or américain, il restera silencieux. Ces dernières années, des pressions ont été exercées en France et en Allemagne pour réaliser des audits, mais cela n’a abouti à rien. Aucun pays ne veut révéler que l’or n’est plus là.

Il faut cinq ans à l’Allemagne pour rapatrier 647 tonnes d’or

L’Allemagne a récemment prétendu être totalement transparente à propos de son or, mais qu’a-t-elle révélé au monde ?

En 2013, l’Allemagne a annoncé un plan visant à rapatrier 674 tonnes d’or des États-Unis et de France. La première année, elle n’a récupéré que 37 tonnes et on lui a annoncé qu’elle aurait le reste en 2020. On nous dit maintenant que le plan de rapatriement s'est accéléré. Sur les 3 381 tonnes que possède l’Allemagne, 51%, soit 1 713 tonnes, auront regagné l’Allemagne d’ici fin 2017. Un peu plus de 49% de l’or allemand restera à l’étranger, avec 1 236 tonnes toujours à New York, et 432 tonnes à Londres.

On se demande pourquoi il faut cinq ans pour rapatrier 674 tonnes d’or. Les responsables de la Bundesbank ont expliqué qu’il s’agissait d’un exercice logistique compliqué. La Bundesbank aurait rencontré des problèmes majeurs de transport, d'assurance, de sécurité etc. Mais si on prend la Suisse comme exemple, nous importons et exportons plus de 2 000 tonnes d’or chaque année. Cela exclut les transferts entre banques et coffres privés. C’est la même chose dans des pays comme l’Angleterre, la Chine, l’Inde et les États-Unis. Donc, autour du monde, plusieurs milliers de tonnes d’or sont expédiées sans aucun problème logistique. C’est à se demander pourquoi les Allemands, habituellement redoutables d’efficacité, rencontrent des problèmes pour rapatrier 674 tonnes en plus de cinq ans...

La raison, bien sûr, est que l’or n’était pas disponible, parce qu’il a été prêté ou même vendu. Cela est confirmé par les informations selon lesquelles les lingots reçus ne seraient pas les originaux.

Mais la grande question est maintenant de savoir si les 1 668 tonnes qui sont censées être aux États-Unis et en France existent vraiment. Si elles existent, pourquoi ne pas les rapatrier tout de suite en Allemagne ? À l’origine, l’or était stocké à l’étranger à cause de la guerre froide. Mais il serait difficile d’expliquer pourquoi détenir de l’or au Royaume-Uni et en France empêcherait la guerre froide. Aujourd’hui il n’y a pas de guerre froide, donc ce n’est plus une raison valable. Nous savons pourquoi l’or a été conservé à New York et à Londres : parce que c’est là où la majorité des transactions d’or ont lieu.

Mais de grandes banques centrales comme la Bundesbank n’ont pas besoin de déplacer l’or si elles le prêtent. Tous ceux qui échangent avec ces banques centrales croient qu’elles sont dignes de confiance. Nous ne sommes pas d’accord. Les banques centrales détiennent de la dette toxique qui ne sera jamais remboursée et, donc, elles ne sont pas sûres.

Les bullion banks hypothèquent le même or plusieurs fois

Alors pourquoi l’or n’est-il pas en Allemagne ? Au début, il était utilisé pour être prêté et échangé. Auparavant, lorsque l’or était prêté, il restait à Londres ou New York, et passait d’une banque à l’autre. Mais maintenant les choses sont très différentes, parce que les acheteurs sont principalement la Chine, l’Inde et la Russie. Ces pays ne sont pas intéressés par l’or papier : ils veulent la livraison de lingots physiques. Le résultat de cela est que, lorsqu’une banque centrale prête de l’or à une bullion bank, celle-ci vend l’or à la Chine, qui prend ensuite livraison de l’or physique. Tout ce que les banques centrales détiennent est une reconnaissance de dette émise par la bullion bank. Lorsque la banque centrale voudra récupérer son or, il ne sera pas disponible et la bullion bank devra emprunter l’or de quelqu’un d’autre, comme celui d'un client. Donc les bullion banks hypothèquent le même métal plusieurs fois. C’est pourquoi les investisseurs ne devraient jamais entreposer leur or dans une banque.

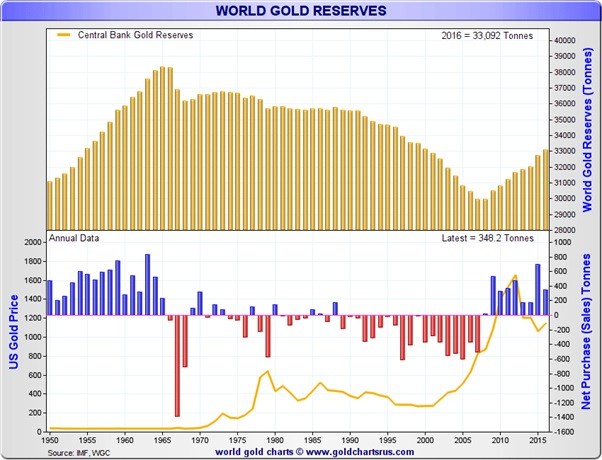

Les banques centrales ne font pas que prêter leur or sur le marché. Elles en vendent également en secret. Officiellement, les réserves totales d’or des banques centrales s’élèvent à 33 000 tonnes. Sur cette quantité, les banques centrales occidentales en détiennent environ 23 000 tonnes, en incluant les réserves du FMI. Mais personne ne sait vraiment combien d’or se trouve en Occident.

Est-ce que 50% de l’or allemand serait en Chine ?

Prenons l’exemple de l’Allemagne qui, à la fin de 2017, aura officiellement 50% de son or, soit 1 668 tonnes, à l’étranger. Si cet or a été prêté et ensuite vendu à la Chine, ces 1 668 tonnes sont définitivement sorties de l’Occident. Mais elles sont toujours comptabilisées comme étant de l’or des banques centrales occidentales. Tout ce que l’Allemagne possède est une réclamation papier qui ne sera jamais réglée en or physique. C’est certainement le cas de tout l’or des banques centrales de l’Ouest. Tout comme l’Allemagne, jusqu’à 50% de l’or des banques centrales occidentales a probablement été prêté, ce qui représenterait 12 000 tonnes. La majorité de ces 12 000 tonnes a été achetée par les pays de la Route de la soie, comme évoqué plus bas. Cela laisse les banques centrales occidentales avec une réclamation papier potentielle de 500 000 milliards $ d’or. Ils ne reverront plus cet or.

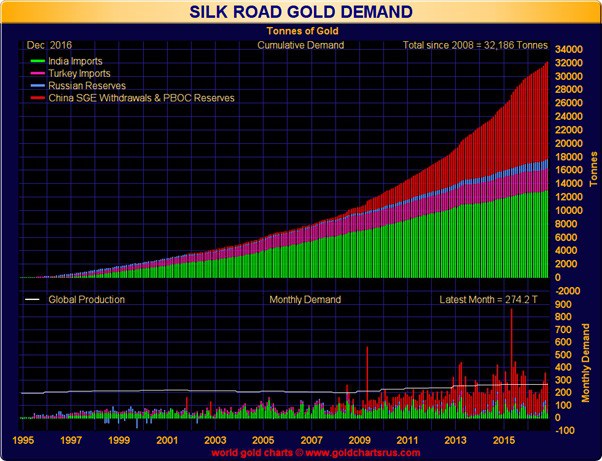

3 000 tonnes d’or vont vers l’Est chaque année

Si l’on jette un coup d’œil sur les achats d’or des pays de la Route de la soie (Inde, Turquie, Russie et Chine), nous constatons que depuis 2009 ces pays ont acheté presque 20 000 tonnes. Soit un peu moins de 3 000 tonnes d’or par an, un montant supérieur à la production annuelle enregistrée durant ces années. Quatre pays ont donc absorbé la production aurifère annuelle des sept dernières années. De plus, il y a eu des achats substantiels d’autres pays, ainsi que des investisseurs. Il ne serait pas surprenant qu’une grande partie de l’offre ait secrètement découlé des activités des banques centrales.

Approximativement 4 500 tonnes d’or sont raffinées chaque année. 3 000 tonnes proviennent de la production minière et 1 500 tonnes d’or du recyclage. Depuis 2011, lorsque l’or a atteint un pic à 1 920 $, il semble y avoir peu d’intérêt et de demande pour l’or physique, surtout si l’on en juge par le déclin de son prix. Mais ce n’est certainement pas le cas. Au cours des six dernières années, 4 000 à 4 500 tonnes d’or ont été raffinées chaque année, et tout cet or a été absorbé par le marché. Il n’y a pas de stocks d’or, nulle part.

Le déclin du prix, depuis son pic à 1 920 $ en 2011 jusqu’au bas à 1 050 $ en décembre 2015, n’a rien à voir avec un déclin de la demande physique. Comme la plupart des investisseurs le savent, le prix de l’or n’est pas déterminé par le marché physique, beaucoup plus important que le marché papier. La manipulation soutenue du prix a lieu sur le marché papier. J’ai dis à plusieurs reprises que le marché papier de l’or, tel qu’il existe aujourd’hui, ne devrait pas survivre encore bien longtemps. Lorsque les détenteurs d’or papier réaliseront qu’il n’y a pas d’or physique pour régler leurs réclamations papier, le prix de l’or grimpera alors, non pas de centaines de dollars, mais de milliers de dollars en très peu de temps.

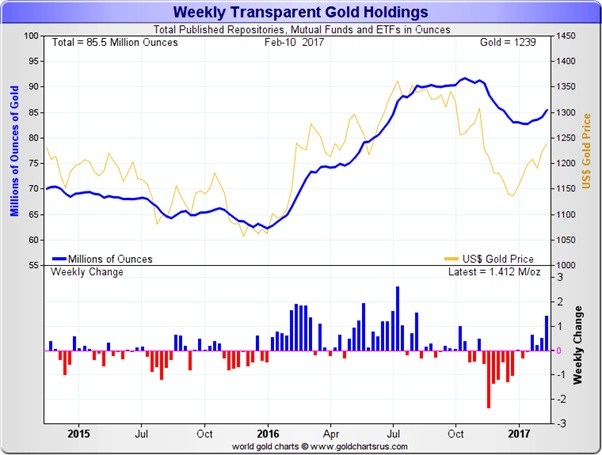

D’ici là, les investisseurs continuent d’acheter de l’or papier et aussi des ETF or. Certains de ces ETF sont adossés à de l’or, mais le problème est que les ETF font partie du système financier, et il est impossible de savoir combien de fois le même or a été utilisé ou comptabilisé. De l’or acheté en vue de préserver sa richesse ne devrait pas être détenu à l’intérieur du système bancaire.

Aujourd’hui, il y a 2 670 tonnes d’or, ou 106 milliards $, dans les ETF.

Alors que les craintes augmentent dans le système financier, une grande partie de l’or des ETF sera transférée dans la détention privée et les coffres. Quelques sociétés, comme la nôtre, qui opèrent en-dehors du système bancaire, peuvent offrir de l’or physique au même prix qu’un ETF, avec propriété directe de lingots individuels, assurés, offrant une liquidité instantanée.

La Suisse, une plaque tournante stratégique pour l’or

Il est indispensable de stocker son or dans une juridiction stable. Il y a eu des craintes que la Suisse ne soit plus sûre après l’attaque des autorités américaines contre UBS à cause de comptes non déclarés de clients américains. Plusieurs personnes ont cru que l’or stocké en Suisse serait transféré vers Singapour. Nous avons des coffres aux deux endroits, mais nous n’avons pas vu de migration de la Suisse vers Singapour ou ailleurs. Plusieurs investisseurs sont inquiets du risque de confiscation dans plusieurs pays. Je crois personnellement que la détention d’or est aujourd’hui tellement répandue que la confiscation n'est pas envisageable. Il est bien plus facile de taxer des actifs comme l’or que de les confisquer. Les impôts devraient augmenter considérablement dans les années à venir, surtout pour les riches. La planification fiscale est devenue aussi importante que la planification des investissements.

Il est impératif de stocker son or dans un pays ayant une tradition de détention d’or. Les Suisses épargnent depuis longtemps sous forme d’or. Certains achètent chaque mois une pièce en or de 20 francs, la ‘Vreneli’.

Un autre facteur assimilé par peu de personnes est l’importance stratégique des raffineurs d’or suisses. La Suisse raffine plus d’or que n'importe quel pays au monde, environ les deux-tiers de la production minière annuelle. L’or est également important pour les exportations suisses. En 2016, les exportations d’or ont représenté 29% des exportations totales, pour un total de 86 milliards CHF (aujourd’hui 86 milliards $). Pour cette simple raison, la Suisse ne tuera pas la poule aux œufs d’or.

Je ne peux imaginer une confiscation de l’or en Suisse. Au contraire, je crois plutôt que la Suisse deviendra une plaque tournante encore plus importante qu’elle ne l’est aujourd’hui, que ce soit pour le stockage ou le commerce. En plus des coffres bancaires (où vous ne devriez pas stocker votre or), il y a plusieurs coffres privés de taille considérable en Suisse. Il y a aussi des grands coffres dans les Alpes. Certains d'entre eux restent très secrets et ne sont pas révélés.

Enfin, les métaux précieux viennent d’entrer dans une phase importante du marché haussier. Alors que la monnaie papier continue de perdre sa valeur, l’or et l’argent commenceront bientôt à refléter les risques de l’économie mondiale et du système financier.

Le déficit commercial chronique des États-Unis mènera à l’effondrement du dollar

Si l’on regarde le dollar US, le déficit commercial chronique de 41 ans est suffisant pour faire passer le dollar à zéro. Une fois que le dollar aura perdu son statut de devise de réserve, rien ne pourra le sauver. C’est pourquoi il est essentiel de transférer ses avoirs en dollars vers l'or et en argent.

Les pénuries d’or et d’argent causeront une compression du prix

Le resserrement de l’offre de métaux précieux jumelée à l’implosion du marché papier mènera à une hausse majeure des prix dans les années à venir. Nous sommes à un moment où les investisseurs peuvent encore acquérir de l’or physique et de l’argent à des prix extrêmement raisonnables. Comme de sévères pénuries sont à prévoir, cela ne sera bientôt plus possible. L’or et de l’argent physique est l’assurance ultime pour protéger sa richesse contre les nombreux risques mondiaux. L’investisseur doit s’assurer de le stocker de façon sécurisée et de ne pas le toucher, sans se préoccuper des mouvements de prix. Un jour, quelques années plus tard, cet investisseur sera étonné par la hausse exponentielle de la valeur des métaux précieux en monnaie fiduciaire.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.